Игра «Верю – не верю» плохо закончилась для большинства финансовых активов, которые закрывали глаза на «ястребиную» риторику чиновников ФРС. Да, большинство из них не указывало, насколько Центробанк собирается повышать ставку по федеральным фондам в сентябре, на 50 или на 75 б.п., однако слова, что работа еще не сделана, заслуживали внимания. Рынки акций и золото не верили Федрезерву – и поплатились. Лишь рынок казначейских облигаций оказался прав: ФРС слов на ветер не бросает.

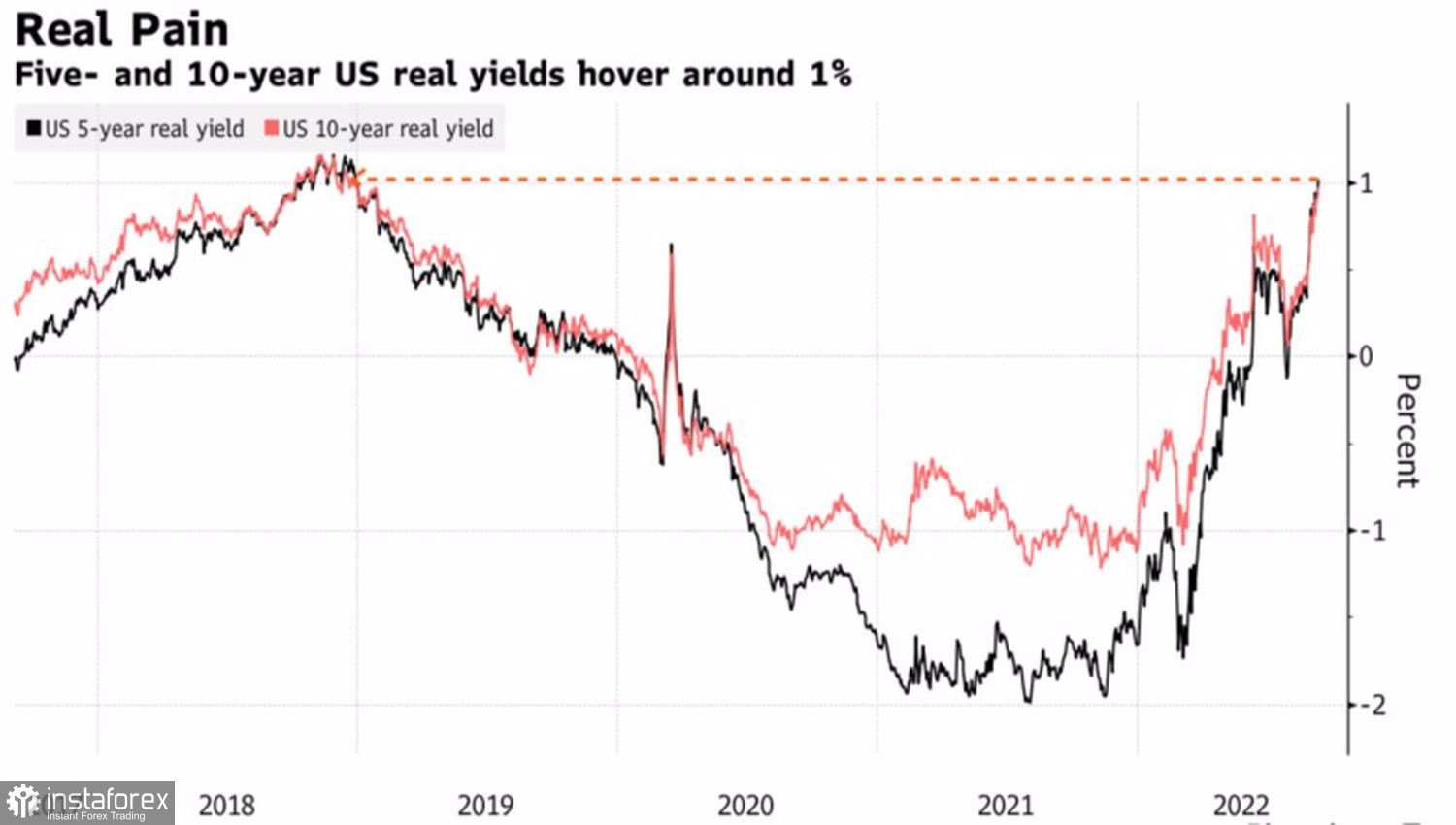

Замедление потребительских цен с 8,5% до 8,3% в августе оказалось более скромным, чем прогнозируемые экспертами Bloomberg 8%. Базовая инфляция, напротив, разогналась быстрее их оценок, что стало главным драйвером худшего пике XAUSD с середины августа. Тогда также данные по инфляции отправили «быков» в нокаут. История не повторяется, она рифмуется. Замедление инфляционных ожиданий от ФРБ Нью-Йорка на предстоящий год с 6,2% до 5,7%, на три года – с 3,2% до 2,8% и на пять лет – с 2,3% до 2% вкупе с ростом номинальных ставок по казначейским облигациям США приводят к повышению реальной доходности до максимальных уровней с 2018.

Динамика реальной доходности облигаций США

Если 4 года назад после нескольких повышений ставки по федеральным фондам ФРС сочла финансовые условия слишком жесткими и отметилась «голубиным» разворотом, то сейчас она этого делать не будет. «Не дайте инфляции обвести себя вокруг пальца», – заявил накануне релиза данных по CPI член FOMC Кристофер Уоллер. Для того чтобы сбросить скорость монетарной рестрикции, требуется несколько отчетов, убеждающих, что базовый показатель уверенно направляется к таргету в 2%. Августовская статистика говорит об обратном. Высокая инфляция закрепляется в экономике США, что требует от Федрезерва новой огневой мощи.

Деривативы CME выдают 35% вероятность роста ставки по федеральным фондам на 100 б.п. в сентябре, окончательно отбросив идею о +50 б.п. Рынок верит, что в начале 2023 затраты по займам поднимутся до 4,3%. Уровень 4,5%, который ранее представлялся нереальным, в настоящее время широко обсуждается среди инвесторов. В предыдущих прогнозах FOMC фигурировала отметка 3,8% на конец 2022, однако в сентябре она наверняка вырастет, что станет хорошей новостью для доллара США и плохой – для золота.

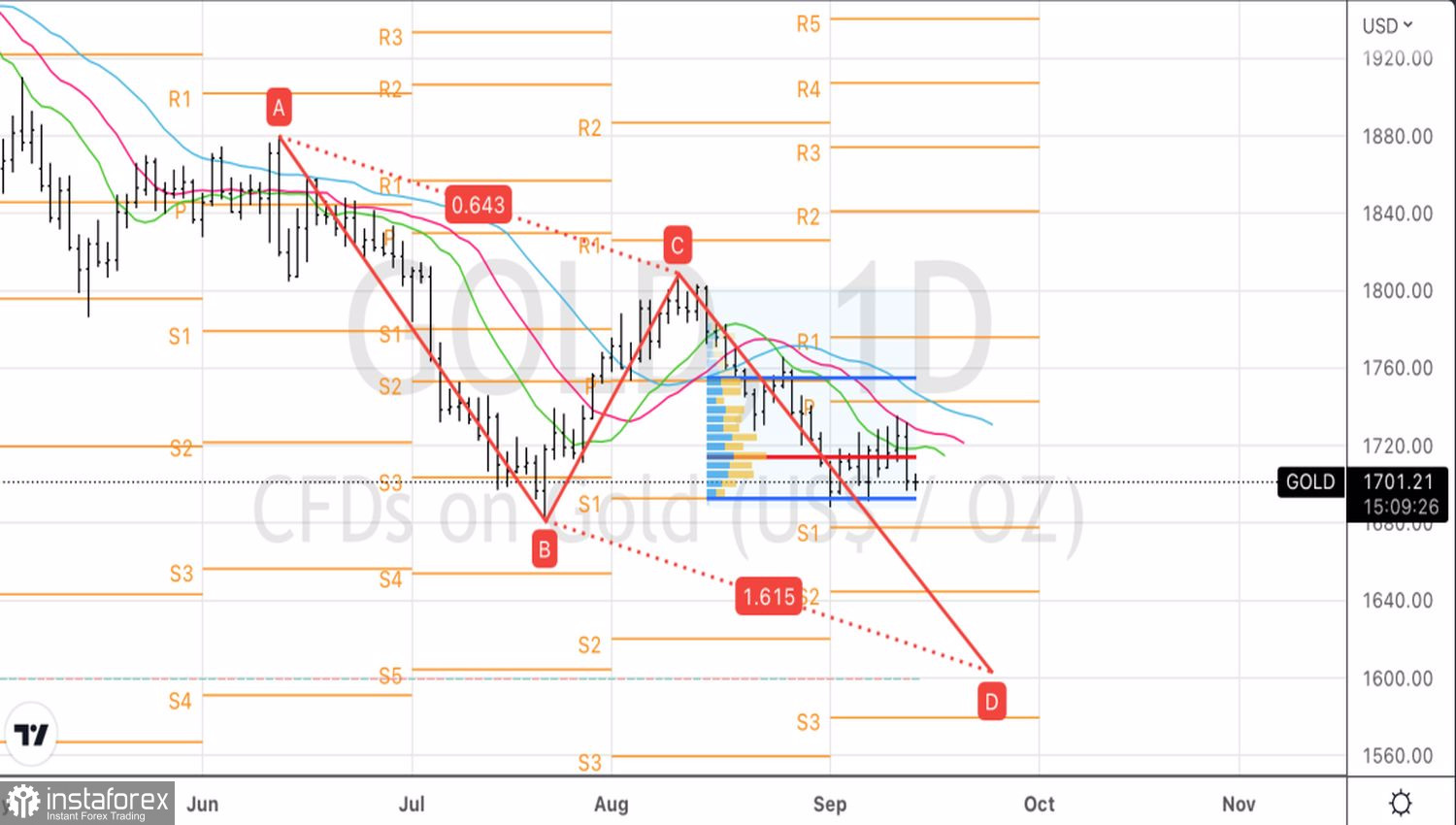

Агрессивное ужесточение денежно-кредитной политики ФРС, растущая как на дрожжах номинальная и реальная доходность казначейских облигаций и индекс USD в области 20-летних максимумов – худшая среда для XAUUSD, которую только можно представить. Неспособность драгметалла зацепиться за $1700 за унцию станет свидетельством слабости «быков» и откроет ему дорогу в направлении $1600.

Технически на дневном графике золота котировки третий раз подряд за последние пару недель подошли к нижней границе диапазона справедливой стоимости $1692–1754 за унцию. Прорыв поддержки на $1692 усилит риски реализации таргета на 161,8% по паттерну AB=CD и станет основанием для наращивания ранее сформированных шортов.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română