Трейдеры сегодня анализируют слабую статистику по США и ястребиные комментарии главы ФРБ Миннеаполиса Нила Кашкари. Его речь была созвучна с коллегами, он подтвердил, что ФРС в первую очередь сосредоточена на контроле инфляции. Кроме того, Кашкари отметил, что его самым большим страхом является недооценка степени текущего высокого ценового давления.

Кашкари, как и другие сотрудники центрального банка США, заявил о готовности мириться с некоторым сокращением американской экономики, если это необходимо для сдерживания инфляции.

PMI в сфере услуг и производства США, опубликованные во вторник, разочаровали, а продажи новых домов в июле упали до многолетнего минимума. На рынки закрались сомнения относительно дальнейшего масштабного ужесточения политики. Трейдеры еще не заняли четкой позиции в отношении ставок. Повысил ли ФРС ставку на 50.б.п. или на 75 б.п. в сентябре – этот вопрос остается открытым. Поэтому любая информация, будь то макроданные или заявления с мягким подтекстом, все еще могут повернуть рынок вспять.

Верится, конечно, с трудом. Джером Пауэлл на пятничном выступлении сделает все, чтобы охладить ожидания среди инвесторов, которые ждут смягчения монетарных условий в 2023 году. Его речь должна укрепить настрой рынка до сентябрьского заседания FOMC.

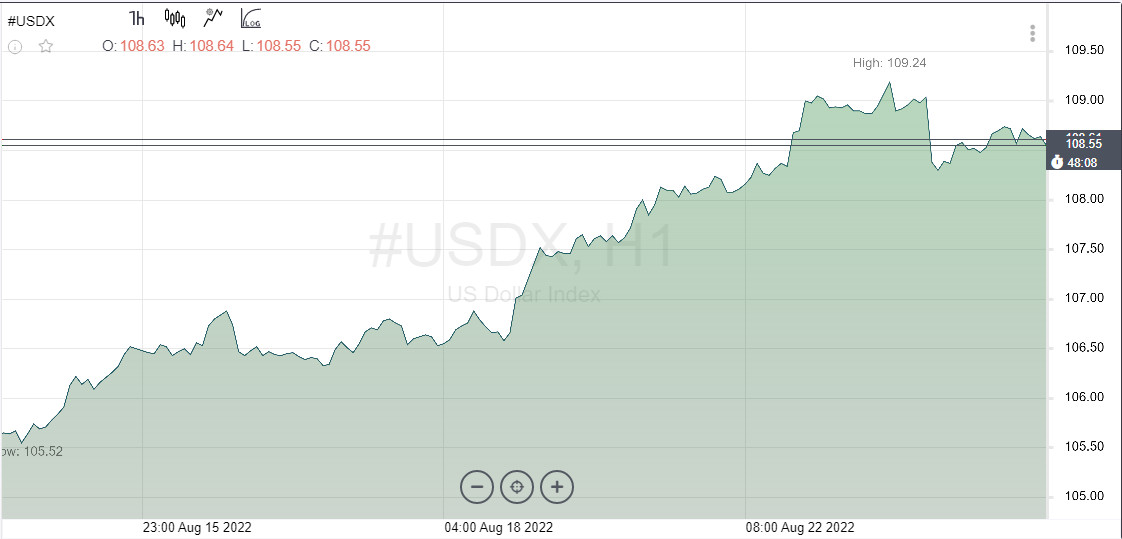

В среду индекс доллара отскочил к отметке 108,7, но сохраняет позитивный настрой. До этого он вновь поднимался до самого высокого уровня за 20 лет, поскольку свежий ястребиный комментарий Нила Кашкари перевесил слабые экономические данные страны.

Индекс доллара поднимается шестой день подряд и может завершить лучшую неделю с марта 2020 года. Отдаленной целью покупателей выступает отметка 121,0, однако для этого индексу американской валюты необходимо пробить и закрепиться над максимумом от 14 июля в районе 109,2. Далее на графике не видно никаких важных точек, которые помешают пройти быкам к пиковой отметке января 2002 года в районе 120,5. Здесь недалеко и конечная цель 121,0 – максимум июля 2001 года.

Евро на этом фоне выглядит еще более уязвимо, его продолжают преследовать неприятности, а опасения по поводу рецессии в Европе усугубляются.

Те, кто ищет какой-то луч надежды, возможно, смогут его найти во вчерашних замечаниях члена правления ЕЦБ Фабио Панетты. Он считает, что рецессия смягчит инфляционное давление.

Европейский регулятор повысил ставки только один раз, вернувшись к нулю. Между тем ФРС по-прежнему готова продолжать повышать ставки, даже если экономический рост замедлится. Это и делает пару EUR/USD максимально уязвимой.

Стратеги инвестиционного банка Nomura ухудшили прогноз по евро, растет убежденность в том, что курс EUR/USD будет на несколько фигур ниже паритета. На данный момент в Nomura нацелены на снижение до 0,9750.

Недавнее движение евро вновь нарушило паритет, но на этот раз ему не хватило количество коротких позиций и продолжения такого позиционирования. Пара EUR/USD отскочила к 1,0300. Удержаться же трейдерам выше этой отметки и продолжить движение вверх нет ни сил, ни возможности, поэтому сегодня котировка вновь ушла ниже паритета.

В начале недели евро оказался под давлением газовой тематики. Цены подскочили после того, как Россия сообщила о закрытии Северного потока 1 на трехдневное техническое обслуживание. Это произошло в момент ажиотажных покупок газа, поскольку европейские страны пытаются заполнить свои хранилища перед зимой.

Большинство экономистов и аналитиков придерживаются мнения, что еврозона сейчас вступает в рецессию в результате резкого роста цен на энергоносители.

Несмотря на повышение цен на энергоносители на 50% в августе, евро был крайне ограничен диапазоном. С момента достижения паритета произошло значительное сокращение коротких позиций по евро.

Между тем европейские правительства начинают разделять затраты на электроэнергию с потребителями. Фирмам придется постепенно сокращать производство, в то время как линии снабжения страдают из-за отсутствия транспортных возможностей на обмельчавшей в этом году реке Рейн.

Если в ближайшей перспективе все козыри у доллара, то дальнейшие перспективы начинают вызвать вопросы и неуверенность со стороны рыночных игроков. Аналитики JP Morgan скептически относятся к дальнейшему росту американской валюты. Движение доллара в значительной степени зависит от решения ФРС, которая замедлит темпы повышения ставки.

В последние кварталы ЦБ удивлял своим максимально ястребиным настроем, соответственно, и доллар был сильным, пишут аналитики. Однако вечно так продолжаться не может.

В JP Morgan констатируют признаки пика инфляции, а также инфляционных форвардов. Сентябрь может стать последним месяцем, когда ФРС ужесточит политику на 75 б.п. Далее ЦБ пойдет по наклонной вниз – начнет медленно сокращать темпы ужесточения. Впрочем, до сентябрьского заседания выйдет еще один показатель инфляции. От него и будут зависеть дальнейшие позиционирования, в том числе крупных рыночных игроков.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română