Шаг вперед – два шага назад. После непродолжительного роста нефть вновь опустилась ниже уровней начала вооруженного конфликта на Украине, а краткосрочный «бычий» спред по фьючерсным контактам на Brent рухнул с $2,08 в начале августа до $0,67. А могло ли быть иначе, если в условиях замедления мировой экономики инвесторы сталкиваются не только со снижением темпов роста глобального спроса, но и с перспективой увеличения предложения.

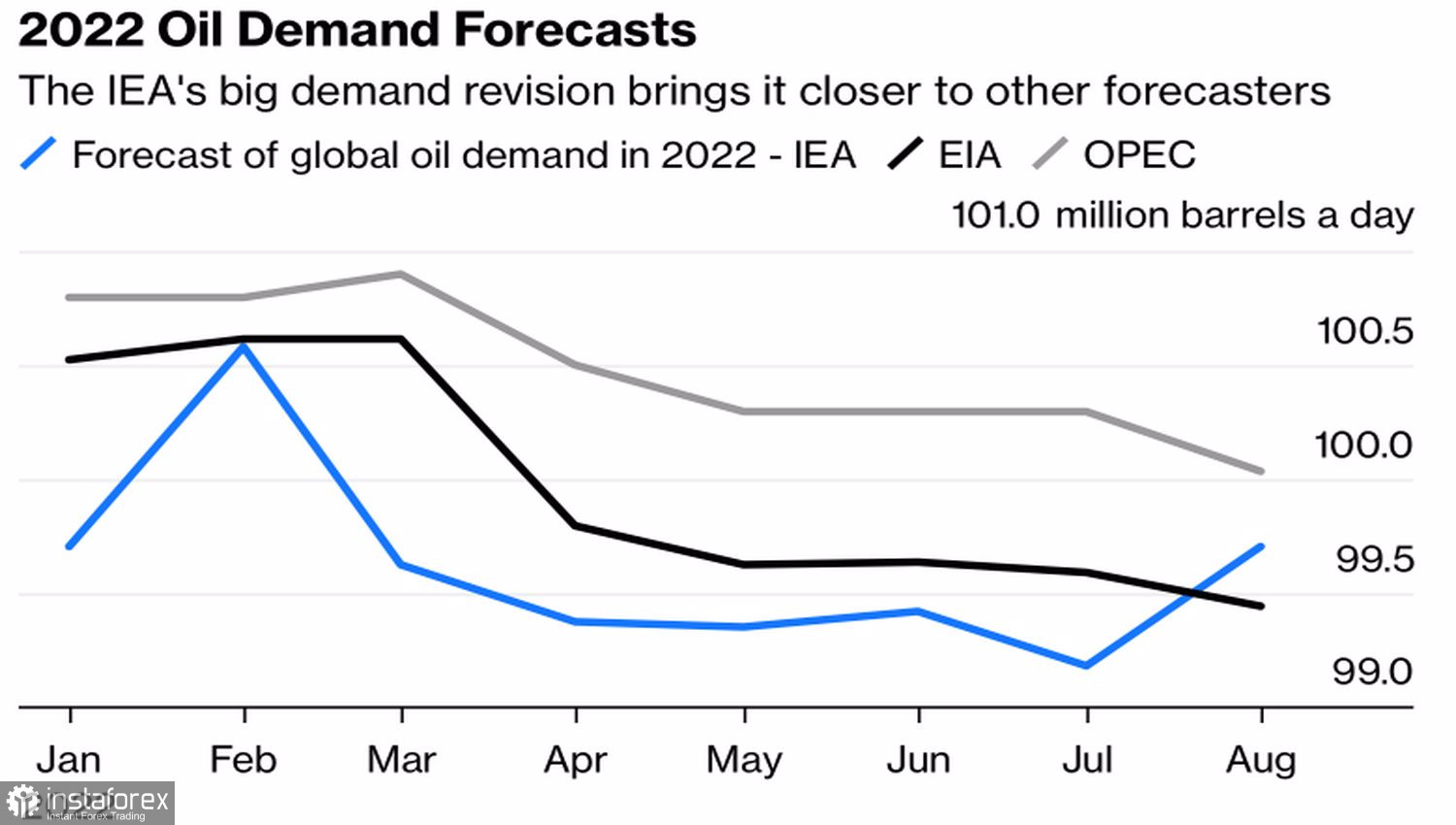

Лишь одна из трех ключевых организаций на рынке черного золота, Международное энергетическое агентство, повысила прогнозы роста спроса на нефть в 2022-2023. Остальные две, ОПЕК и Управление энергетической информации США, их, напротив, понизили. Тем не менее не стоит относиться к оценкам МЭА с большим оптимизмом. На самом деле прогнозы были приведены в соответствие с мнениями других авторитетных организаций.

Динамика прогнозов по глобальному спросу на нефть

Разочаровывающая статистика по Китаю и Штатам, а также рискующий углубиться по мере приближения зимы энергетический кризис в Европе позволяют говорить, что ОПЕК и Управление энергетической информации США правы: картина глобального спроса выглядит не такой радужной, как ранее. Промышленное производство Поднебесной в июле выросло на 3,8%, розничные продажи – на 2,9%, не дотянув до прогнозов экспертов Bloomberg в 4,6% и 5% соответственно. Производственная активность в Штате Нью-Йорк отметилась второй худшей динамикой с 2001, а настроения строителей жилья – самым продолжительным спадом с 2007.

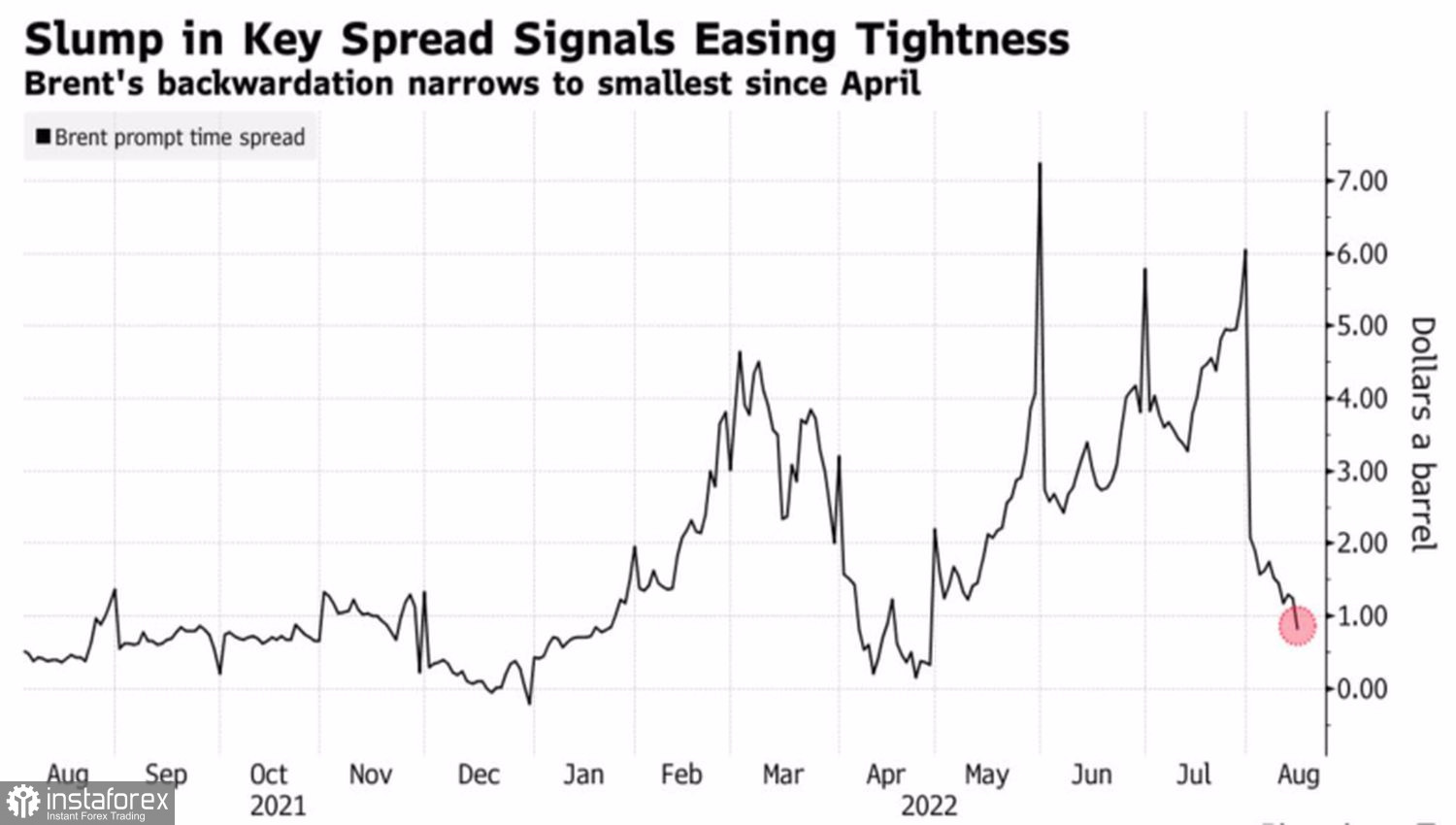

Сокращению спреда по близлежащим фьючерсам по Brent способствует и потенциальный рост добычи. В Штатах в сентябре она, по оценкам EIA, вырастет до 9,049 млн б/с, что является самым высоким показателем с марта. В Пермском бассейне достигнет рекордных 5,408 млн б/с. Одновременно наращивает производство Ливия, а близость ядерной сделки Запада с Ираном лишь добавляет масла в огонь потенциального увеличения предложения и способствует снижению котировок североморского сорта.

Динамика краткосрочного спреда по фьючерсам на Brent

Возможно, рынок переоценивает фактор увеличения экспорта из Ирана. Очевидно, что для его наращивания Тегерану потребуется время, и быстрый эффект окажется не таким «медвежьим», как в настоящее время ожидается. К тому же ответ страны на окончательное предложение Запада не афишируется. Вполне вероятно, он не устроит Европу и США, что приведет к краткосрочному росту цен. Иранский фактор можно рассматривать как своеобразный маятник для рынка черного золота: неизвестно, в какую сторону он в конечном итоге качнется.

Технически на дневном графике падение Brent ниже локального минимума на $92,9 усилит риски продолжения пике к зоне конвергенции $89-91 за баррель. Если она не устоит, падение к $84-85 продолжится. Эти отметки расположены в зоне разворота паттерна Волны Вульфа. Рекомендации – краткосрочные продажи с последующим переходом к среднесрочным лонгам на отбое от ключевых поддержек.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română