Как и ожидалось, ФРС США повысили целевой диапазон по ставке на 0.75%, до 2.25%-2.50%. Ранее в начале июля на рынке даже начали утверждаться прогнозы, что ставка может быть поднята сразу на 100п., но после публикации слабых макроэкономических данных оптимистичные прогнозы сошли на нет.

Учитывая, что инфляционное давление сильно, а рынок труда устойчив, следует ожидать, что ФРС продолжит рост ставки, Дж.Пауэлл на пресс-конференции дал понять, что «еще одно необычно большое повышение может быть уместным на следующем заседании», что рынки инте6рпретируют как намерение поднять ставку на 0.75% в сентябре.

Глава ФРС Пауэлл явно хотел произвести впечатление ястреба на итоговой пресс-конференции, но никаких новых шагов, кроме тех, о которых было обвялено раньше, не анонсировал. Более того, объявив о еще одном «необычно большом повышении» Пауэлл добавил, что в какой-то момент надо будет замедлиться и необходимо отказаться от конкретных указаний.

Причина такой осторожности Пауэлла выяснилась уже на следующий день. Вчера стало известно, что США вступили в техническую рецессию – ВВП страны во 2 квартале снизился на 0.9%, что стало вторым квартальным снижением подряд (в первом квартале снижение составило 1.6%). Снижение было во многом обусловлено сокращение запасов на 2% г/г, что в общем некритично, но вот ряд других показателей очень характерен – рост потребления замедлился до 1% после 2.25% во 2 полугодии 2021 г. и 1.8% в 1 квартале. Тенденция очевидна, а если падает потребление, то падает и вся экономика, потому что по сути экономика США и есть экономика потребления.

Инвестиции в основной капитал были слабыми: расходы на оборудование снизились на 2,7%, а инвестиции в жилье упали на 14,0%, и нет никаких гарантий, что в 3 квартале мы увидим восстановление. Дефлятор PCE вырос с 8.2% до 8,7%, прогнозировалось снижение до 8.1%, это еще один признак усиливающейся инфляции.

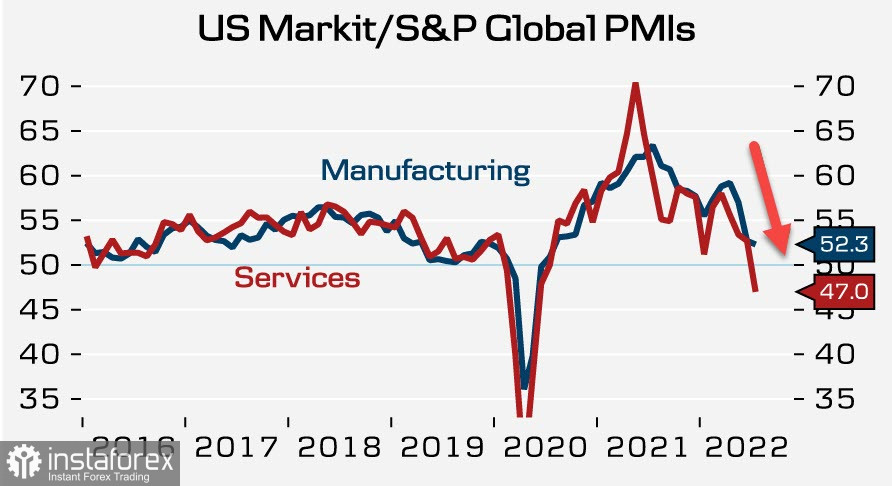

Опережающий индикаторы указывают на замедление роста уже около года, и вот наконец этот день настал.

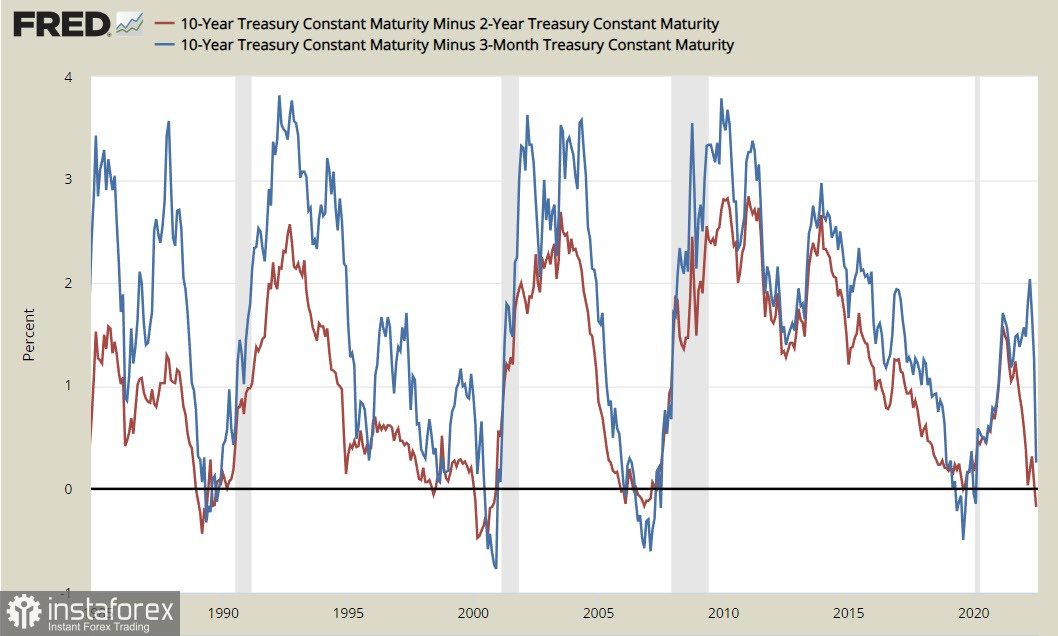

Как следствие, после заседания зафиксировано снижение ставок, доходность 2-летних облигаций упала примерно на 10 б.п., 10-летние UST сначала отреагировали скромно, однако уже в четверг доходность упала ниже 2.7п., что отражает растущий спрос на защитные активы.

Золото поднялось выше 1750 долл., растет спрос на швейцарский франк, а иена начала коррекционное укрепление, которое как раз и было во многом спровоцировано слабостью ФРС.

Поступающие из других регионов данные лишь поддерживают опасения относительно того, что события развиваются по кризисному сценарию. Европа начинает публиковать данные по потребительской инфляции в июле, В Германии рост цен с 8.2% до 8.5%, при том что прогнозировалось снижение до 8.1%. В совокупности с очень слабыми отчетами PMI и Ifo, а также новой волной роста цен на газ экономические перспективы Германии, а также всей еврозоны выглядят довольно мрачно, и выход из этой ситуации не виден. Снижение поставок газа из России привело к росту цен выше 2500 долл./1000м3, Европа пока компенсирует поставками из других регионов, в первую очередь за счет СПГ, что, в свою очередь, приводит к росту стоимости газа для потребителей в Азии и раскручивает глобальную инфляционную спирать.

В Японии индекс инфляции в районе городского округа Токио поднялся с 2.3% до 2.5%, нет никаких причин ожидать, что глобальное инфляционное давление будет снижаться.

Спред между краткосрочными и долгосрочными UST стремительно уходит ниже нуля, что считается надежным индикатором скорой рецессии. Постковидный откат закончился, не успев исчерпать потенциал восстановления.

Можно утверждать, что мы наблюдаем устойчивые признаки стагфляции – рост цен при снижении реальной экономики. С целью замедления инфляции ФРС отменяет фискальные стимулы, что, в свою очередь, лишь ускорит падение в рецессию, поскольку механизмов компенсации падения объемов потребления не существует.

Что же дальше? Доллар США рискует потерять часть статуса защитного актива, поскольку экономика США больше не дает инструментов для защиты инвестиций, а, напротив, возглавляет, наряду с Европой, глобальные кризисные процессы. Из всех валют наиболее сильную перспективу имеет иена, а также франк, который будет реагировать на кризис в Европе иначе, чем евро. Золото также начинает поход на север, оттолкнувшись от нижней границы диапазона, падения цен на нефть не ожидаем, что дает также устойчивость сырьевым валютам, хотя она будет более слабой, чем у защитных.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română