Фондовый рынок получил некоторую передышку от обвала, после того как Китай сократил период карантина для путешественников, а гигантские банки с Уолл-Стрит увеличили свои дивиденды. Доходность казначейских облигаций выросла вместе с долларом.

Экономически чувствительные компании, такие как финансовые, энергетические и промышленные акции, показали лучшие результаты в S & P 500. Morgan Stanley увеличил прибыль банков после увеличения выплат и заявления о выкупе акций на сумму до 20 миллиардов долларов. Авиакомпании, круизные операторы и казино сплотились, поскольку действия Пекина усилили оптимизм.

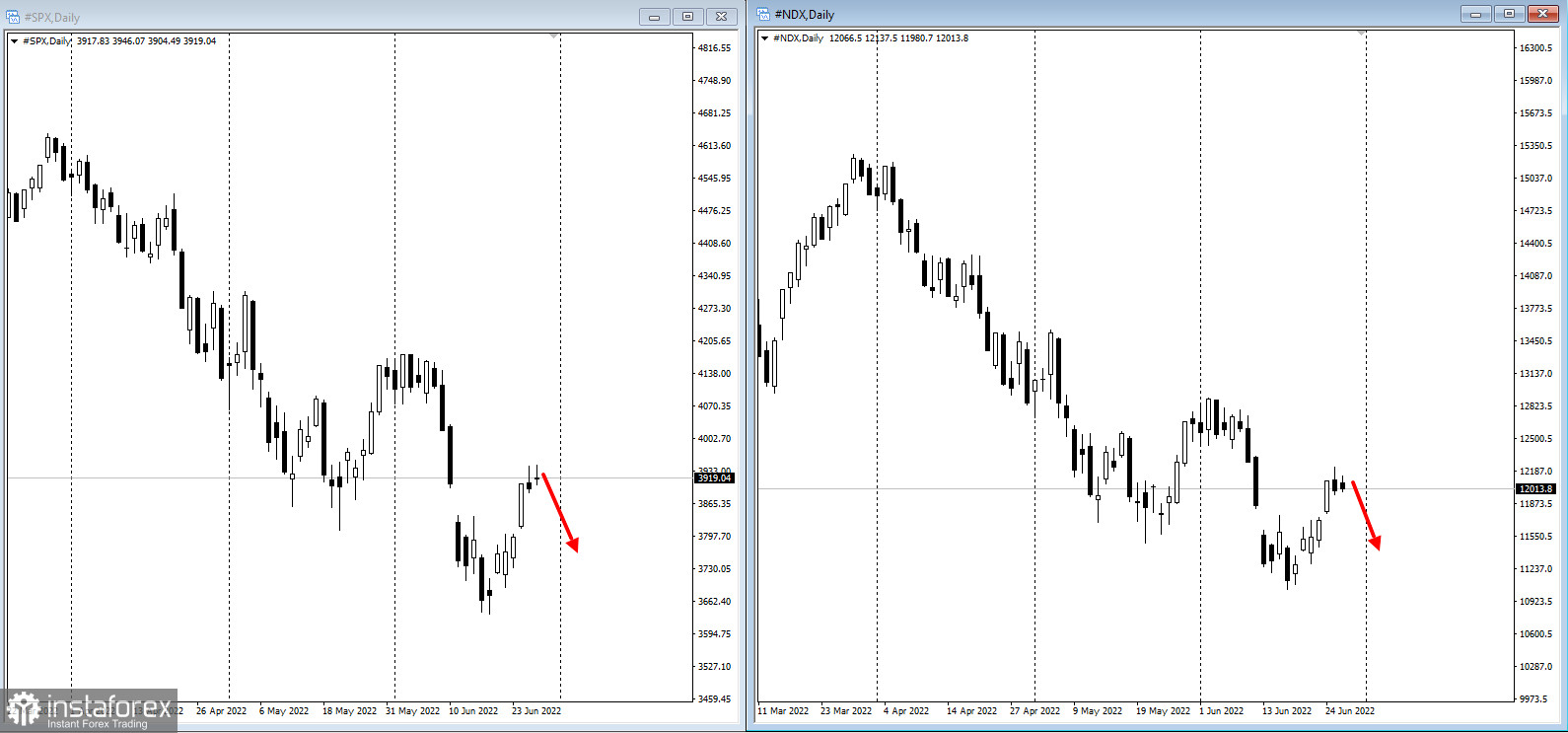

Но всё это напоминает больше коррекции в рамках большого падения:

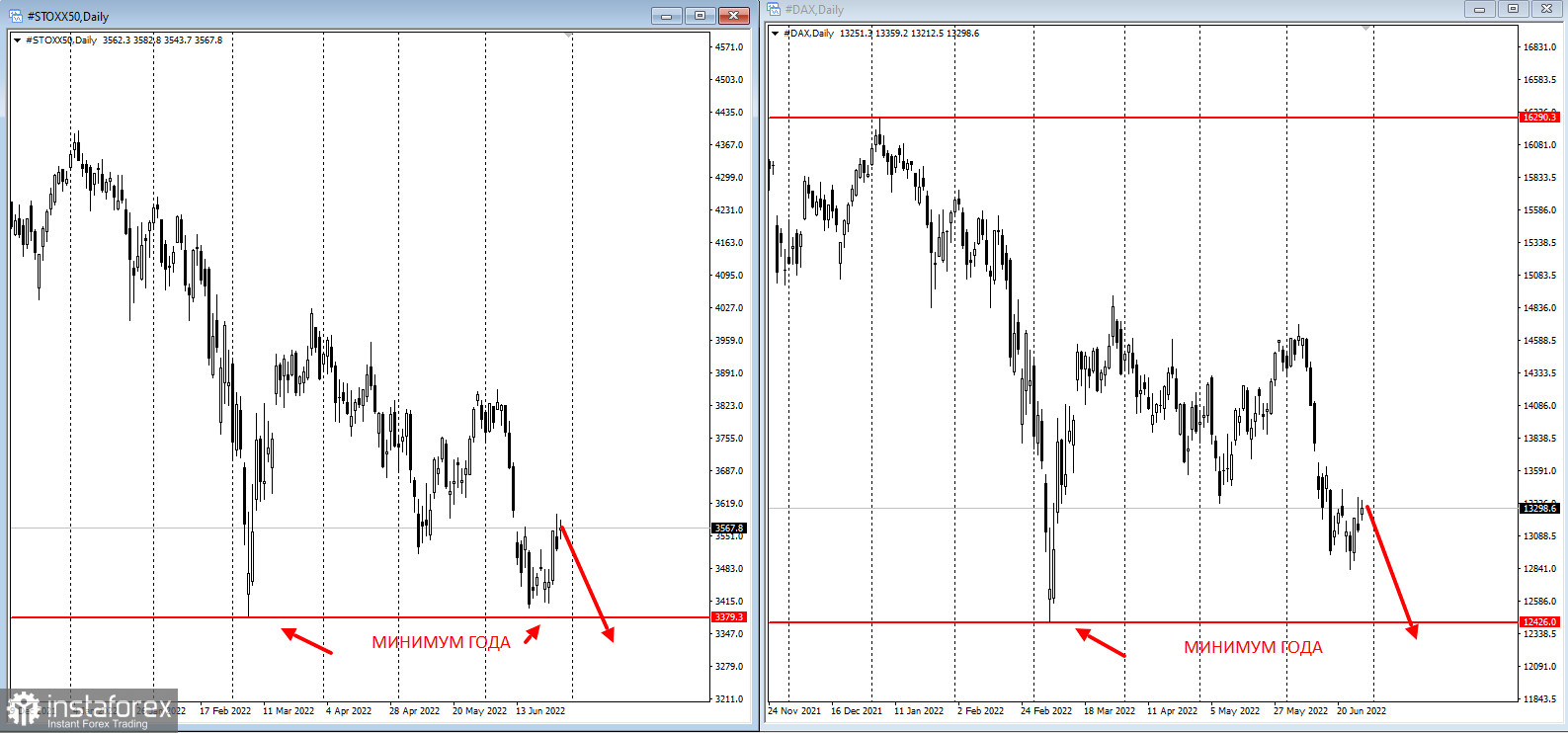

Европейские фондовые индексы копируют динамику американских, но не обновили ещё минимумы года:

Представители Федеральной резервной системы обсудят, повышать ли ставки на 50 или 75 базисных пунктов на заседании в следующем месяце, при этом решение будет определяться экономическими данными, заявил во вторник президент ФРБ Нью-Йорка Джон Уильямс. Хотя чиновник ожидает замедления роста и роста уровня безработицы, он не прогнозирует рецессии.

Опасения экономического спада на фоне ограничительной политики ФРС привели к снижению рисковых активов в этом году. Тем не менее аналитики продолжают оптимистично относиться к корпоративным доходам, при этом оценки чистой маржи компаний S & P 500 остаются на рекордно высоком уровне.

Для стратегов Goldman Sachs Group Inc. прогнозы прибыли слишком оптимистичны, что ставит акции под риск еще больше упасть, когда аналитики с Уолл-Стрит понизят свои ожидания. Тем временем Макс Кеттнер из HSBC Plc заявил, что акции по-прежнему недооценивают влияние потенциальной рецессии, при этом ожидания прибыли и роста могут быть пересмотрены в сторону понижения.

Между тем ключевой набор ставок, на которых сосредоточена ФРС, чтобы помочь оценить финансовые условия, все еще находится на некотором расстоянии от уровней, которые могут побудить чиновников отказаться от своих планов ужесточения. Ставки в США с поправкой на инфляцию на более коротком конце кривой по-прежнему находятся ниже нуля, даже несмотря на то что реальные ставки по долгосрочным ценным бумагам в этом месяце выросли до уровней, невиданных с 2019 года.

Индекс Московской Биржи абсолютно нейтрально перенёс "технический дефлот" РФ, а также новости о возможном "золотом" эмбарго.

Новости на этой неделе:

- ВВП США, среда

- Президент ЕЦБ Кристин Лагард, председатель Федеральной резервной системы Джером Пауэлл, глава Банка Англии Эндрю Бейли и президент ФРБ Кливленда Лоретта Местер выступят на мероприятии ЕЦБ в среду

- Выступление президента ФРБ Сент-Луиса Джеймса Булларда, среда

- Индекс деловой активности в Китае, четверг

- Личный доход в США, дефлятор PCE, первичные заявки на пособие по безработице, четверг

- Индекс потребительских цен еврозоны, пятница

- Расходы на строительство в США, ISM Manufacturing, пятница

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română