Отношения между центробанками и рынками похожи на коммуникации родителей и детей. Если во всем потакать ребенку, можно утратить над ним контроль. А ведь очень хочется успокоить чадо, когда у него истерика! Именно она сейчас имеет место на финансовых рынках, и провокаторами стали средства массовой информации. Wall Street Journal и другие таблоиды стали публиковать заметки о возможном повышении ставки по федеральным фондам на 75 б.п. уже в июне, ссылаясь на слова Джерома Пауэлла, что ФРС будет более агрессивной, если не получит сигнала о замедлении инфляции. И рынок эту идею съел с потрохами.

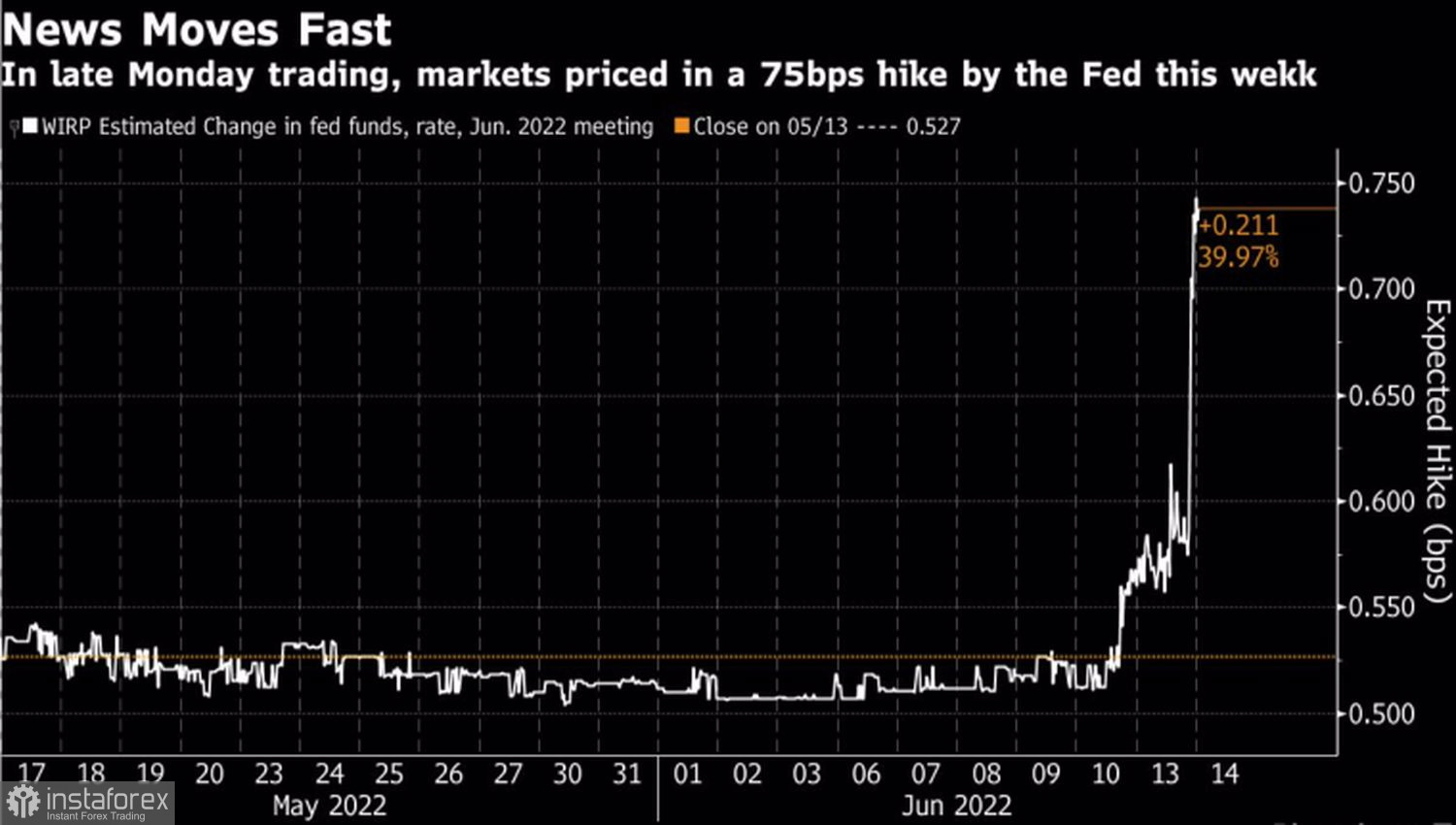

Об этом свидетельствует резкий рост вероятности чрезмерно большого шага на предстоящем заседании FOMC. А ведь если вспомнить, при каких обстоятельствах председатель Федрезерва произносил ту речь, то ситуация меняется. Тогда инвесторы активно обсуждали паузу в процессе монетарной рестрикции. Фондовые индексы росли, доходность казначейских облигаций и доллар США падали, что отменило часть ужесточения финансовых условий. То есть часть работы Центробанка была стерта. Джерому Пауэллу требовалось вернуть рынку понимание, что паузы не будет, если инфляция существенно не замедлится.

Динамика предполагаемого роста ставки ФРС на заседании 14-15 июня

Нынче совсем другая ситуация. О том, что ФРС может присесть на обочину в сентябре, все благополучно забыли. При этом разгон американской инфляции до 8,6% в мае заставил говорить о более быстром процессе ужесточения денежно-кредитной политики. Срочный рынок верит в повышение ставки по федеральным фондам до 4% в 2023 и в то, что на трех ближайших встречах FOMC она вырастет на 175 б.п., +50, +50 и +75. Но не в июне же делать самый широкий шаг с 1994! Зачем? Из-за одного-единственного отчета по инфляции?

Динамика ожидаемой в 2023 ставки по федеральным фондам

Таким образом, из-за статей в средствах массовой информации рынок ведет себя как капризный ребенок. Будет ли ФРС его успокаивать? Полагаю, Центробанк поднимет ставку на 50 б.п., но не для того, чтобы сбить панику. Просто у него свой план, и он намерен по нему действовать. В итоге может последовать откат как по S&P 500, так и по EURUSD.

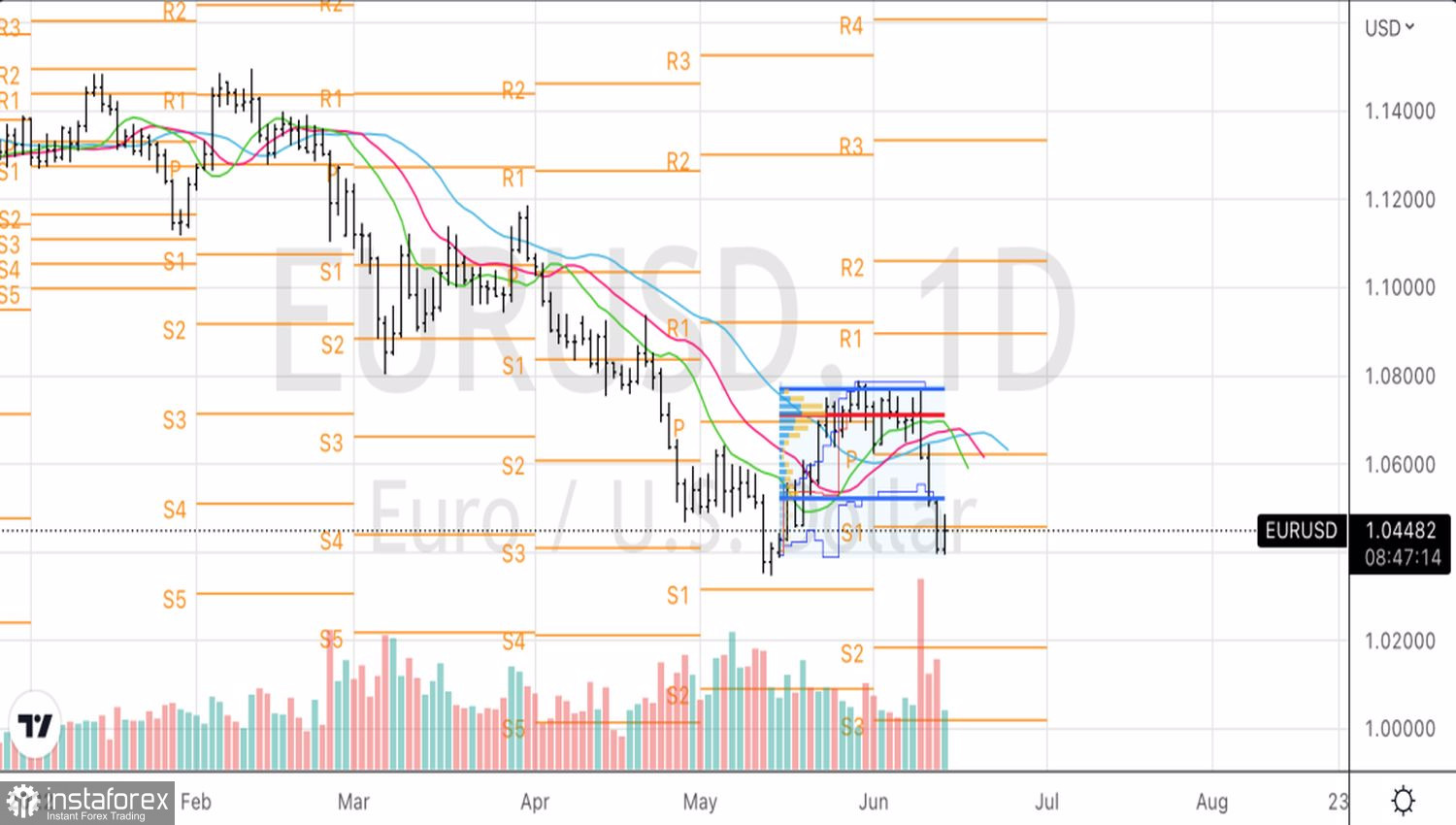

Вряд ли уместно говорить о сломе нисходящего тренда по основной валютной паре, когда Европа готовится к нормированию потребления газа осенью-зимой, ЕЦБ не изложил конкретной программы действий по закрытию спредов на рынке европейского долга, а Британия провоцирует ЕС на торговую войну. У евро слишком много уязвимых мест, чтобы можно было пытаться оказывать сопротивление американскому доллару.

EURUSD, дневной график

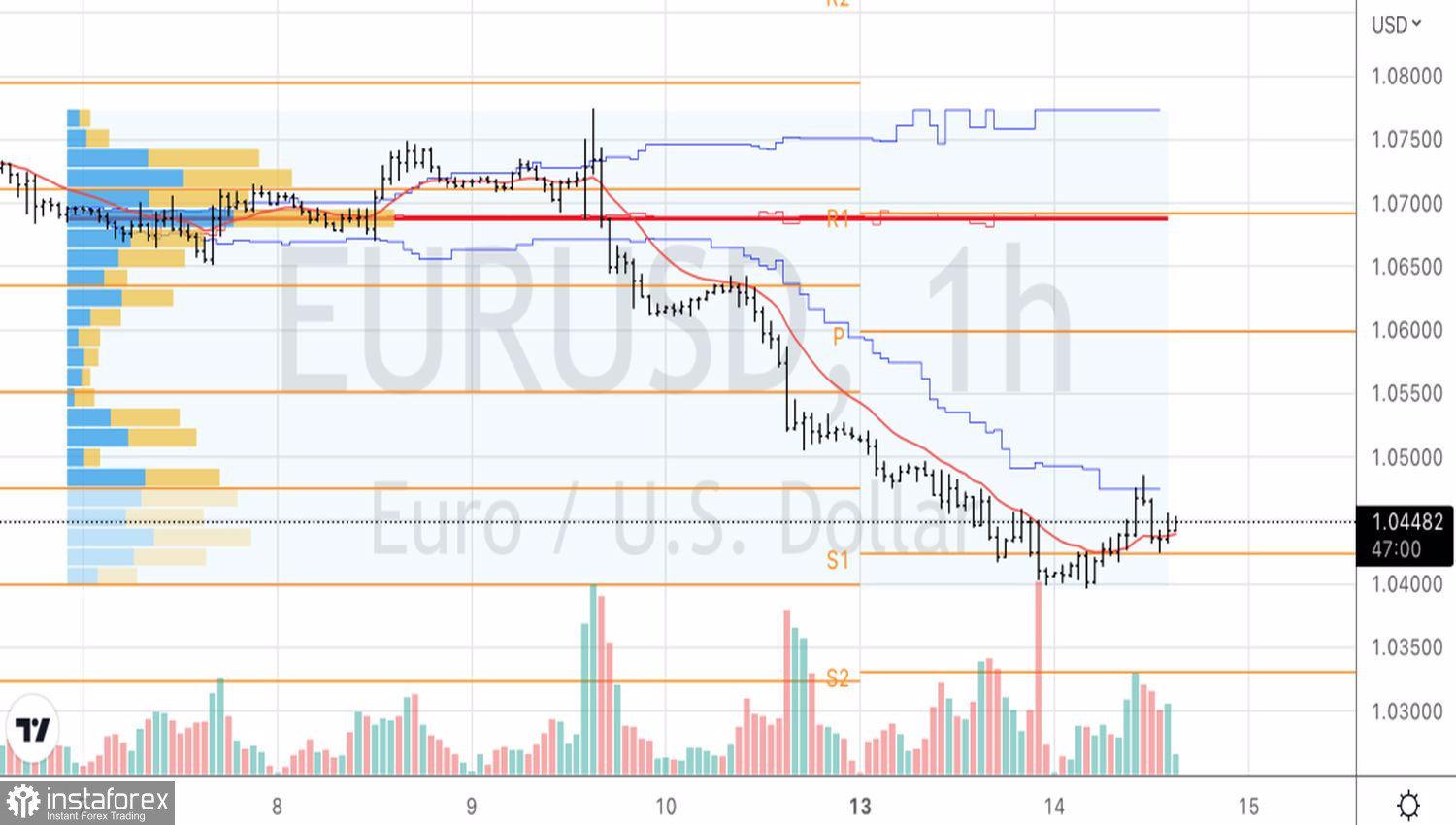

EURUSD, часовой график

Технически без возвращения EURUSD в границы справедливой стоимости 1,052-1,077 на дневном графике говорить о какой-либо серьезной контратаке «быков» не приходится. Отбой от сопротивлений на 1,052, 1,061 либо обновление июньского минимума – поводы для продаж. На часом временном интервале можно попробовать краткосрочные лонги на прорыве пивот-уровня на 1,0475.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română