Европейская валюта продолжает терять позиции и чувствует себя достаточно неуверенно перед данными по инфляции в США, которые могут навести много рыночного шума. Очередной виток роста индекса CPI в мае этого года приведет к резкому снижению спроса на рисковые активы и вновь укрепит позиции американского доллара. Рост инфляции наверняка вынудит Федеральную резервная систему действовать более агрессивно. Но в данном материале я хотел бы поговорить не об инфляции в США, а о том, как итоги вчерашнего заседания Европейского центрального банка повлияли на прогнозы мировых центральных банков.

Очевидно, что опираться на долгосрочные цели ведущих финансовых конгломератов имеет смысл, ведь именно они и задают тон на валютных рынках. Ведущие мировые банки и их экономисты уже пересмотрели свои прогнозы по динамике повышения процентных ставок в еврозоне в этом и следующих годах. Однако удивляет, что многие экономисты расходятся во мнениях относительно того, насколько быстро и далеко Европейский центральный банк в конечном итоге зайдет.

Вчера решений по ставкам принято не было. Депозитная ставка (в настоящее время равна -0,5%) осталась без изменений и будет поднята на четверть пункта в следующем месяце, а затем снова осенью, если инфляция потребует более жесткой позиции от Центрального банка. Очевидно, что решения, принятые на следующих двух встречах, завершат восьмилетний период низких затрат по займам. Напомню, что, согласно последним данным, инфляция в еврозоне в мае составила 8,1%, что более чем в четыре раза превышает целевой уровень в 2,0%. Стремительно растущие цены давят на домохозяйства по всему региону, а правительства тратят миллиарды евро, чтобы оградить людей от скачка цен на энергоносители. Непрекращающаяся инфляция подпитывает ожесточенные дебаты среди чиновников ЕЦБ по поводу размера июльского повышения ставки. Я уже неоднократно говорил, что довольно много политиков настаивают на рассмотрении возможности повышения ставки по депозитам сразу на полпункта.

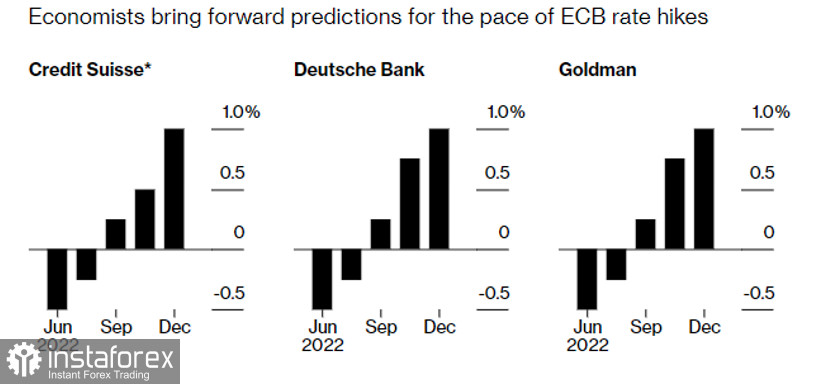

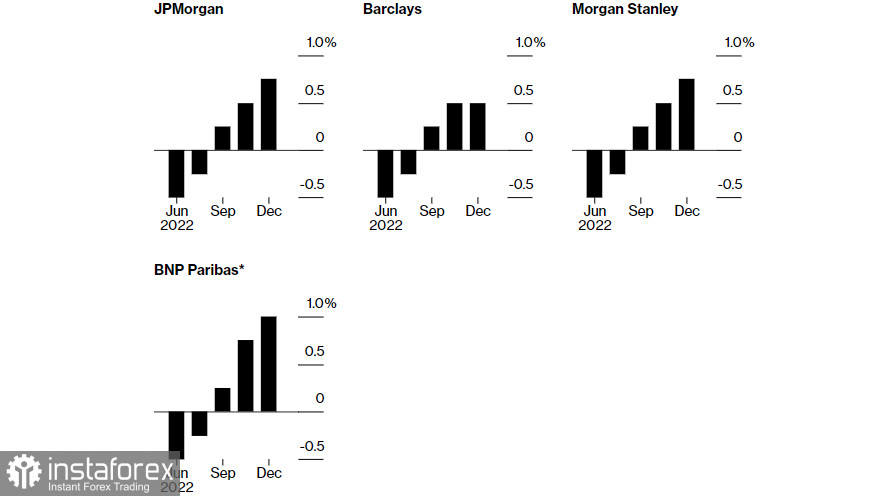

На графике четко видно, как сейчас распределились прогнозы среди ведущих мировых банков.

В Credit Suisse ожидают повышения на 75 базисных пунктов в четвертом квартале (диаграмма предполагает 25 базисных пунктов в октябре и 50 базисных пунктов в декабре).

В BNP Paribas говорят, что 50 базисных пунктов в октябре будет достаточно.

Deutsche Bank AG. Ожидается, что после роста на 25 базисных пунктов в июле последует повышение на 50 базисных пунктов в сентябре и октябре и снова на 25 в декабре. Максимальная ставка в 2% будет достигнута в июне 2023 года за счет повышения на 25 базисных пунктов.

В Goldman Sachs Group Inc. также прогнозируют повышение на 25 базисных пунктов, затем на 50 в сентябре и октябре, а затем еще 25 базисных пунктов в декабре. Еще три увеличения ожидаются в 2023 году (до конечной ставки 1,75%).

JPMorgan Chase & Co. — повышение на 25 базисных пунктов в июле и затем на 50 в сентябре с дополнительным повышением на четверть пункта в октябре и декабре. Экономисты также оставили возможность более серьезной агрессии со стороны регулятора при ухудшении ситуации с инфляцией.

В Barclays Plc ожидают, что депозитная ставка вырастет на 25 базисных пунктов в июле, на 50 в сентябре и на 25 в октябре.

Morgan Stanley. Ожидается повышение на четверть пункта в июле, на полпункта в сентябре и еще два повышения на 25 базисных пунктов в октябре и декабре.

Что касается перспектив евро – если вы посмотрите на график, то увидите, как с 20 мая медведи делают постепенный плавный разворот рынка вниз, очевидно преследуя свои цели по выстраиванию нового нисходящего тренда и явно в расчете на обновление майских минимумов. Что касается более краткосрочной тенденции, то, упустив 1.0580, можно попрощаться с надеждами на дальнейший рост пары, что откроет прямую дорогу на 1.0530 и 1.0490. Прорыв и этих уровней поддержки наверняка усилит давление на торговый инструмент, открыв возможность по тесту 1.0420 и 1.0360. Говорить о покупках и попытках быков исправить ситуацию можно, но лишь после очевидного возврата выше 1.0660 с ростом на 1.0720 и 1.0775.

У покупателей фунта явно намного больше проблем, чем было раньше. В краткосрочном периоде быки наверняка будут рассчитывать на выход за пределы 1.2520, что усилит рост торгового инструмента. Прорыв 1.2520 приведет к моментальному рывку на максимум 1.2560 с перспективой обновления 1.2595 и 1.2630. Также быкам стоит подумать над тем, что они будут делать, если медведи пробьются ниже 1.2460 и упрутся в 1.2430. Выход за пределы этого диапазона приведет к полной капитуляции быков и крупной распродаже торгового инструмента на минимумы 1.2390 и 1.2360. Самой дальней целью в текущих условиях будет поддержка 1.2330.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română