Кризис 2008 года вынудил Федеральную Резервную Систему пойти на экстренные меры. В том числе и введение так называемой программы количественного смягчения. Ее суть сводится к покупке у различных финансовых институтов всевозможных ценных бумаг. В первую очередь облигаций. С обязательством обратного их выкупа. Посредством этой программы регулятор вливал в экономику огромные средства. При этом сроки обратного выкупа активов изначально не были установлены. И даже когда программа была завершена, ее фактически продлевали введением новых. В итоге на балансе Федеральной Резервной Системы скопилось множество ценных бумаг, причем не самого высокого качества. Ведь события 2008 года показали, что многие эмитенты ценных бумаг, в особенности облигаций, в принципе неплатежеспособны. Но необходимо было принимать срочные меры. Так что Федеральная Резервная Система готова была предоставить финансирование даже под залог бумаг, которые обычно принято называть "мусорными". Все ради спасения экономики. Но после того как финансовое положение банковской системы стабилизируется, регулятор должен начать обратный процесс. То есть, финансовые институты выкупают у Федеральной Резервной Системы ранее проданные ей бумаги и возвращают влитые в экономику средства.

То, что это неизбежно, было известно еще в далеком 2009 году. Никто, правда, не знал, когда именно это случится. Изначально предполагалось, что всего через пару лет после начала действия самой первой программы. С тех пор прошло более десяти лет. И вот вчера это случилось. Федеральная Резервная Система приступила к так называемому количественному ужесточению. В течение трех месяцев объемы обратного выкупа будут постепенно увеличиваться и достигнут 95 млрд долларов в месяц. На фоне нескольких триллионов долларов, влитых за эти годы в финансовый сектор, это капля в море. Так что программа растянется на годы. Тем не менее сам факт разворота потоков средств сразу же привел к заметному укреплению доллара и снижению биржевых индексов. Ведь полученные через программы количественного смягчения средства направлялись на всевозможные финансовые рынки. Особенно на рынок акций. Причем не только в Соединенных Штатах, но и по всему миру. Американские банки начали массово закрывать свои позиции и готовить необходимые средства, которые они должны теперь вернуть Федеральной Резервной Системе. Это столь масштабное и даже эпохальное событие, что на его фоне меркнут все прочие. Так что рассматривать какую-то там макроэкономическую статистику нет никакого смысла.

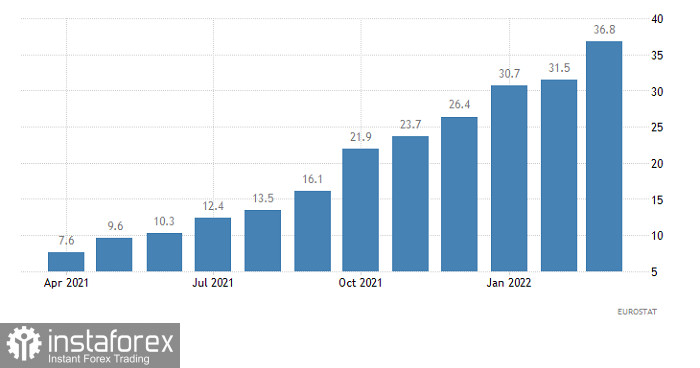

Но первоначальный шок уже прошел. Конечно же, действие программы количественного ужесточения будет перманентно оказывать давление на все без исключения финансовые рынки. Так что при прочих равных доллар будет скорее укрепляться, нежели дешеветь. Макроэкономическая статистика способна лишь повлиять на скорость этого процесса. И судя по всему, единая европейская валюта продолжит терять свои позиции как раз за счет статистики. Дело в том, что темпы роста цен производителей могут ускориться с 36,8% до 39,0%. Иными словами, инфляционное давление продолжает расти. Хотя инфляция в Европе и так находится на рекордно высоком уровне.

Индекс цен производителей (Европа):

Однако укрепление доллара не будет столь впечатляющим, как вчера. Его будет сдерживать уже американская статистика. Вполне возможно, что она даже приведет к незначительному его ослаблению. Уже после открытия американской сессии. Ведь сегодня публикуются данные по занятости в Соединенных Штатах. Занятость должна вырасти на 205 тыс., что заметно меньше 247 тыс. в прошлом месяце. То есть, речь идет о замедлении позитивной динамики на рынке труда, что выглядит скорее как негативный фактор.

Изменение занятости (Соединенные Штаты):

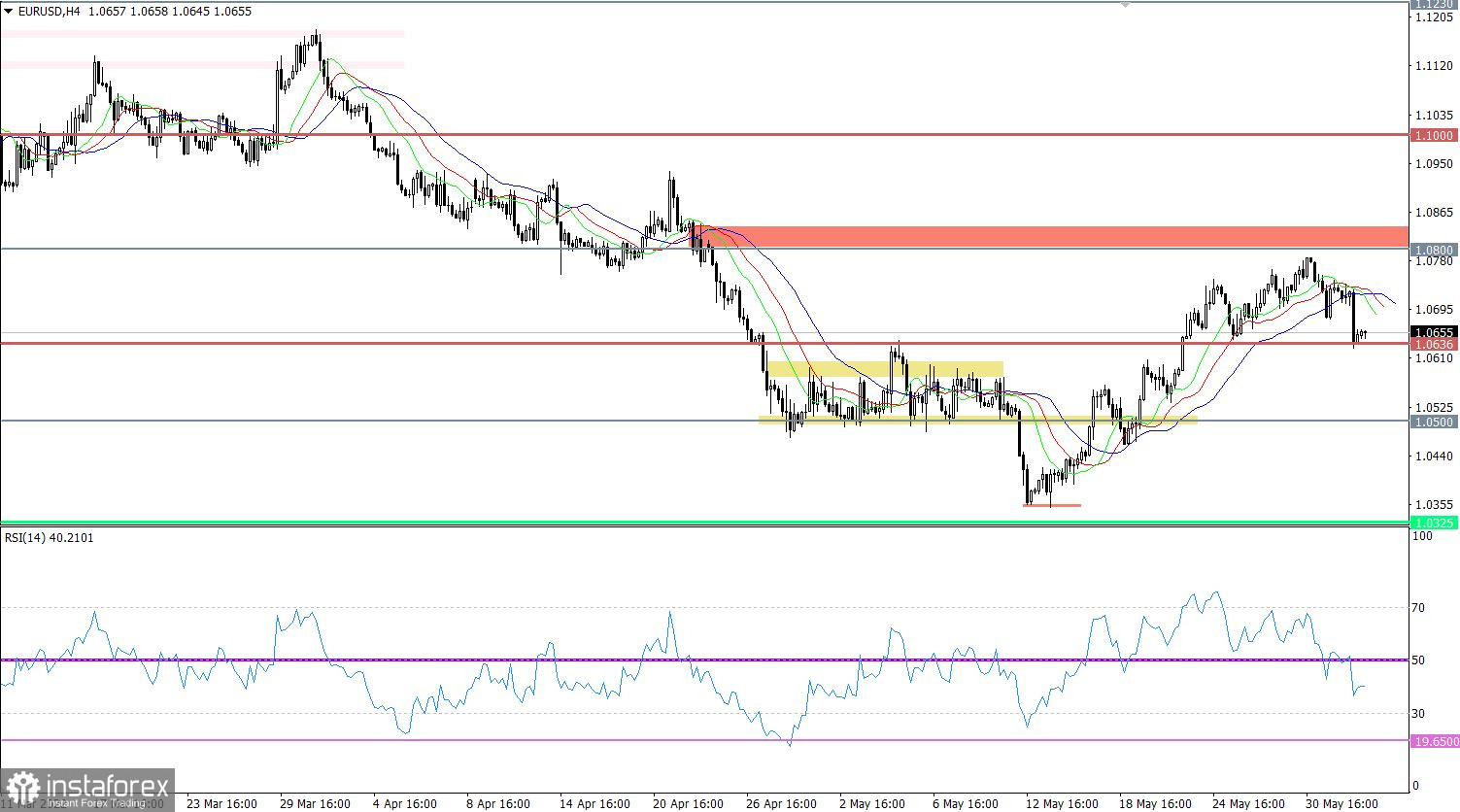

Валютная пара EURUSD ускорила снижение, вследствие чего курс евро опустился в сторону уровня 1.0636. Это движение указывает на завершение коррекционного хода, где в скором времени может возникнуть поэтапный процесс восстановления долларовых позиций.

Технический инструмент RSI H4 движется в нижней области индикатора, что указывает на высокий интерес трейдеров к коротким позициям. RSI D1 пересек среднюю линию 50 сверху вниз, что может стать сигнал завершения стадии коррекции.

Скользящие линии MA на Alligator H4 сменили направление, что считается сигналом к продаже. Alligator D1 запаздывает с сигналом о завершении коррекции, пересечение между линиями MA отсутствует.

Ожидания и перспективы:

Для того чтобы подтвердить сигнал к продаже евро, котировке необходимо удержаться ниже уровня 1.0636 как минимум в четырехчасовом периоде. В этом случае у трейдеров появятся высокие шансы на движение в сторону значений 1.0570-1.0500.

В противном случае на рынке может возникнуть очередной застой с локальным откатом относительно точки опоры.

Комплексный индикаторный анализ имеет сигнал к продаже в краткосрочном и внутридневном периодах ввиду нисходящего цикла. Индикаторы в среднесрочном периоде имеют переменный сигнал за счет смены торговых интересов.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română