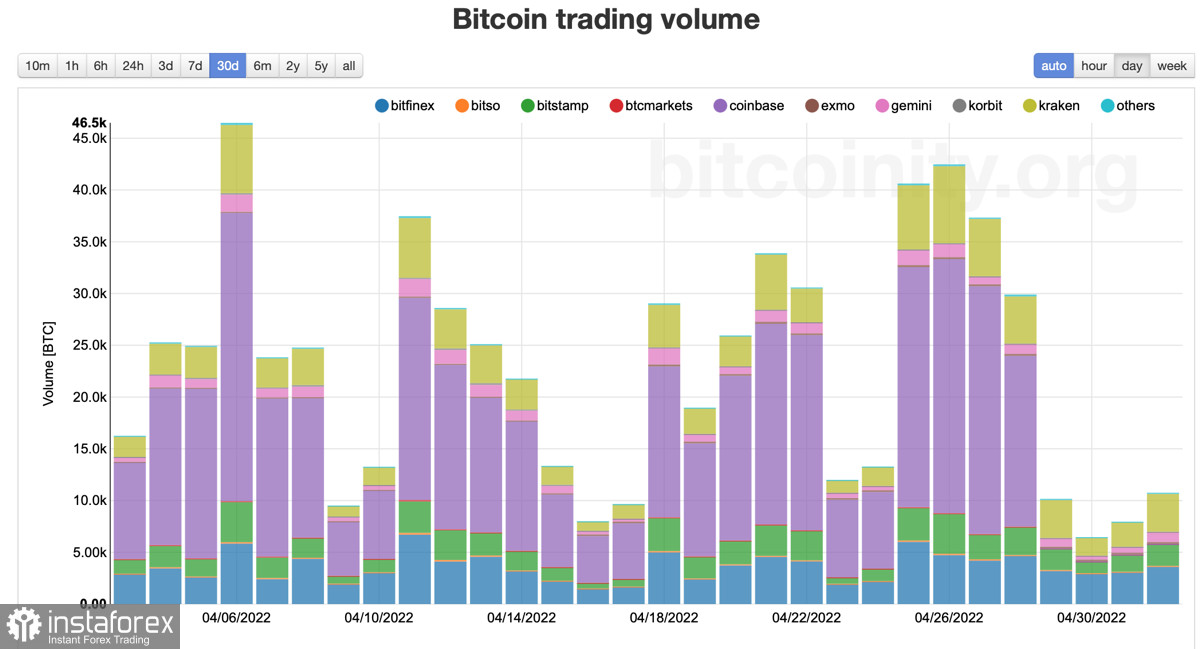

Последний месяц главная криптовалюта достигла несколько знаковых для себя показателей. Первый, позитивный, заключается в том, что уровень волатильности актива достиг минимальной отметки. Для высокорискового инструмента это важный сигнал, повышающий его институциональную привлекательность. Второй показатель негативный, и заключается в снижении торговых объемов Биткоина на 30%. Эти факты взаимосвязаны и происходят от влияния геополитических событий и последующей реакции на них контролирующих органов государств.

Снижение объемов торгов связано политикой ФРС по ужесточению ликвидности и сворачиванию предшествующей этому программы количественного стимулирования. В результате объемы ликвидности на рынке уменьшились, рынок криптовалют начал переходить в нисходящий тренд, а инвесторы перемещали свои капиталы в более перспективные отрасли. Все это привело к постепенному снижению цены без попыток покупателей защитить важные рубежи. Все это привело к отсутствию восходящих импульсов, планомерному снижению и падению интереса новых инвесторов.

Благодаря этому Биткоин избавился от розничных и краткосрочных спекулятивных трейдеров, которые в середине марта составляли около 18% от общего числа инвесторов. Волатильность актива начала падать и в графиках криптовалюты начали более ярко прослеживаться конкретные тренды. С одной стороны, это хорошо, ведь снижение волатильности были главной необходимостью для прихода крупных инвесторов. Однако иронично, что это произошло, когда актив оказался не нужен в качестве средства оплаты.

Еще одной важной причиной снижения волатильности стал активный этап накопления криптовалюты. По сведениям CryptoQuant, объемы монет BTC на биржах достигли минимума с 2018 года. Благодаря этому не допускается дополнительного давления на котировки монеты, а также уменьшает влияние краткосрочных трейдеров на Bitcoin.

В текущем положении криптовалюты есть свои плюсы и минусы, однако уже совсем скоро это не будет так важно. 4 мая стартует двухдневное заседание ФРС, и есть все основания полагать, что ключевая ставка будет повышена сразу на 50 базисных пунктов. Рынок уже готовится к этому, о чем говорит накопление объемов стейблкоинов и отсутствие борьбы за важные зоны поддержки. Вероятней всего, рынок готовится "ловить" главную криптовалюту в районе $32k-$35k. В течение недели после завершения заседания стоит ожидать жесткой просадки фондового и криптовалютных рынков.

Впоследствии стоит ожидать череду похожих решений от Центробанков европейских стран. Все это приведет к падению Биткоина в диапазон $32k-$35k, где инвесторам понадобятся массивные объемы стейблкоинов. Однако даже при таком развитии событий есть вероятность дальнейшего падения цены. Это связано с общими настроениями рынка, которые многократно усилятся после снижения цены в диапазон $32k-$35k. Напомним, что более 80% монет BTC находились в прибыли, когда цена была в районе $40k. Основной зоной покупок был диапазон $35k-$40k, поэтому есть все основания полагать, что в первые недели рост объемов торгов и волатильность сыграют против котировок BTC/USD.

По состоянию на 3 мая Биткоин на дневном таймфрейме завершает формирование паттерна "бычий клин". Вероятно, что повышение ставки уже заложено в цену актива и результаты заседания рынок встретит спокойно. В таком случае произойдет бычий выход за пределы диапазона в направлении $40k. Однако куда более вероятен исход, при котором инвесторы не ожидают, что ставка будет повышена сразу на 50 пунктов. В таком случае актив беспрепятственно опускается в зону $32k-$35k. Технические индикаторы сохраняют боковое направление движения, а MACD движется ниже нулевой отметки. Все это указывает на отсутствие больших объемов у покупателей, а потому, вероятней всего, цена продолжит нисходящее движение.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română