В текущей экономической ситуации идет смещение инвестиционных приоритетов, и высокорисковые активы теряют большие объемы ликвидности. Биткоин и криптовалюты также относят к этой группе финансовых инструментов из-за повышенной корреляции с фондовыми индексами и высокой волатильности. Однако мы наблюдаем достаточно интересную ситуацию, где Биткоин уверенно консолидируется в определенном диапазоне без особых претензий на резкое или массированное снижение.

Главным поставщиком стабильности и безопасности в Биткоин стали крупные и долгосрочные инвесторы. За последние четыре месяца криптовалюты находились в подвешенном состоянии, так как корреляция с фондовыми рынкам не давали капитализации расти, но при этом активность трейдеров снизилась почти на 30%. Однако со временем образовалась тенденция на массовое накопление BTC на спотовом рынке. Согласно данным CrypoQuant, запасы монет Биткоина на криптовалютных биржах достигли минимума с 2018 года. Это позитивный сигнал, свидетельствующий о рациональности инвестиций в криптовалюты в долгосрочной перспективе. Однако как активизация ходлеров и пассивность трейдеров отражаются на цене актива сейчас?

Спойлер: отражаются очень плохо. По состоянию на 2 мая суточные объемы торгов BTC/USD составляют $29 миллиардов, что является локальным минимумом и свидетельствует о пассивности крупных торговцев. Рынок находится на том этапе, когда основные объемы торгов на рынок предоставляют розничные трейдеры. Очевидно, что этого недостаточно для удержания ключевых зон поддержки и планомерного восходящего движения. За последние два года именно институицональные инвесторы были главной силой восходящего тренда криптовалют. Из-за макроэкономических факторов и соответствующей политики ФРС крупные инвесторы не видят предпосылок для быстрого получения прибыли от операций с Bitcoin, и поэтому ищут альтернативы.

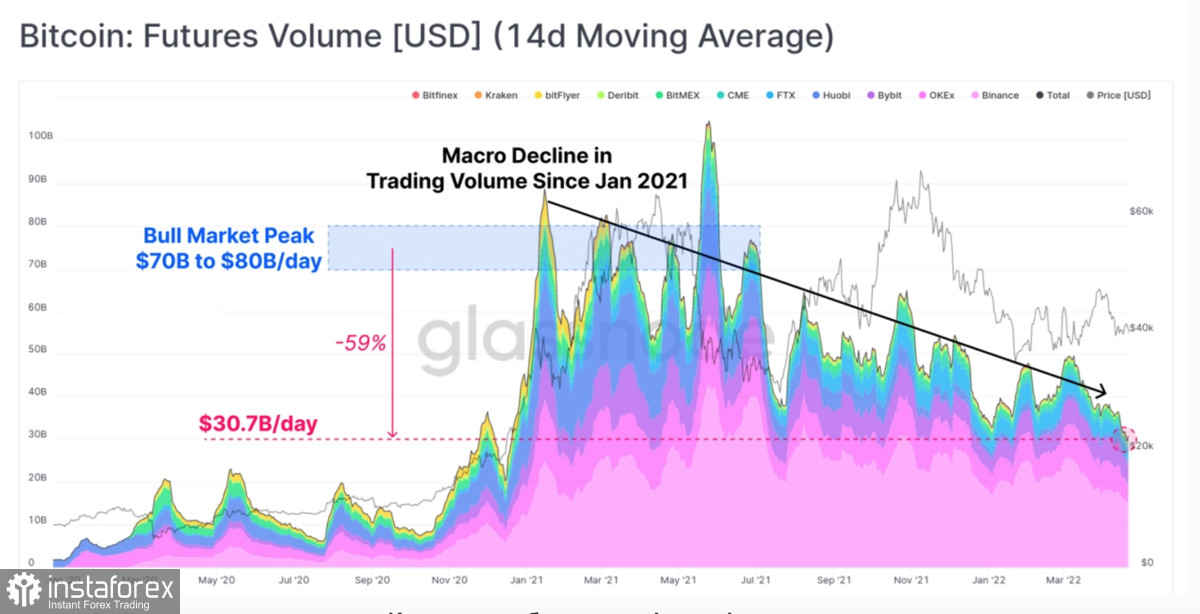

Повсеместная политика накопления монет BTC также негативно сказывается на рынке фьючерсов. За последние полгода объемы фьючерсных торгов упали с $80 миллиардов до $31 миллиарда в сутки. Это еще один косвенный факт, подтверждающий негативный краткосрочный эффект от пассивного накопления. Важно также отметить, что долгосрочное хранение Биткоина влияет на снижение волатильности на рынке, что в текущей ситуации является негативным фактом. Именно высокий уровень изменчивости был главным топливом криптовалюты, которое обеспечивало преимущество BTC над золотом как средством хеджирования рисков, а также давало большую доходность, чем любой торговый индекс.

Все эти факторы свидетельствуют о том, что массированное накопление в краткосрочной перспективе приводит к снижению торговой активности минимум на 50%. Однако в текущих геополитических условиях у инвесторов нет другого выбора. Растущие риски инвестиций в криптовалюты из-за растущей ключевой ставки не компенсируются надлежащей защитой прав инвесторов. Указ Байдена уже вступил в законную силу, но правовая база будет разрабатываться до конца 2022 года. За тот же период ФРС планирует повысить ставку до 3%, что негативно скажется на фондовом рынке и, судя по всему, криптовалютном.

В ближайшее время Биткоин продолжит колебаться в пределах зоны $37,4k-$40k. Постепенное поджатие цены и формирование фигуры "бычьего клина" не должно вводить инвесторов в заблуждение. Даже при полной реализации потенциала данного паттерна, цены останется в пределах зоны $32k-$45k. Актив удалось отстоять отметку $37,4k, но зеленая свеча оказалась слабой и не сумела сформировать паттерн поглощения. Это говорит о том, что снижение трейдерской активности приводит к обесцениванию паттернов роста/падения из-за отсутствия необходимых торговых объемов для их полноценной реализации.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română