Долгосрочная перспектива.

Валютная пара EUR/USD в течение текущей недели предприняла попытку возобновить нисходящее движение. Ранее мы уже говорили о том, что критическая линия на 24-часовом ТФ сейчас имеет большое значение для трейдеров. Если бы выше нее удалось закрепиться, тогда можно было бы рассчитывать на более серьезное укрепление европейской валюты. Но этого не произошло на этой неделе, поэтому все еще более высокими остаются шансы на новое падение европейской валюты. Мы считаем, что если текущий фундаментальный и геополитический фон будут оставаться такими же, какими они есть сейчас, то к концу года можно будет увидеть ценовой паритет между евро и долларом. Мы считаем фактор геополитики и фактор несоответствия между монетарными политиками ЕЦБ и ФРС двумя причинами, почему европейская валюта будет падать и дальше. ФРС на этой неделе ясно дала понять, что готова не просто повышать ставку на каждом следующем заседании в этом году, но и готова увеличивать темпы ужесточения монетарной политики. Об это напрямую заявил Джером Пауэлл. Один из наиболее известных «ястребов» Джеймс Буллард заявил, что считает ошибкой повышение ставки в марте только на 0,25%. В это же время Кристин Лагард еще заявила о том, что европейская экономика слишком слаба, не может гнаться за американской, а о повышении ставки и речи не может идти в 2022 году. Каким образом Евросоюз будет бороться с высокой инфляцией, непонятно. Этот разрыв между ставками будет приводить к тому, что в Америке будет расти доходность безопасных активов. В данное время это может быть не имеет значения из-за очень высокой инфляции, которая съедает практически любую доходность. Но вообще, когда ставки так сильно разняться, это обозначает, что экономические условия изменяются. То есть Евросоюз сейчас выглядит более выгодно для инвестиций и кредитования, но при этом менее выгодно для депозитов и облигаций.

Анализ COT.

В последние два месяца отчеты COT сигнализировали о таких изменениях в настроении трейдеров, которые абсолютно не соответствовали тому, что в реальности происходило на валютном рынке. Однако в последние две недели отчеты COT хотя бы немного начали совпадать с тем, что происходит на валютном рынке. Крупные игроки на прошлой отчетной неделе сильно сократили свою нетто-позицию, благодаря заседаниям ЕЦБ и ФРС, результаты которых были весьма красноречивыми. На этой неделе профессиональные трейдеры открыли 5 тысяч контрактов BUY и закрыли 38 контрактов SELL. То есть нетто-позиция увеличилась на 5 тысяч контрактов. Формально, «бычье» настроение, которое остается именно «бычьим», немного усилилось. Но посмотрите на графике движения пары на иллюстрации выше: евровалюта только и делает, что падает Таким образом, евро сейчас способен только на локальные коррекции технического характера. Фундаментальный и геополитический факторы имеют огромное влияние на рынок, поэтому мы не считаем, что сейчас у трейдеров есть основания для покупок евровалюты. Поэтому группа трейдеров «Non-commercial» может покупать евро, продавать евро, все равно с текущими «фундаментом» и «геополитикой» расти будет американский доллар. Так происходит из-за того, что отчет COT по евровалюте не учитывает изменения спроса на сам доллар. То есть резонно предположить, что спрос на валюту США растет более быстрыми темпами, чем спрос на валюту ЕС.

Анализ фундаментальных событий.

В течение текущей недели, пожалуй, наиболее важными событиями стали выступления Кристин Лагард и Джерома Пауэлла. Несмотря на то, что ничего принципиально нового оба главы ЦБ не сообщили, они усилили и без того сильные настроения в отношении монетарной политики своего ЦБ. Помимо выступления этих функционеров выделить практически нечего. Все отчеты были абсолютно второстепенными. Индексы деловой активности в секторах услуг и производства Евросоюза и США оказались максимально нейтральными. Заказы на товары долгосрочного использования в США оказались хуже прогнозов. Индекс настроения потребителей от университета Мичиган оказался еще ниже, чем в прошлый раз. Однако на все эти события реакция была или минимальной или вообще отсутствовала. Волатильность пары евро/доллар резко снизилась на этой неделе, а само движение начало смещаться в сторону бокового. Рынку срочно нужна новая информация по военному конфликту в Восточной Европе. И желательно обнадеживающая.

Торговый план на неделю 28 марта – 1 апреля:

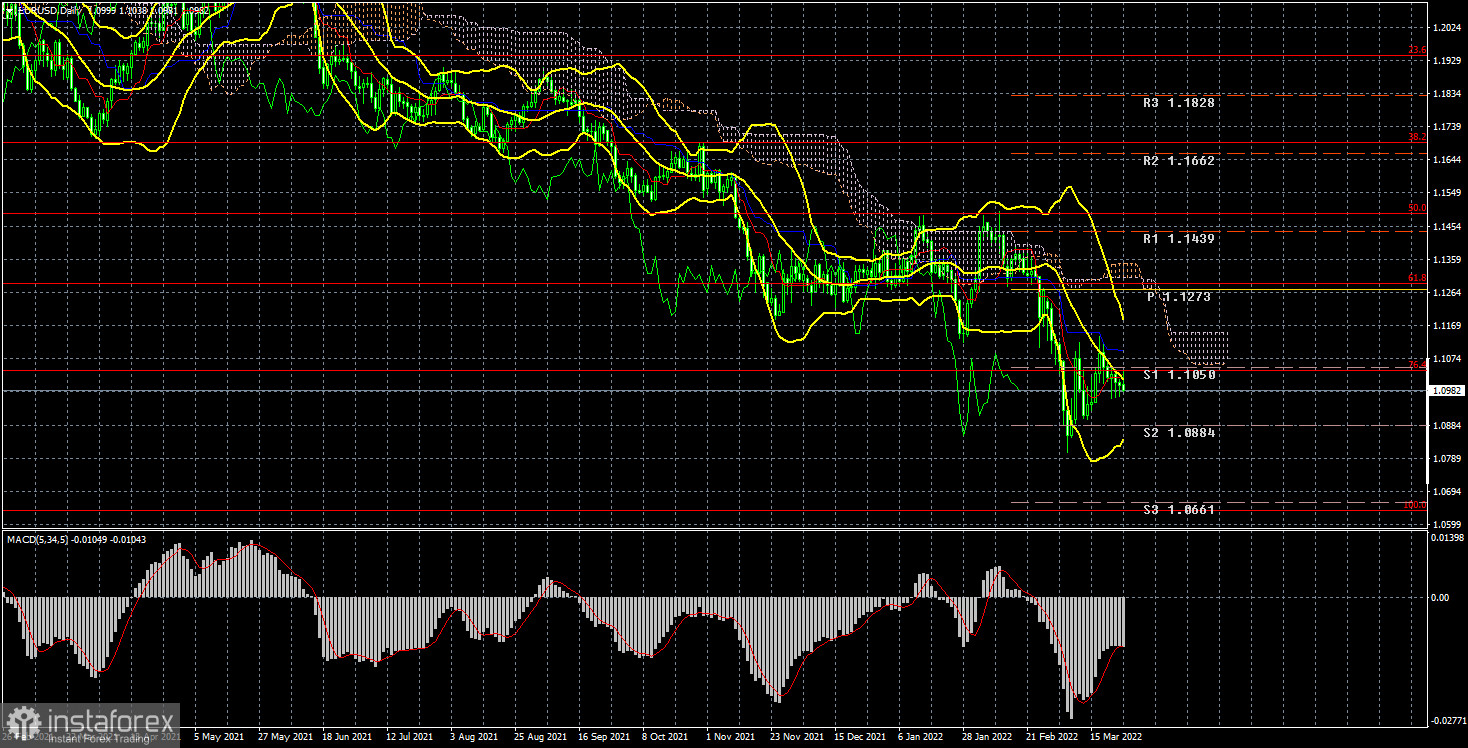

1) На 24-часовом таймфрейме пара скорректировалась к критической линии. И падение евровалюты уже могло возобновиться, так как практически все факторы говорят в пользу дальнейшего роста доллара, а не наоборот. А выше линии Киджун-сен не удалось закрепиться в любом случае. Поэтому падение евро может продолжиться с целями 1,0884 и 1,0661. Пока что продажи остаются наиболее актуальными.

2) Что касается покупок пары евро/доллар, то они сейчас не актуальны. Во-первых, нет ни одного технического сигнала или признака, что может начаться восходящий тренд. Во-вторых, «фундамент» и «макроэкономика» продолжают оказывать сильное давление на евро. В-третьих, «геополитика» может и дальше оказывать давление на трейдеров и инвесторов, которые по-прежнему считают, что в любой непонятной ситуации нужно покупать доллар. И даже если цена все же преодолеет критическую линию, это абсолютно не гарантирует ей дальнейший рост. За последние 8 месяцев цена несколько раз на 24-часовом ТФ не смогла преодолеть линию Сенкоу Спан Б.

Пояснения к иллюстрациям:

Ценовые уровни поддержки и сопротивления(resistance/support), уровни Фибоначчи – уровни, которые являются целями при открытии покупок или продаж. Около них можно размещать уровни Take Profit.

Индикаторы Ишимоку(стандартные настройки), Боллинджер Бандс(стандартные настройки), MACD(5, 34, 5).

Индикатор 1 на графиках COT – размер нетто-позиции каждой категории трейдеров.

Индикатор 2 на графиках COT – размер нетто-позиции для группы «Non-commercial».

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română