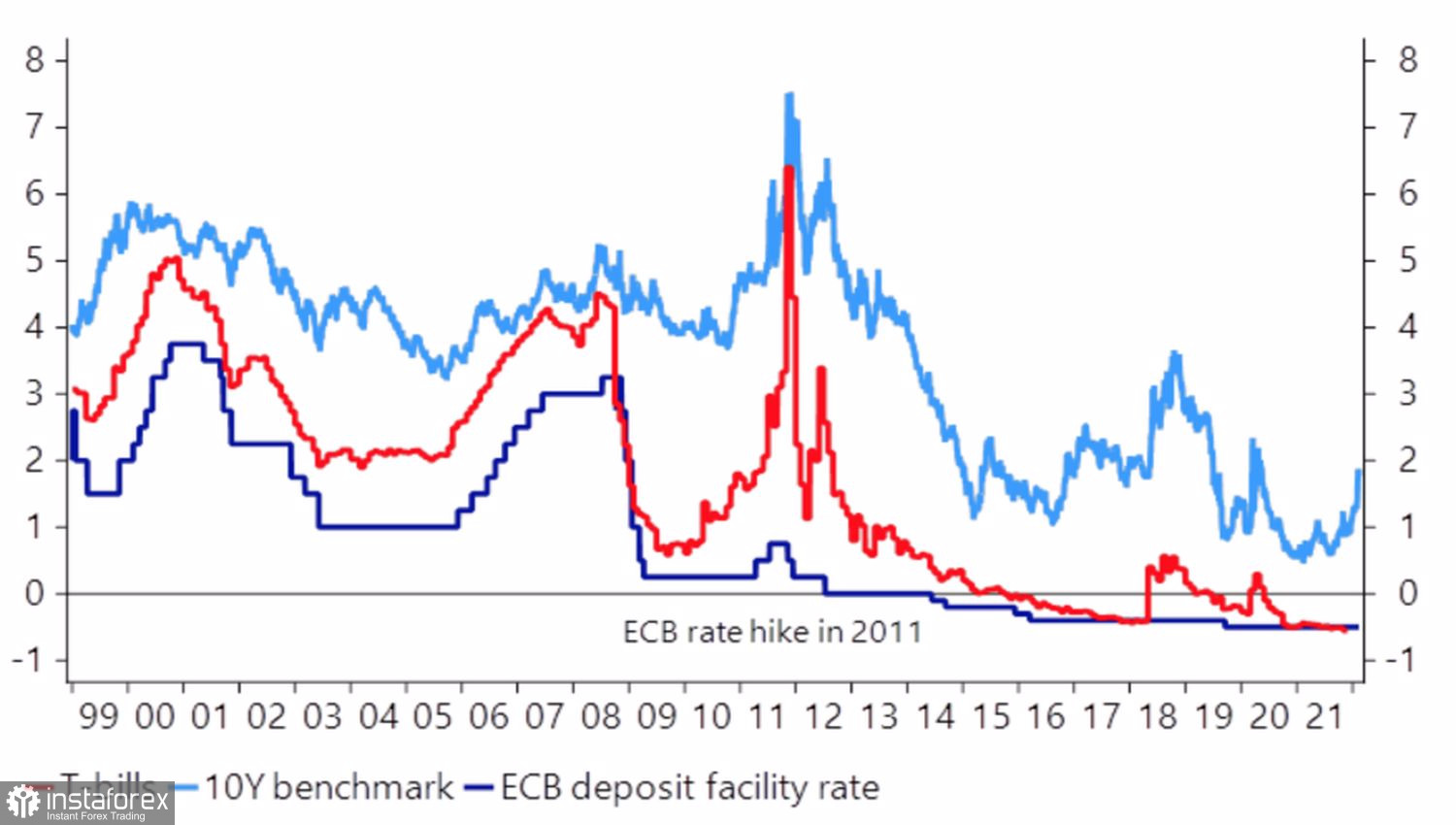

Несмотря на потрясения, которые вызвали релизы данных по американским занятости и рынку труда, на Forex продолжают обсуждать «ястребиный» сдвиг ЕЦБ. В адрес Кристин Лагард льется немало критики. Дескать, она пошла на поводу у незначительного меньшинства сторонников ужесточения денежно-кредитной политики, чего ее предшественник Марио Драги никогда бы не допустил. Дескать, Европейский центробанк рискует совершить очередную политическую ошибку, как в 2011, когда после повышения ставок в еврозоне разгорелся долговой кризис. Как бы там ни было, но «быки» по EURUSD увидели перед носом красную тряпку, что позволило евро устоять под напором впечатляющих данных по Штатам.

Последующие за февральской встречей Управляющего совета выступления Кристин Лагард больше похожи на оправдания. Сначала она сказала, что ЕЦБ намерен действовать постепенно, затем заявила, что преждевременное ужесточения денежно-кредитной политики могло бы подорвать восстановление ВВП валютного блока. В отличие от экономики США, еврозона далека от перегрева, поэтому Европейский центробанк может не торопиться с принятием решений. Все это, конечно, правда, однако ситуация в настоящее время в корне отличается от той, которая имела место в 2011, когда ЕЦБ, повысив ставки, спровоцировал резкий рост доходности облигаций в Старом Свете.

Реакция рынка долга еврозоны на ужесточение денежно-кредитной политики ЕЦБ

Взять хотя бы Италию, которая представляется чуть ли не пороховой бочкой в случае старта процесса монетарной рестрикции. Соотношение ее госдолга к ВВП действительно выросло из-за пандемии со 130% до 150%, однако если отбросить все облигации, принадлежащие Евросистеме, оно вернется к уровням, имевшим место во время кризиса 2012. Благодаря ультранизким ставкам по долговым обязательствам, Рим платит по ним рекордно низкие суммы. При этом, согласно анализу Nordea Markets, даже рост доходности 7-леток на 60 б.п. не приведет к увеличению расходов по займам. Италия в настоящее время гораздо больше подготовлена к ужесточению денежно-кредитной политики, чем раньше.

Безусловно, ФРС с ее 6-ю или 7-ю актами монетарной рестрикции, о которых говорят срочный рынок и Goldman Sachs, выглядит устрашающе. Ожидания роста ставки по федеральным фондам до 1,75-2% к концу 2022 уже спровоцировали ралли доходности 10-летних казначейских облигаций США к максимальной отметке с августа 2019. Тем не менее множество «бычьих» факторов для доллара США уже в цене. Для того чтобы в этом убедиться, достаточно посмотреть на реакцию EURUSD на американскую статистику. Разве неожиданный взлет занятости вне сельскохозяйственного сектора на более чем 400 тыс. и инфляции до 7,5% в обычных условиях не привели бы к капитуляции «быков»? В реальности рынок просто продал факт, а евро продолжил торговаться вблизи 1,14.

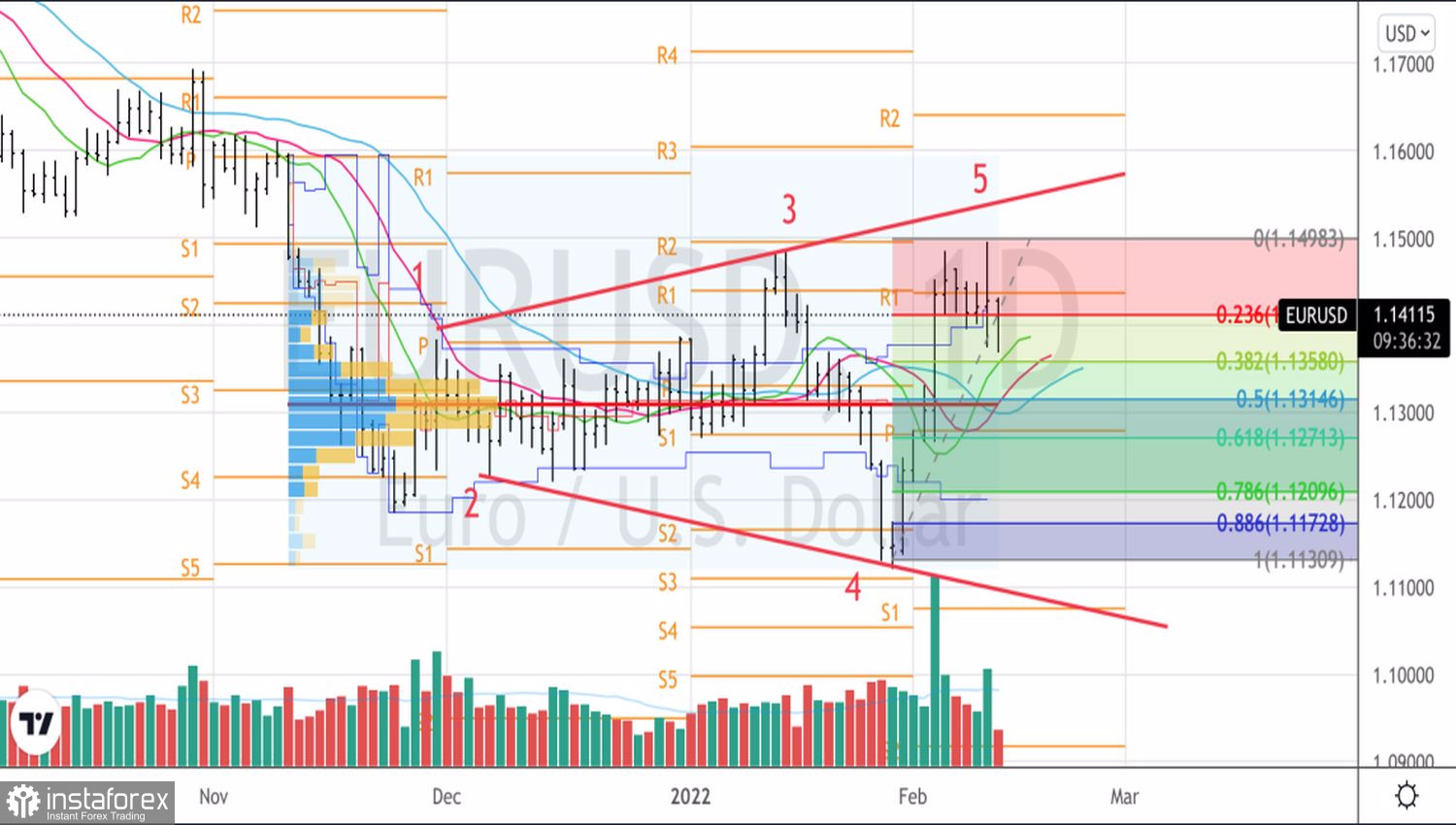

Технически на дневном графике EURUSD все еще актуален паттерн Расширяющегося клина. Точка 5 окончательно сформировалась, и теперь неспособность «медведей» взять штурмом поддержки на 1,1412, 1,136 и 1,1315 станут признаком их слабости и основанием для покупок пары.

EURUSD, дневной график

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română