Риск продолжает распродаваться утром в пятницу, фондовые индексы США закрылись в четверг в красной зоне, нет сомнений, что Европа также начнет день с распродаж, растут спрос на золото и иену. Игроки готовятся к заседанию ФРС.

Ожидания от январского заседания ФРС следующие. ФРС может прямо указать на то, что первое повышение ставки вероятно уже в марте, если экономика будет развиваться в соответствии с ожиданиями. К такому решению её подталкивают как напряженный рынок труда, так и сверхвысокая инфляция.

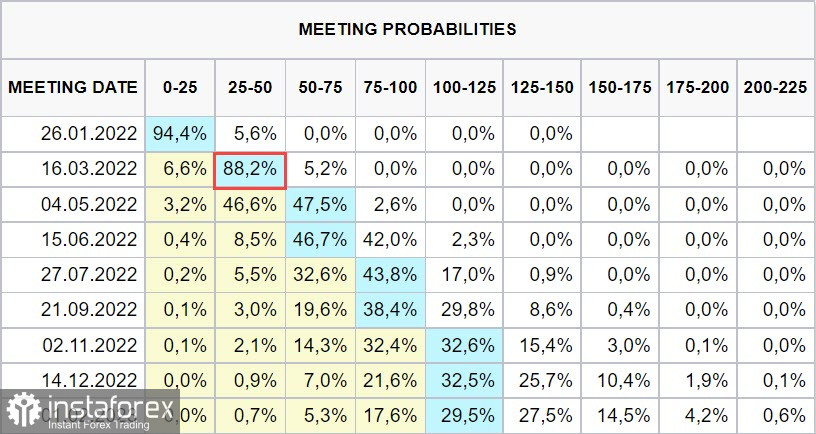

На текущий момент консенсус рынка заключается в том, что ФРС поднимет ставку в текущем году 4 раза, а также растущая убежденность в том, что и в следующем году будет 4 повышения, причем если экономика США будет восстанавливаться так же уверенно, как и в последние месяцы, то существует риск того, что в 2022 г. будет не 4, а 5 повышений, то есть ФРС будет действовать более агрессивно. Рынок фьючерсов CME убежден в том, что первое повышение будет уже в марте.

Возникает закономерный вопрос. Если ставка будет повышаться агрессивно, то это будет означать быстрое ухудшение финансовых условий, что неизбежно будет подталкивать экономику к рецессии. Да, такая опасность есть, и, более того, об этом открыто говорят уже многие аналитики крупных банков, но проблема заключается в том, что у ФРС просто нет иного выхода. Если инфляцию не взять под контроль (напомним, потребительская инфляция достигла в декабре 7%, а вот производственная уже уверенно двухзначная), то это будет означать для ФРС утрату кредита доверия, что, в свою очередь, приведет к утрате влияния на финансовые рынки, и последствия от этого будут гораздо более серьезными.

В целом проблема перед ФРС выглядит так. Госдолг США в настоящее время составляет примерно 29 трлн долл. Для упрощения расчетов предположим, что он весь номинирован в 10-летних treasures, текущая доходность по которым около 1.8%. Несложно подсчитать, что просто для обслуживания долга с возможностью постоянного обновления тела долга из бюджета США нужно ежегодно изымать 520 млрд долл.

Неизвестно, можно ли будет погасить 7% потребительскую инфляцию 4 повышениями ставки в 2022 г., но совершенно ясно, что эти повышения добавят к доходности 10-летних UST приблизительно 1%, что будет означать рост расходов бюджета до 825 млрд долл. в год. Повышение ставок означает снижение потребительской активности, снижение активности означает снижение доходов бюджета, а расходы бюджета при этом быстро растут. Еще 4 предполагаемых повышения ставки в 2023 г. поднимут расходы бюджета по обслуживанию долга до более чем 1 трлн.

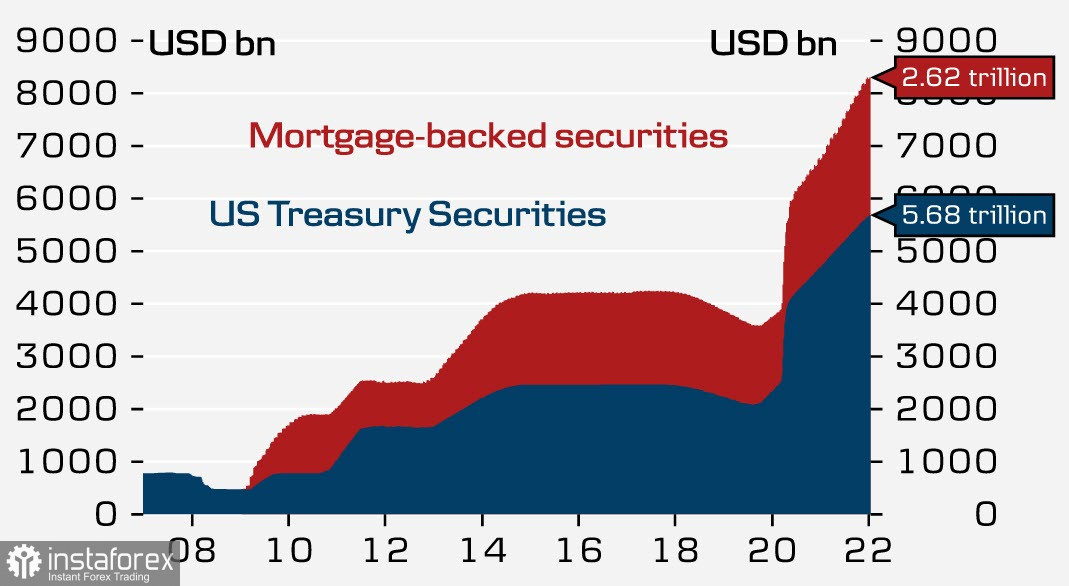

Где взять дополнительные средства для обслуживания растущего долга, если ухудшаются финансовые условия и замедляется рост экономики? Только посредством новых займов. Правительство США будет размещать новые выпуски облигаций, которые кто-то должен выкупать. Кто? ФРС среди прочего намерена объявить и о намерении начать сокращение баланса (количественное ужесточение, или QT). Некоторые члены ФРС уже объявили, что они хотели бы увидеть начало этого процесса как можно раньше.

Снижение баланса будет означать, что ФРС не станет выкупать госдолг США, а значит, его должны выкупать другие покупатели, то есть японские, европейские, китайские инвесторы.

Итак, ФРС стоит перед необходимостью обуздать рост инфляции, а сделать это она сможет, спровоцировав рецессию в США. Именно так выглядит дилемма перед ФРС.

Как будут реагировать рынки? Понятно, что ставка повышается вот-вот сейчас, а рецессия наступит когда-то там в будущем. Значит, на краткосрочном отрезке доходности UST будут привлекать новых покупателей, это вызовет спрос на доллар.

Рост спроса на доллар и завершение QE будут означать масштабную распродажу фондовых рынков, как следствие, рисковые активы пойдут вниз относительно защитных. Уверенный тон сопроводительного заявления ФРС будет означать начало процесса глобального перепозиционирования в пользу доллара и защитных активов, и к именно такому сценарию, по всей видимости, готовят инвесторов чиновники ФРС.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română