В понедельник доходность облигаций выросла по всему миру даже при закрытом рынке США, а доходность 10-летних облигаций Германии поднялась на три базисных пункта от нулевой отметки впервые почти за три года.

На этом фоне сегодня фьючерсы на американские фондовые индексы резко упали, а трейдеры приготовились к очередным отчетам о прибылях и убытках компаний. Фьючерсы на индекс Dow Jones подешевели на 274 пункта, или на 0,75%. Фьючерсы на S&P 500 упали на 1,15%, а фьючерсы на Nasdaq 100 — на 1,7%. Напомню, что вчера рынки США были закрыты из-за Дня Мартина Лютера Кинга.

И если на прошлой неделе нервозность немного спала после выступления председателя Федеральной резервной системы Джэрома Пауэлла, то уже сейчас очевидно – инвесторы обеспокоены повышенной инфляцией в США, которая заставит ФРС ужесточать политику быстрее, чем ожидалось.

Что касается отчетов, то на этой неделе будут представлены квартальные показатели 35 компаний из индекса S&P 500, включая Bank of America, UnitedHealth и Netflix. Goldman Sachs также собирается опубликовать свои последние квартальные данные в ближайшие часы.

Напомню, что в прошлую пятницу такие крупные банки, как Wells Fargo, JPMorgan Chase и Citigroup, уже открыли сезон отчетности. Компании продемонстрировали более высокую, чем ожидалось, прибыль, что привело к укреплению фондового рынка.

К настоящему моменту уже 26 компаний из S&P 500 отчитались о доходах за четвертый квартал. Из этих компаний почти 77% опубликовали итоговые результаты, которые превзошли ожидания аналитиков. Ожидается, что экономический фон за четвертый квартал будет достаточно позитивным, что поддержит американский фондовый рынок в такой тяжелый момент – когда Федеральная резервная система собирается ужесточать денежно-кредитную политику.

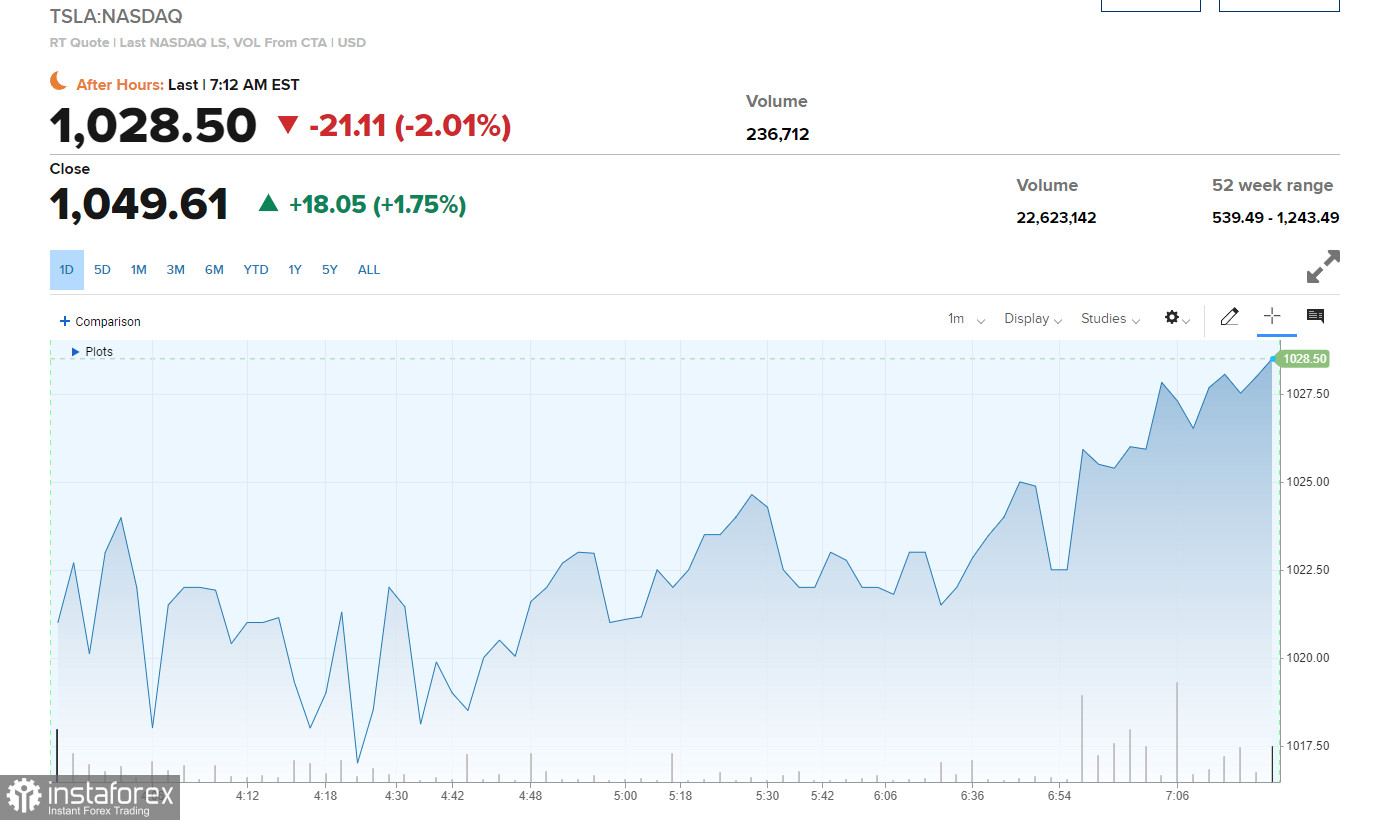

Что касается премаркета, бумаги Gap упали на 4,3% после того, как Morgan Stanley понизил рейтинг ритейлера. Tesla просела на 2,7%, а Apple потеряла более 1,5%. В целом технологический сектор и крупнейшие по рыночной капитализации компании в этом году пострадали особенно сильно, упав более чем на 4%.

Не дает спокойствия и Омикрон. В некоторых странах уже возобновлены карантинные меры, чтобы обуздать вспышку. Согласно данным, собранным Университетом Джона Хопкинса, в Нью-Йорке в среднем за семь дней число новых случаев в день снижалось с момента достижения рекорда в начале этого месяца. В Мэриленде число зараженных снизилось также на 27% по сравнению с неделей ранее.

Что касается технической картины S&P500

Быкам нужно очень сильно постараться, чтобы защитить уровень $4 598, около которого сейчас и ведется основная торговля. В случае сохранения под контролем этого диапазона можно рассчитывать на бычий импульс и восстановление торгового инструмента к более крупному сопротивлению $4 665, что откроет возможность по обновлению в ближайшем будущем уровней $4 722 и $4 818. При пробое $4 598 лучше всего запастись терпением и дождаться снижения индекса к более крупным поддержкам: $4 536 и $4 470.

Рекомендую для ознакомления:

ЕЦБ может повысить процентные ставки уже в сентябре этого года

Walmart готовится к созданию собственной метавселенной

Доля криптовалютных расчетов в биткоине снизилась

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română