Сразу несколько центробанков провели плановые заседания по кредитно-денежной политике, сформировав общую тенденцию на сворачивание мер стимулирования. Большинство прогнозов подтвердилось с минимальными отклонениями, но кое-кто смог и удивить.

Первой сделала свой ход ФРС США, причем ей удалось провести свое в общем довольно жесткое решение без существенного волнения на финансовых рынках, что уже само по себе хороший признак.

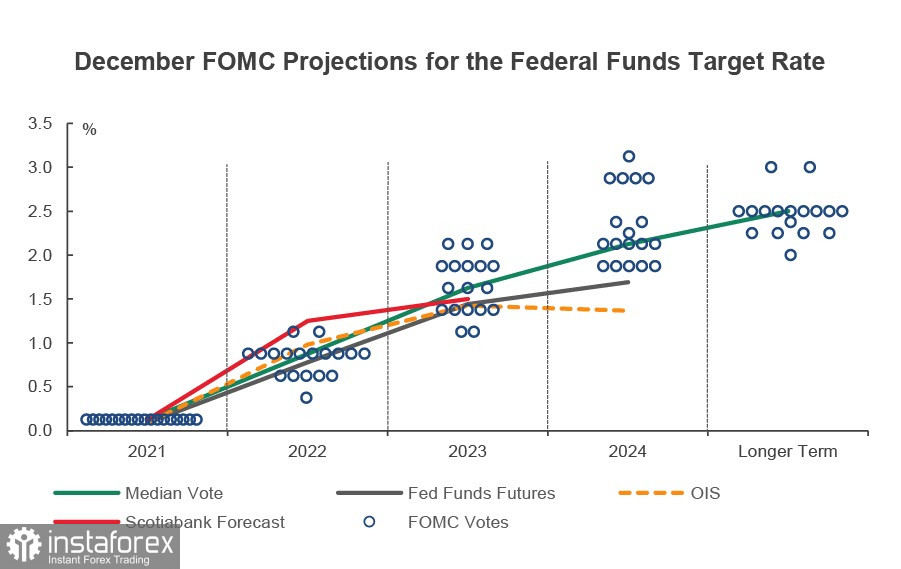

Средний прогноз предполагает повышение на 75 пунктов в 2022 г., причем прогноз первого повышения сместился с июня на май. В 2023 г. предполагается еще как минимум 3 повышения, ставка по завершению цикла должна утвердиться на нейтральном уровне. Точечный график выглядит вполне себе ястребиным.

Что касается сроков сворачивания покупок облигаций, то здесь всё без сюрпризов – как и намекали ранее члены Комитета, ФРС вдвое ускорила темпы завершения QE с 15 до 30 млрд долл. в месяц и завершит программу в марте 2022 г.

В формулировке по поводу инфляции произошли существенные изменения, подтверждающие, что слово «временный» ушло из текста, и, вероятно, навсегда. Это изменение терминологии добавляет дополнительную ястребиную направленность позиции ФРС. Прогнозы по инфляции и безработице были незначительно пересмотрены, безработица на полпункта в сторону ухудшения, ожидания по инфляции чуть выше, но в целом эти изменения не повлияют на оценку перспектив доллара.

А перспективы эти становятся уверенно бычьими, и то, что валютные рынки отреагировали довольно вяло, говорит лишь о том, что изменения ожидались. Тем не менее ФРС опережает другие центробанки, и доллар будет отыгрывать свое преимущество в долгосрочной перспективе.

Вот кто смог удивить, так это банк Англии, повысивший базовую ставку на 0.15%, до 0.25%. Вероятность такого шага перед заседанием составляла около 33%, но BoE был вынужден поторопиться, не оглядываясь на риски, связанные с омикроном. Как заявил на пресс-конференции глава BoE Бейли, «что в Великобритании ...очень жесткий рынок труда и... более устойчивое инфляционное давление», при этом инфляция в следующем году должна достичь 6%, что существенно выше предыдущего прогноза в 5%. Тем не менее неожиданное решение не помогло фунту, рост против USD был слабым, поскольку на 2022 г. планируется всего 2 повышения, то есть ФРС предположительно обгонит Банк Англии в скорости темпов нормализации. Фунт не получил оснований для разворота вверх, оставаясь в нисходящем канале, сопротивление 1.3400 предположительно в середине канала вряд ли будет преодолено и представляет собой удобный уровень для возобновления продаж.

ЕЦБ не смог найти оснований для того, чтобы обнадежить игроков, а евро превращается в аутсайдера валютного рынка. ЕЦБ завершит PEPP, как ожидается, в марте, прогноз по реинвестированию РЕРР продлен на год «как минимум» до декабря 2024 г. Что касается АРР, то ЕЦБ оставил вопрос открытым, взяв на себя обязательство увеличить темпы закупок (в целях компенсации выпадения РЕРР), прогноз по инфляции был значительно пересмотрен в сторону увеличения в 2022 и 2023 годах. Рынок оценил итоги ЕЦБ как попытку оставить за собой возможность гибкого реагирования на изменение ситуации, что на фоне ястребиного уклона других центробанков будет оказывать давление на евро. Предполагаем, что EURUSD продолжит снижение, долгосрочная цель сместится к минимумам начала пандемии 1.06.

Также нужно отметить, что прошли заседания и других центробанков, и они оказались вполне себе ястребиными. Банк Норвегии поднял ставку на 0.25%, просигнализировав о следующем повышении в марте 2022 г. ЦБ Мексики поднял ставку сразу на 0.5%, реагируя на рост инфляции почти к 7.5%, и есть вероятность еще одного повышения на 0.5%. НБШ ставки оставил без изменений, но существенно повысил прогноз по инфляции, что намекает на возможность быстрого реагирования в случае продолжения роста цен.

В целом нужно отметить следующее. Процесс выхода из сверхмягкой политики мировыми центробанками ускоряется. Этот приведет, вероятно, к падению фондовых индексов и повышению спроса на защитные активы. Доллар США возглавляет этот процесс и остается основным фаворитом рынка.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română