Федрезерв США не удивил, но и не разочаровал. Американский регулятор выполнил «программу минимум», полностью оправдав ожидания большинства экспертов. Декабрьское заседание прошло под «ястребиной звездой», заложив основу для дальнейшего укрепления доллара. Однако риторика Джерома Пауэлла не позволила долларовым быкам проявить себя в полной мере. Индекс доллара США после кратковременного взлёта к отметке 96,80, тут же вернулся на прежние позиции, отражая осторожное отношение трейдеров к гринбеку. Аналогичным образом повела себя и пара eur/usd: импульсно снизившись к основанию 12-й фигуры, она развернулась на 180 градусов и снова обосновалась в районе 13-го ценового уровня. Судя по всему, трейдеры решили вернуться на нейтральную территорию и всё-таки «переварить» полученную информацию, несмотря на её ястребиный окрас.

С одной стороны, итоги декабрьской встречи должны были усилить позиции гринбека. Во-первых, Федрезерв увеличил темпы сокращения QE – с 15 миллиардов до 30 миллиардов долларов в месяц. Теперь программа покупки активов завершится в марте следующего года (а не в июне, как предполагалось ранее).

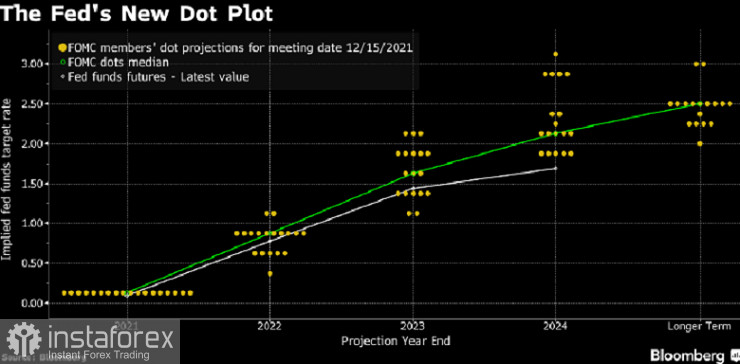

Во-вторых, долларовых быков порадовал точечный график индивидуальных прогнозов членов ФРС. Обновлённая диаграмма превзошла даже самые смелые ожидания экспертов. Все без исключения члены Комитета прогнозируют первое повышение ставки уже в следующем году (напомню, что по итогам сентябрьского заседания «ястребов» было вдвое меньше – 9 представителей ФРС). Более того, десятеро чиновников ожидают три раунда повышения в рамках следующего года. Аналогичный темп повышения регулятор готов держать и в 2023 году (большинство представителей ФРС также спрогнозировали три повышения). Пятеро из 18 членов Комитета полагают, что к концу 2024 года ставка будет находиться на уровне 2,5% или выше данного таргета. Самый «ястребиный» прогноз (который, впрочем, озвучили лишь трое чиновников), предусматривает повышение ставки в 2023 году до 2,25%.

Другими словами, Федрезерв действительно настроен действовать решительно, реагируя на рекордный рост инфляции в США. На данный момент рынок полностью уверен в том, что первое повышение ставки состоится в мае следующего года. Тогда как более раннее повышение (на апрельском заседании) также не исключается – вероятность реализации этого сценария составляет 75%.

Несмотря на впечатляющие итоги последнего в этом году заседания ФРС, пара eur/usd сейчас делает вид, как будто ничего и не произошло. После кратковременного южного импульса цена вернулась на прежние позиции и застыла в рамках узкого диапазона. В чем же причина такой аномальной реакции?

На мой взгляд, причины две: это Джером Пауэлл и Омикрон. Риторика главы Федрезерва носила традиционно осторожный и неуверенный характер. Во-первых, он заявил о том, что последние данные в сфере рынка труда США «разочаровали». Напомню, что количество занятых в несельскохозяйственном секторе в ноябре возросло лишь на 210 тысяч при прогнозе роста на 530 тысяч. По словам Пауэлла, показатель трудоспособного населения «вызывает разочарование». При этом он допустил, что Федрезерву, вероятно, придётся повысить процентную ставку ещё до того, как будет достигнут уровень полной занятости. Но динамика рынка труда, по словам главы ФРС, «вызывает обеспокоенность». По словам ряда экспертов, новая волна ослабления экономики США в начале следующего года позволит Центробанку повременить с началом ужесточения. И рынок труда в данном контексте – «на острие атаки». Если Нонфармы и дальше будут разочаровывать, агрессивные темпы повышения ставки окажутся под большим вопросом.

Во-вторых, Джером Пауэлл заявил о том, что Федрезерв пока что не выработал общую позицию относительно длительности паузы (или необходимости её в принципе) между завершением QE и первым повышением процентной ставки. Тем временем на рынке уже устоялось мнение о том, что регулятор решится на первое повышение в апреле следующего года, после чего сохранит ежеквартальный темп ужесточения монетарной политики на протяжении последующих девяти кварталов. Высказанные сомнения Пауэлла, который допустил «паузы», оказали давление на гринбек.

Отдельной строкой необходимо сказать и о «факторе Омикрона». Глава Федрезерва заявил, что рост заболеваемости коронавирусом в последние недели совпал с появлением варианта Омикрон, «и данный факт стал риском для дальнейших прогнозов». По словам Пауэлла, на данный момент нельзя сделать однозначный вывод о влиянии нового штамма Ковида на инфляцию и уровень безработицы. Но сам факт последних тенденций «вызывает обеспокоенность». По мнению ряда специалистов, Соединённым Штатам в обозримом будущем предстоит столкнуться с беспрецедентно резким скачком заболеваемости коронавирусом. Согласно последним данным, Омикрон в четыре раза заразнее штамма Дельта. Одновременно он и менее опасен, поэтому на сегодняшний день важнее изучать статистику по тяжести течения заболевания и уровню летальности.

Таким образом, рынок вчера услышал то, что планировал услышать, после чего «со спокойной душой» зафиксировал прибыль по паре eur/usd. Озвученные Пауэллом риски лишь усилили давление на гринбек. Кроме того, трейдеры пары сейчас находятся в ожидании оглашения итогов заседания ЕЦБ. По мнению ряда аналитиков, Европейский Центробанк также может ужесточить свою риторику, хотя в данном случае речь не идёт о досрочном сворачивании стимулов или повышении ставки. И всё же в преддверии этого события участники рынка не рискуют играть против евро.

Всё это говорит о том, что на данный момент по паре целесообразней всего занять выжидательную позицию. Де-факто доллар вчера получил повод для своего усиления, но не использовал его, ввиду вышеуказанных причин. Вместе с тем, никаких аргументов для ослабления гринбека нет – долларовые быки лишь выжидают момент, чтобы организовать очередное ралли. Вполне вероятно, что южный тренд eur/usd возобновится после оглашения вердикта европейского регулятора. Дивергенция позиций ЕЦБ и ФРС «заиграет новыми красками», усилив давление на пару.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română