4-часовой таймфрейм

Технические данные:

Старший канал линейной регрессии: направление – вниз.

Младший канал линейной регрессии: направление – вниз.

Скользящая средняя (20; сглаженная) – вниз.

Валютная пара EUR/USD в понедельник и вторник продолжала падение против американской валюты. При чем падение котировок резко усилилось в прошлую среду, когда рынки узнали о высочайшей инфляции в США. С небольшими перерывами евровалюта пропахала вниз уже 230 пунктов и это движение было без единого отката. Таким образом, впору уже рассуждать о том, до каких вообще пор будет расти доллар и каковы причины этого? Напомним, что мы долгое время рассматривали все нисходящее движение 2021 года, как коррекцию против глобального восходящего тренда 2020 года. И учитывая тот факт, что в данное время котировки опустились на 50% от этого тренда, это движение все еще может быть коррекцией. Однако, если большую часть последних нескольких месяцев пара откровенно ползла вниз, лишь уверяя нас в том, что движение – коррекция, то в последнюю неделю падение евровалюты заставляет нас рассматривать и другие возможные варианты. С одной стороны, поводов для паники и для покупок пары сейчас нет. Котировки по-прежнему находятся ниже скользящей средней линии, а оба канала линейной регрессии направлены вниз на 4-часовом ТФ. Поэтому какие покупки? С другой стороны, это сейчас движение выглядит мощно и убедительно, а еще пару недель назад пара четыре дня стояла на одном месте, а один – более или менее активно двигалась. Более того, суммарно за последние 5-6 месяцев доллар вырос уже на 900 пунктов, что очень даже немало. Впору говорить уже о коррекции против коррекции, то есть о движении вверх хотя бы на 300-400 пунктов. И самое главное фундаментальные причины такого движения абсолютно неочевидны. Попробуем их разобрать.

Глава ЕЦБ заявила, что не стоит ждать повышения ставок в следующем году.

Если попытаться взглянуть на ситуацию максимально издалека, чтобы увидеть все наиболее глобальные факторы, то вроде бы текущее падение евровалюты вполне логичное. Давайте обратим внимание на тот факт, что ФРС уже начала сворачивать программу количественного стимулирования, а также намекнула, что в течение следующего года может один или два раза повысить ставки. То есть ФРС встала на путь ужесточения монетарной политики. В это же время ЕЦБ ни о чем таком и не помышляет. Нет, о завершении программы PEPP тоже говориться уже довольно долго и, по факту, эта программа также начала сокращаться, о чем сообщила рынкам Кристин Лагард после прошлого заседания ЕЦБ. Он сказала, что объемы скупки активов будут уменьшаться в четвертом квартале 2021 года. Именно это и означает, что программа PEPP сворачивается. Более того, общий размер программы PEPP 1,85 трлн евро и рассчитана она суммарно на два года. То есть 24 месяца. Делим 1,85 трлн на 24 и получаем цифру 77млрд. То есть максимальная сумма, на которую ЕЦБ скупает в месяц активов, это 77 млрд евро. В Штатах – это 120 млрд долларов. Однако 77 млрд – это максимальная сумма. Далеко не факт, что именно столько вливает каждый месяц в экономику ЕЦБ. А сейчас еще и темпы скупки активов начали сокращаться. В общем, количественное стимулирования в Евросоюзе слабее, хотя есть еще программа APP – на 20 млрд евро в месяц. То есть, если и меньше, то ненамного. Что из этого следует? Из этого следует то, что стимулирование было более агрессивным в США, но сейчас именно Штаты ужесточают свою монетарную политику более сильно и серьезно, нежели ЕС. А Кристин Лагард еще и открыто заявила, что не стоит ждать повышения ставки(которая в ЕС намного ниже, чем в США) в 2021 году. Следовательно, именно доллар имеет основания для роста.

Следует также учитывать тот факт, что этот рост все равно может завершиться в любой момент. Дело в том, что об ужесточении политики со стороны ФРС и отказе от оного со стороны ЕЦБ рынки знают уже давным-давно. Даже каждое новое выступление Кристин Лагард или Джерома Пауэлла совершенно не удивляет трейдеров. Таким образом, все эти изменения могут быть уже давно учтены в текущем курсе пары евро/доллар. Поэтому «техника», «техника» и еще раз «техника».

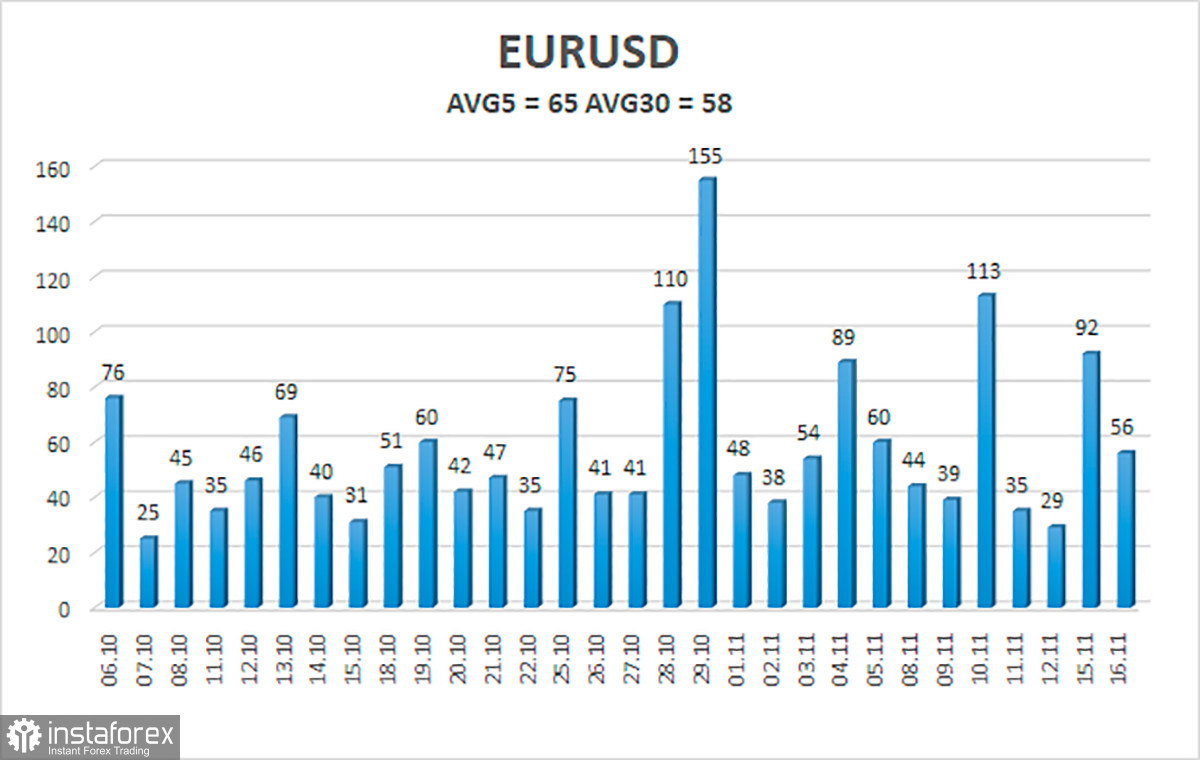

Волатильность валютной пары евро/доллар по состоянию на 17 ноября составляет 65 пунктов и характеризуется, как «средняя». Таким образом, мы ожидаем движение пары сегодня между уровнями 1,1268 и 1,1398. Разворот индикатора Хайкен Аши вверх просигнализирует о витке восходящей коррекции.

Ближайшие уровни поддержки:

S1 – 1,1292

S2 – 1,1230

S3 – 1,1169

Ближайшие уровни сопротивления:

R1 – 1,1353

R2 – 1,1414

R3 – 1,1475

Торговые рекомендации:

Пара EUR/USD продолжает нисходящее движение. Таким образом, сегодня следует оставаться в коротких позициях с целями 1,1292 и 1,1268 до разворота индикатора Хайкен Аши наверх. Покупки пары следует рассматривать, если цена закрепится выше мувинга, с целями 1,1536 и 1,1597.

Рекомендуем к ознакомлению:

Обзор пары GBP/USD. 17 ноября. Brexit и «североирландский протокол». Конфликт не улажен.

Пояснения к иллюстрациям:

Каналы линейной регрессии – помогают определить текущий тренд. Если оба направлены в одну сторону, значит тренд сейчас сильный.

Скользящая средняя линия(настройки 20,0, smoothed) – определяет краткосрочную тенденцию и направление, в котором сейчас следует вести торговлю.

Уровни Мюррея – целевые уровни для движений и коррекций.

Уровни волатильности(красные линии) – вероятный ценовой канал, в котором пара проведет ближайшие сутки, исходя из текущих показателей волатильности.

Индикатор CCI – его заход в область перепроданности(ниже -250) или в область перекупленности(выше +250) означает, что близится разворот тренда в противоположную сторону.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română