Последняя неделя сентября показала в полной мере, насколько на рынках растут опасения, что, вопреки планам ФРС, инвесторов ждет период неопределенности перспектив реализации этих планов.

Сентябрь реализовал свое реноме «неудачного» для покупок акций месяца, которое, правда, за последние два года подтвердилось только один раз в 2020 году. В 2019 и в 2018 годах фондовые рынки, в первую очередь в Америке, росли. Поэтому мы относимся к таким интерпретациям с некоторым скепсисом. Полагаем, что причинами снижения спроса на акции компаний в этом и прошлом году была ситуация с охватившей весь мир пандемией COVID-19, с падением на этом фоне роста мировой экономики, а в этом году к этим застарелым проблемам прибавилось еще и вынужденное решение ФРС приступить к процессу нормализации денежно-кредитной политики.

Итак, сентябрь закончился, что можно ожидать на рынках с началом октября?

Считаем, что высокая волатильность сохранится на этой неделе, и главной причиной этого будет публикация данных экономической статистики прежде всего из США. На фоне дисбаланса между необходимостью сокращения поступления долларовой ликвидности в финансовую систему посредством выкупа активов, а затем и перспективного повышения процентных ставок по причине высокой за последние 13 лет инфляции, и слабостью ситуации на рынке труда, инвесторы не понимают, какую все-таки будет занимать позицию американский регулятор.

Ранее Дж. Пауэлл, председатель Федрезерва, информировал рынки о важности стимулирования занятости в стране, от чего зависит экономический рост. Но при этом он же говорил о высокой инфляции, которая, похоже, задержится возле нынешних уровней неопределенный период времени и решении банка начать сокращение объемов выкупа активов, которое должно закончиться к середине следующего года. Вот здесь и отмечается парадоксальность всей этой картины. Улучшение состояния рынка труда требует стимулирования бизнеса, чтобы он создавал больше количества новых рабочих мест, но высокая инфляция заставляет сокращать эти стимулы, что является движением в противоположную сторону. Вот такое положение, как нам представляется, и является причиной роста волатильности на рынках на фоне неопределенных перспектив.

Ожидаем, что этот фактор на следующей неделе будет доминировать, а значит, высокая волатильность на рынках сохранится со всеми вытекающими последствиями. Обратим внимание, что возобновление роста доходности трежерис ярко демонстрирует повышение влияния этой неопределенности.

Сегодня будут публиковаться важные компоненты инфляции в Америке – значения базового ценового индекса на личное потребление. Ожидается, что в годовом выражении показатель продемонстрирует сохранение темпа роста в 3.6%, а месячном исчислении августовские цифры покажет снижение до 0.2% с 0.3% месяцем ранее. Если данные этого показателя окажутся ниже прогноза, а это в первую очередь относится к значению за август, то это может придать рынкам волну временного оптимизма и поддержать спрос на рисковые активы. Естественно, рост индекса выше прогноза приведет к новой волне распродаж и к локальному повышению курса доллара.

Прогноз дня:

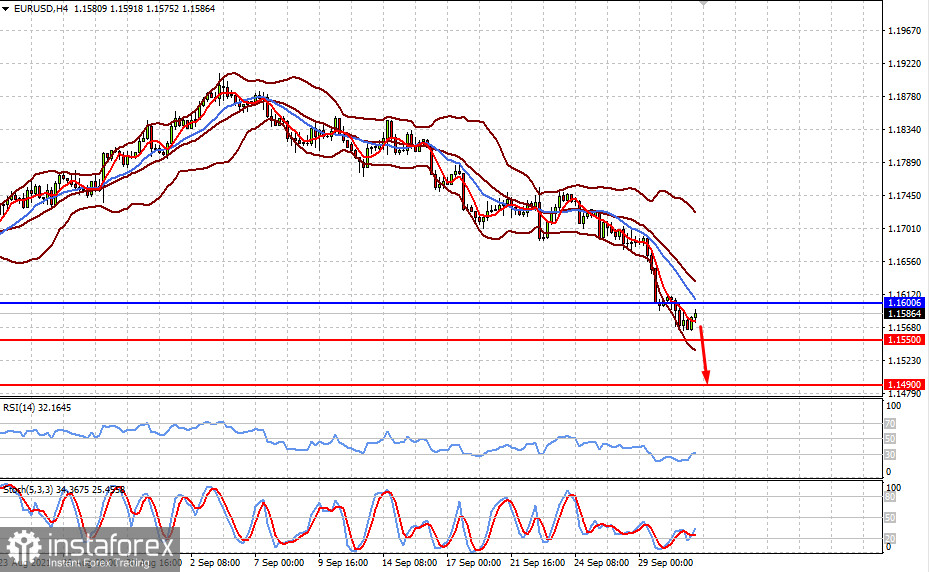

Пара EURUSD остается под давлением. Она торгуется ниже отметки 1.1600. Ожидаем продолжения ее падения к 1.1550, а затем и к 1.1490, если данные компонентов потребительской инфляции вырастут.

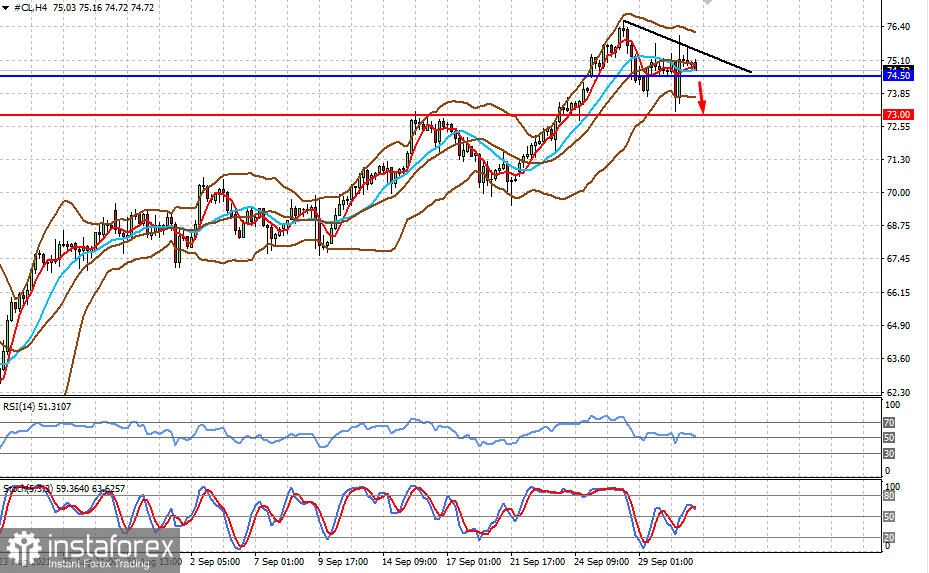

Цены на сырую нефть марки WTI могут продолжить падение, если ОПЕК+ примет решение об увеличении объемов добычи. На этой волне падение цены ниже уровня 74.50 приведет к ее снижению к 73.00.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română