Здравствуйте, уважаемые коллеги.

Нефть остается важнейшим товаром для российской экономики, от которого в буквальном смысле зависит не только курс рубля, но и рост ВВП, а также благосостояние российских граждан. Достаточно вспомнить, что индекс РТС, отражающий стоимость российских акций в долларовом эквиваленте, с 2007 года так и не сумел вернуться к значениям на уровне 2498, что было пиком российской экономики и благосостояния россиян. В 2011 году стоимость индекса достигла уровня 2134, а в начале 2020 года индекс РТС находился всего лишь на значении 1651, что было на 40% ниже, чем тринадцать лет назад.

Глядя на текущее значение индекса RTS на уровне 1375, понимаешь, что инвестиции в экономику России приносят иностранным инвесторам мало радости, и если бы не высокие дивиденды, то российский рынок был бы крайне непривлекательным вложением. Неудивительно, что большинство россиян не заморачиваются торговлей и инвестициями на финансовых рынках, а просто покупают доллары. Тем важнее для нас будет понять, что ожидать от рынка нефти в краткосрочной и среднесрочной перспективе.

Текущий год стал тяжелым испытанием для большинства жителей планеты Земля. Под воздействием пандемии COVID-19 котировки нефти опускались до отрицательных значений, однако к лету все более или менее нормализовалось. После периода осеннего снижения цена нефти вновь начала активно расти, и в декабре достигла значения $50 для североморского сорта Brent и $45 для североамериканского сорта WTI. Позитив на фондовых рынках, надежды на скорую вакцинацию и назначение президентом Джо Байдена послужили драйвером для поддержания оптимистического настроения на рынке нефти. Продление сделки ОПЕК+, которое предполагает увеличение добычи на 500 тыс. баррелей ежемесячно, несмотря на очевидные противоречия среди участников, также были встречены позитивно. Однако от любви до ненависти, как известно, один шаг, и в контексте текущей ситуации нам следует хорошо подумать: смогут ли котировки нефти продолжить повышение в текущих условиях или же нам стоит ожидать как минимум коррекции?

Основными факторами, влияющими на нефть, являются рост мировой экономики, уровень производства, слабость доллара США и настроения участников фьючерсного рынка. При этом, несмотря на то что главным импортером нефти стал Китай, все более теснящий США с места мирового лидера, ценообразование нефти по-прежнему осуществляется в долларах, а китайские биржи все еще отстают по объемам торгов от американских фьючерсных площадок.

В последние несколько недель доллар США активно снижался, что явилось отражением всеобщего ликования на мировых фондовых рынках, этот позитив и поддерживал нефть в ее стремлении вверх. Причем период восстановления нефтяных котировок практически полностью совпал с периодом снижения курса доллара, которое началось в конце октября (рис.1).

Рис.1: Рост котировок нефти начался 2 ноября одновременно с началом снижения курса доллара США

Казалось бы, доллару не светит укрепление, но позвольте вам напомнить, что в четверг, 10 декабря, состоится заседание Европейского Центрального Банка, которое может значительно повлиять на курс европейской валюты, а в следующую среду решение по монетарной политике вынесет ФРС США. Евро по своей сути является антагонистом доллара, и в совокупном курсе американской валюты занимает около 60%. Таким образом, снижение курса EURUSD, если оно, конечно, произойдет, автоматически повысит курс доллара, а значит окажет на цену нефти давление. Связь между нефтью и курсом EURUSD не корреляционная, но то, что курс евро и цена нефти движутся в одном направлении, сомнений вызывать не должно. Даже если это не происходит сразу, то в среднем задержка составляет не более двух недель.

Несмотря на рост цен, спрос на фьючерсном рынке нефти остается слабым, на уровне 2017 года, и составляет около 2.5 млн контрактов, при этом до пандемии спрос находился выше 3.5 млн контрактов. В конце ноября 2020 года, почувствовав восстановление рынка, спекулянты оживились и стали покупать нефть, но пока очень неуверенно, как бы опасаясь второй волны рецессии, накрывающей мировую экономику. Их опасения в полном объеме оправдались в среду, 9 декабря, когда отчет Минэнерго США показал рост запасов, которые составили 15.2 млн баррелей, в то время как прогноз предполагал снижение на 1.4 млн бочек.

Ранее, во вторник, 8 декабря, Минэнерго США (US EIA) опубликовало ежемесячный краткосрочный прогноз, согласно которого средние цены на сорт нефти марки Brent в 2021 году составят 49 долларов за бочку. Прогноз роста цен на сырую нефть в следующем году отражает ожидания EIA о том, запасы останутся высокими. Однако по мере роста мирового спроса и сдерживания добычи нефти ОПЕК +, запасы будут сокращаться. EIA прогнозирует, что цена нефти Brent в первом квартале 2021 года составит в среднем 47 долларов за баррель, а к четвертому кварталу вырастет до 50 долларов.

Среднее значение цены в первом квартале 2021 года будет на 5 долларов больше, чем прогнозировалось в краткосрочном прогнозе за прошлый месяц, в четвертом квартале текущего года цена будет выше на $1.

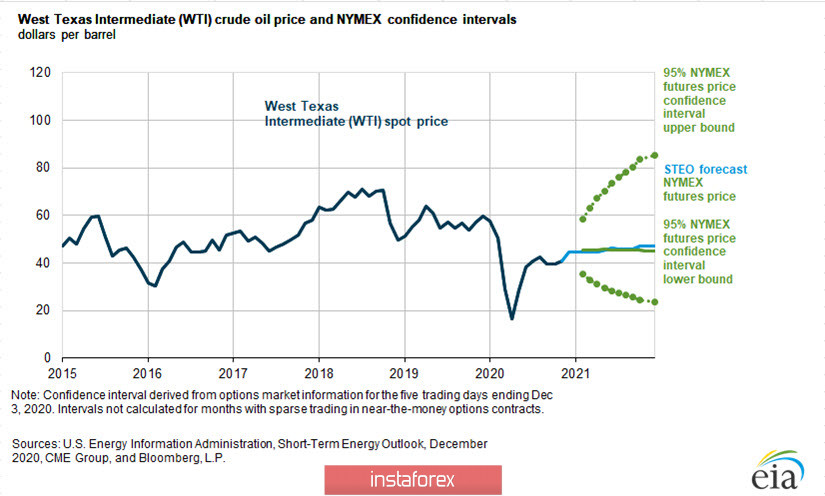

По мнению Минэнерго, более высокие ожидаемые цены для первого квартала отражают более резкое сокращение мировых запасов нефти в результате решения ОПЕК+ от 3 декабря. EIA ожидает, что высокие уровни мировых запасов нефти и избыточные производственные мощности будут ограничивать рост цены на нефть в течение большей части 2021 года. При этом трейдеры биржи NYMEX имеют примерно такое же видение цены, однако предполагают, что в январе цена нефти WTI с 95-процентной вероятностью будет выше $35.31 и ниже $58.48, рассматривая в средней тенденции уровень январских цен на значении $45.44 (рис.2)

рис.2: Прогноз динамики цены нефти сорта WTI на 2020 — 2021 годы

Как видим, прогноз от Минэнерго вполне оптимистичен, но как, мне кажется, он не учитывает факторы закрытия европейской экономики, возможного снижения фондовых рынков, оспаривание результатов выборов в США, а также срыв первоначальных сроков вакцинации. Все эти события, вместе взятые и по отдельности, могут значительно повлиять на краткосрочную динамику нефтяных цен.

Глубокое снижение нефтяных котировок, которое было в марте, по моему мнению, сейчас вряд ли возможно, но краткосрочная коррекция вполне реальна. Таким образом, в течение ближайших нескольких недель возникновение коррекционного снижения на рынке нефти является вполне вероятным. В свою очередь, снижение котировок нефти приведет к снижению российского рынка, и укреплению курса доллара против евро и российского рубля. Однако это всего лишь вероятный сценарий, который может не реализоваться. Будьте внимательны и осторожны, соблюдайте правила управления капиталом!

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română