Вторая волна COVID-19 вновь поставила нефтяные котировки под угрозу снижения. Однако есть ли опасность того, что драматические события, происходившие на нефтяном рынке весной 2020 года, вновь повторятся и нефть рухнет до значений $20 и ниже? Что будет происходить на нефтяном рынке, если на выборах в США победит Джо Байден? Попробуем разобраться в этой статье!

Вторая волна коронавирусной инфекции накрыла мировую экономику, причем уровень заболеваемости в развитых странах мира сейчас даже выше, чем это было весной. Исключением остается Китай, восстановление которого идет быстрыми темпами. Однако в других странах подъем экономики идет не так быстро, что связано с тем, что многие отрасли, такие как туризм или международные авиаперевозки, в эпоху пандемии или практически перестали существовать или размеры бизнеса значительно сократились.

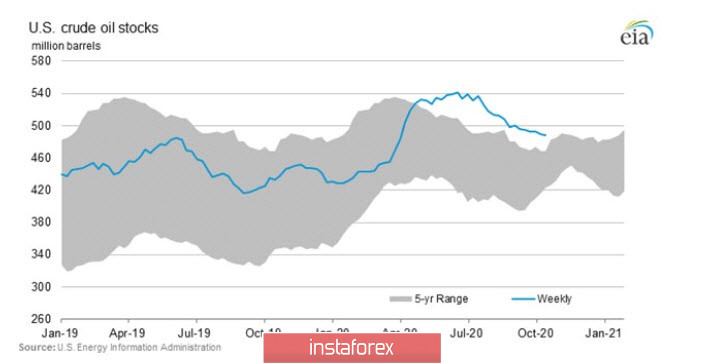

Эпидемию пока не удается взять под контроль. Однако меры по ограничению и закрытию экономики, на которые многие правительства пошли этой весной, сейчас применять не стали. Слишком дорогими оказались повсеместные блокировки и компенсация потерь бизнесу. Соответственно, влияние этих мер на нефтяные котировки сейчас компенсируется более мягкими карантинными условиями. Благодаря действию соглашения ОПЕК+ и восстановлению мировой экономики летом 2020 года, котировки нефти пережили рост, а коммерческие запасы в США значительно снизились, хотя пока и превышают свои средние объемы, но уже стремятся к ним (рис.1).

рис.1: Коммерческие запасы нефти в США

Несмотря на то что в последние два года Китай начал активную торговлю нефтью за юани, цена черного золото по-прежнему определяется в долларах США и на биржах США, а поведение торговцев фьючерсными контрактами на нефть марки WTI определяет динамику нефтяных котировок по всему миру.

Если рассматривать ситуацию в контексте спроса и предложения на фьючерсных биржах, то сейчас Открытый интерес во фьючерсных контрактах находится на минимальных значениях с лета 2016 года и составляет 2.5 млн контрактов. При этом на пике фьючерсного спроса, в апреле 2020 года, ОИ был равен 3.3 млн контрактов, что в совокупности со сделкой ОПЕК+ позволило цене вырасти от уровня, близкого к нулю, до текущих значений.

Сейчас ситуация качественно иная. Как это ни парадоксально звучит, спекулянты являются основной движущей силой цены. Если спекулянты не видят перспектив для роста, они не будут ставить на это свои деньги. При этом с лета текущего года совокупные длинные позиции спекулянтов на фьючерсном рынке нефти WTI, имеющей в терминалах компании Instaforex обозначение #CL, составляют около 350 тыс. контрактов. На пике спроса в июне их значение было 381 тыс., сейчас позиции спекулянтов равны 332 тыс. Однако и для глубокого снижения цены нефти, условий на фьючерсном рынке в текущей ситуации недостаточно. Спекулянты не пытаются продавить нефть вниз и сокращают свои продажи, а значит пока не видят возможности для снижения цены. Все, конечно, может быть в наше неспокойное время, но котировки нефти выглядят в настоящий момент так, как будто быки не могут, а медведи не хотят.

Рис.2: Среднесрочная техническая картина Crude Light Sweet Oil #CL

Дневной тайм рассматривает ситуацию в перспективе от одного месяца до одного квартала, и трейдерам, торгующим нефтью, следует обязательно учитывать этот фактор при принятии решений. Как следует из диаграммы 2, начиная с июня месяца котировки нефти #CL зажаты в диапазоне $35.50—$44.50 шириной в 9 долларов. Начиная с сентября диапазон сузился и теперь составляет 4 доллара, что полностью отражает текущую неопределенность, сложившуюся на рынке. В такой ситуации единственной стратегией, которая может применяться трейдерами при наличии сигналов торговой системы, будут покупки от нижней границы диапазона к верхней границе диапазона и продажи от верхней границы диапазона к нижней границе.

Кроме всего прочего, диапазон является фактором снижения волатильности, которая может резко увеличиваться при прорыве цены за пределы диапазона. Середина диапазона в дальнейшем будет выполнять функцию поддержки или сопротивления, в зависимости от того, в какую сторону будет направлен импульс движения. Сложностью является то, что, находясь в диапазоне, цена часто совершает ложные пробои за пределы его границ. Однако внимательное наблюдение за ложными движениями может предоставить трейдеру отличную возможность для работы в направлении, противоположном ложному пробою. Обнаружение и идентификация ложных пробоев и ловушек требуют от трейдера специальной подготовки и опыта, поэтому начинающим торговцам лучше воздерживаться от применения данной торговой стратегии, что не мешает им внимательно наблюдать и заниматься ее изучением для дальнейшего применения.

На прошлой неделе президент России Владимир Путин после консультаций с наследным принцем Саудовской Аравии Махмудом ибн Салманом объявил о том, что в ответ на рост заболеваемости COVID-19 и недостаточное восстановление мировой экономики, возможно, придется продлевать и увеличивать сокращения добычи нефти. Напомню читателям, что ранее планировалось ослабить ограничения в январе 2021 года. Теперь повышение добычи под большим вопросом.

В связи с выборами в США, до которых осталась всего одна неделя, на рынках бытует мнение, что, если победу в президентской гонке одержит Джо Байден, это станет негативом для нефти. Однако не все так просто. Байден действительно выступает за ограничения применения гидроразрыва пласта на федеральных землях, но в случае победы это, прежде всего, окажет давление на американскую нефтяную промышленность. По некоторым подсчетам, победа Байдена обойдется в 1 млн баррелей снижения добычи в США, что несомненный позитив для рынка нефти, т.к. в этом случае долю США получат нефтяные компании из России и Саудовской Аравии.

В условиях высокой неопределенности трейдерам нужно быть предельно осторожными и не открывать позиций с повышенными рисками, наоборот — риски надо уменьшать, а не увеличивать. Будьте внимательны и осторожны, соблюдайте правила управления капиталом.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română