Глава ФРС Дж.Пауэлл, выступая на виртуальном симпозиуме в Джексон-Хоуле, сумел удивить рынки. Де-факто ФРС вместо ожидаемого режима таргетирования кривой доходности вводит режим таргетирования средней инфляции. Теперь инфляции будет разрешено превышение таргета 2%, чтобы компенсировать недавнее снижение.

Что это означает на практике? Реальная доходность ценных бумаг США будет снижаться за счет роста инфляции, в то время как в той же Японии даже более низкая доходность компенсируется уже начавшейся дефляцией. Еврозона с её низкой инфляцией станет выглядеть еще привлекательнее, ну а про развивающиеся рынки и говорить нечего – по сути, Пауэлл призвал покупать бумаги стран EM вместо американских.

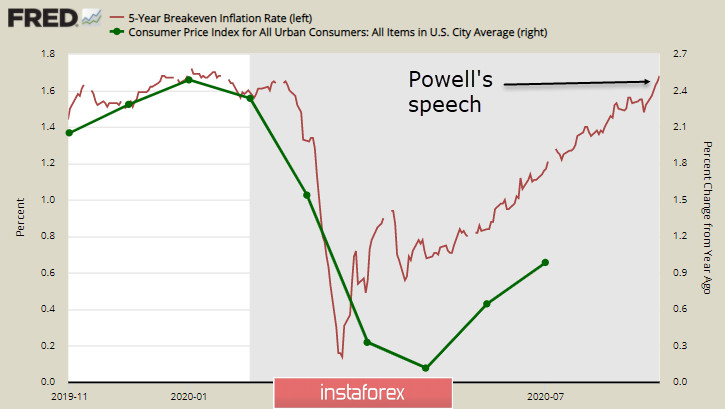

Понятно, что доллар в этих изменившихся условиях теряет стимул к росту. Чем выше будет реальная инфляция при неизменных ставках ФРС, тем больше шансов, что долговой рынок США погрузится в отрицательную зону. Соответственно, если инвесторы решат, что инфляция продолжит рост, то это будет означать ослабление доллара. Динамика 5-летних облигаций TIPS предполагает именно такой сценарий:

Таким образом, на утро понедельника вероятность дальнейшего ослабления доллара является доминирующей, однако все решит заседание FOMC в сентябре.

Опубликованный в пятницу отчет CFTC должен был бы оказаться устаревшим после речи Пауэлла, но, как оказалось, крупные игроки как минимум догадывались о том, что ФРС не будет настаивать на таргетировании кривой доходностей. Совокупная короткая позиция по доллару увеличилась на 2.138 млрд и достигла нового долгосрочного минимума на уровне -24.051 млрд, по сути в среднесрочной перспективе доллар вновь оказывается более слабым, чем другие валюты G10, и до заседания ФРС 17 сентября ему необходимо получить дополнительные позитивные сигналы, чтобы возобновить рост.

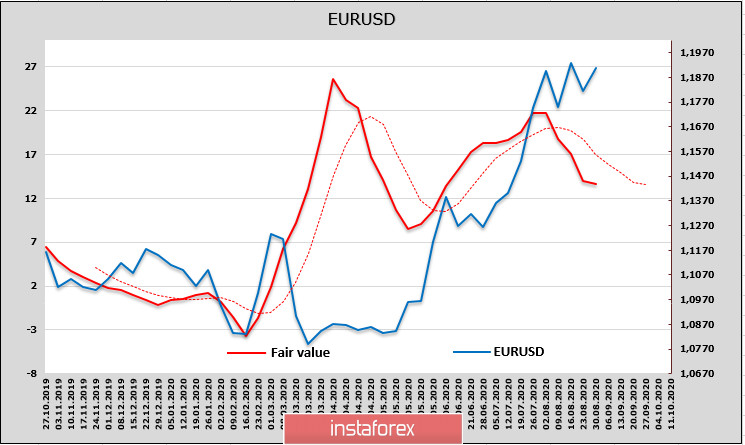

EUSUSD

После короткой паузы спекулянты на CME продолжают покупку евро, чистая длинная позиция выросла на 58 млн, но объем покупок значительно снизился. В то же время уровень справедливой цены пока рост не возобновил, что может означать, что инвесторы будут выжидать, готов ли ЕЦБ «отзеркалить» действия ФРС.

EURUSD не удалось обновить максимум от 18 августа, на данный момент происходит уже третья попытка преодолеть сопротивление 1.20, и она вновь может оказаться неудачной. Предполагаем, что локальная вершина будет сформирована в районе 1.1920/30, после чего медведи попытаются возобновить давление.

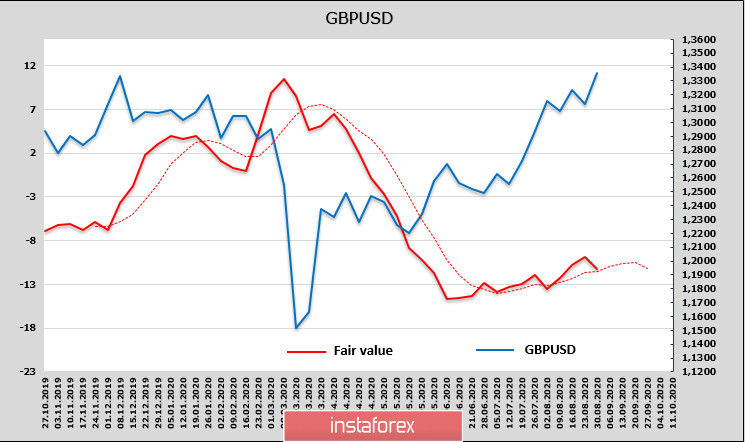

GBPUSD

Фунт наряду с сырьевыми валютами оказался в заметном плюсе по итогам недели, однако реакция на выступление Пауэлла вряд ли окажется долгой - справедливая цена фунта не растет.

Слова управляющего Банка Англии Эндрю Бейли на симпозиуме в Джексон-Хоуле не оказали на фунт заметного влияния, хотя он заявил ни много ни мало, что у Банка Англии «...есть значительные возможности для ослабления политики, в том числе путем снижения ставок до отрицательной территории и расширение спектра покупаемых активов».

По всей видимости, игроки будут ориентироваться на политику ФРС, поскольку Банк Англии свои действия, какими бы они ни были, предпримет после ФРС. Во вторник в парламенте возобновятся слушания отчета по инфляции, ожидаются выступления членов Комитета Халдейна и Бродберга, возможно, прозвучат комментарии относительно взгляда Банка Англии на смену риторики ФРС, что может привести к росту волатильности.

Сопротивление 1.3510 будет сдерживать рост фунта, для его обновления оснований по сути нет. В течение недели более вероятен дрейф к нижней границе канала 1.30.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română