Отчет CFTC, опубликованный в пятницу, показал уверенный рост позитива. Все без исключения сырьевые валюты заметно сократили чистые короткие позиции, и напротив, франк и иена лишились значительных объемов в длинных позициях. Также уменьшилась длинная позиция по золоту и суммарная позиция по доллару, что можно расценивать как намерение игроков следовать и далее доминирующей на текущей момент идее «мировая экономика начинает восстановление после пандемии коронавируса».

В то же время нельзя не отметить, что данные, которые отражены в отчете CFTC, были собраны в период до 9 июня, пятница же и открытие понедельника выглядят очень негативно. Японский Nikkei теряет по состоянию на 8.00 мск более 2,5%, в красной зоне торгуются фондовые биржи Китая, Австралии, Новой Зеландии. Вновь отмечен сильный рост спроса на гособлигации, а нефть после нескольких недель казалось бы уверенного роста в одночасье теряет более 10% от достигнутых недавно максимумов.

Формально рынки начали падение после того, как глава ФРС Пауэлл уклонился от ответа на вопрос о том, переоценен ли фондовый рынок в США, но дело, по всей видимости, не только в позиции Пауэлла или ФРС в целом. Макроэкономические отчеты последних недель в большинстве стран оказались лучше ожиданий, и, тем не менее, этого позитива сейчас явно не хватает. Очевидно, что существуют другие, более веские причины для новой волны паники. К примеру, Бюро статистики труда США предупреждает об огромных несоответствиях в последнем отчете по занятости, и, вполне вероятно, 4,7 млн. человек были классифицированы как занятые, в то время как они все еще фактически являются безработными. Такое несоответствие полностью уничтожает весь позитив от отчета.

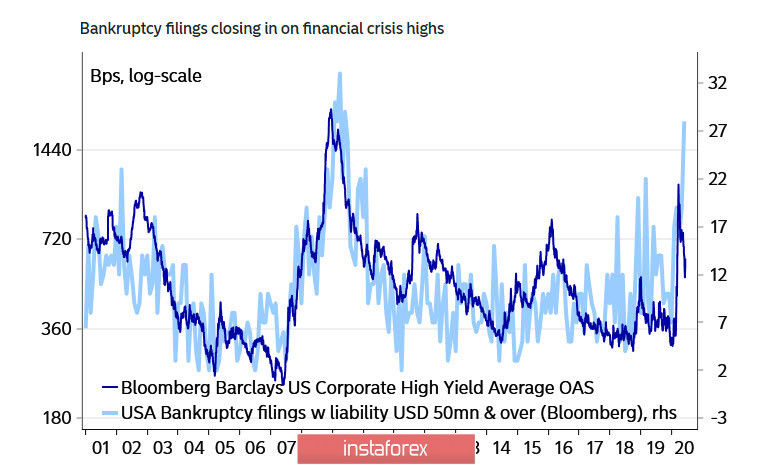

Всемирный банк предупреждает, что более 90% стран мира в настоящее время находится в состоянии рецессии, что является максимумом за всю историю.

Выходит, что рынки, оценивая самую глубокую рецессию, заливаемую масштабным печатанием новых денег, интерпретируют её как бычьи события. Надолго такое несоответствие, конечно, затянуться не может. Неделя открылась негативно, и всё указывает на то, что бегство от риска получит в ближайшие дни новый импульс. Поддерживать позитив, по сути, нечем, а потому в фаворе вновь будут защитные активы.

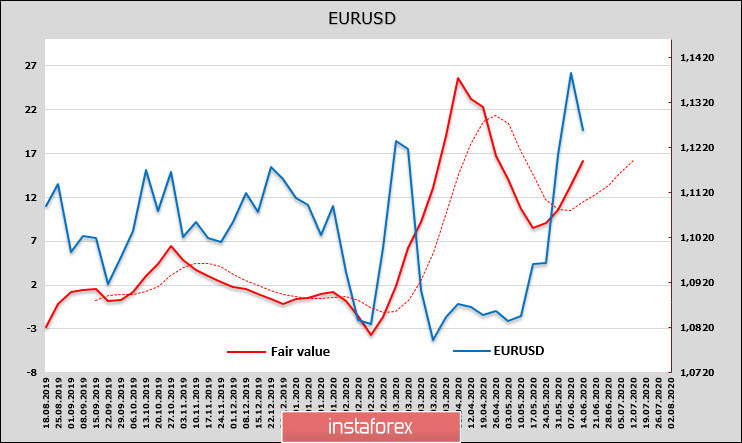

EURUSD

После непродолжительного периода замедления чистя длинная позиция по евро вновь уверенно выросла и составляет по состоянию на момент формирования отчета CFTC 13,558 млрд. Никакая другая валюта и близко не подобралась к уровням евро, что делает европейскую валюту фаворитом валютного рынка.

Оптимизм в отношении евро поддерживается ростом ожиданий относительно долгового соглашения «ЕС нового поколения», который может существенно поддержать деловую активность в еврозоне.

EURUSD корректируется после затяжного 3-х недельного роста, но коррекция обещает быть неглубокой. Ключевая поддержка 1.1150, где может быть сформировано локальное дно, а рост может возобновиться.

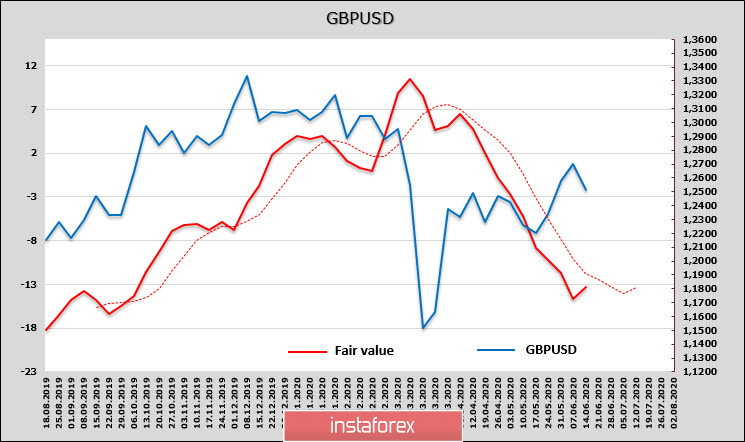

GBPUSD

Опубликованные в пятницу данные по состоянию экономики Великобритании оказались сплошь хуже ожиданий – промышленное производство сократилось в апреле более чем на 20%, а оценка роста ВВП от NIESR в мае на уровне -17,6% не дает оснований рассчитывать на возобновление роста в ближайший месяц.

Фунт сократил короткую позицию на 914 млн., это почти довольно сильное сокращение, что позволило остановить падение расчетной справедливой цены.

Британия остается расколотой надвое относительно перспектив Brexit и связанных с этим локальных задач. Просить продление к концу июня, или следует покинуть ЕС как можно скорее – вот дилемма, которая оказывает сильнейшее давление на инвесторов. Фунт продолжит находиться под давлением, высока вероятность уйти ниже ближайшей зоны поддержки 1.2430/50. Если это случится, то с технической точки зрения фунт получит новый негативный импульс, а цель сместится к зоне 1.2230/50.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română