Как бы сильно ни выглядели данные по американской занятости за май, кризис еще не закончился. И когда он завершится, Штаты накопят гору долгов, их финансовое состояние ухудшится, что способно подорвать статус доллара как основной резервной валюты. В такие времена инвесторы бегут к золоту, позиции которого очень быстро восстановились после проседания к поддержке на $1675 за унцию, что позволило трейдерам сформировать длинные позиции в соответствии с моими предыдущими рекомендациями.

Commerzbank отмечает, что золотые ETF отметились трехдневным оттоком капитала, самым продолжительным с марта. Впечатленные ралли S&P 500, инвесторы искали деньги, чтобы успеть купить акции, и продавали продукты специализированных биржевых фондов. Впрочем, на мой взгляд, подобная стратегия очень быстро станет непопулярной: во-первых, драгметалл сумел быстро восстановить понесенные ранее потери; во-вторых, фондовые индексы нуждаются в коррекции. Их движение вверх всячески поддерживает Белый дом, утверждающий, что, несмотря на сильную статистику по американской занятости, дополнительный фискальный стимул все равно потребуется.

Еще неделю назад золото шагало по одной дороге с долларом США, однако уже тогда было понятно, что долго продолжаться их прямая корреляция не может. Прогнозы роста XAU/USD связаны с ожиданиями ослабления «американца». Рост двойного дефицита, расширение баланса ФРС и сохранение центробанком низких процентных ставок на протяжении длительного периода времени позволяют говорить о смене восходящей тенденции по индексу USD на нисходящую.

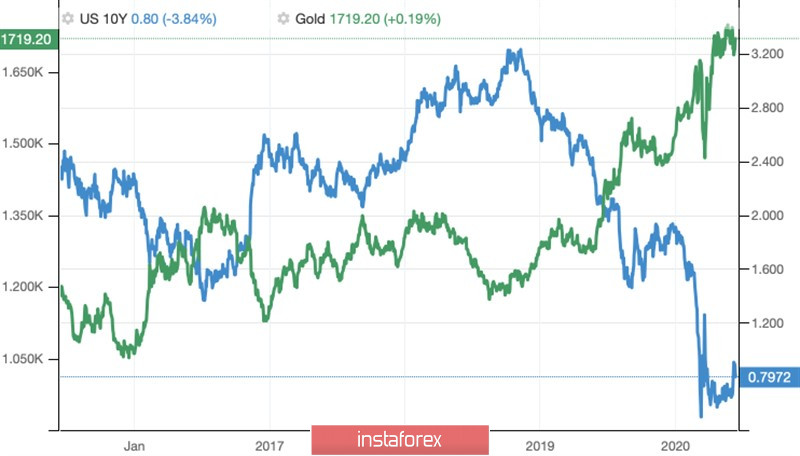

Динамика золота и доллара США

Действительно, только во втором квартале Казначейство выпустит в обращение облигации на $3 трлн, что приведет к увеличению госдолга до 130% от ВВП. Десять лет назад речь шла о цифре в 100%. При этом рост доходности из-за ожиданий V-образного восстановления экономики США заставит Федрезерв использовать японский и австралийский опыт таргетирования ставок долгового рынка. По мнению экспертов Bloomberg, это произойдет до сентября, а контроль будет осуществляться за 2- или 5-летними бумагами. Ограничив рост доходности, Джером Пауэлл и компания лишат доллар важного козыря. Одновременно ускорение инфляции будет приводить к снижению реальных ставок по казначейским облигациям, что является хорошей новостью для золота.

Динамика золота и доходности облигаций США

Кризис действительно еще не закончился, ФРС просто обязана использовать «голубиную» риторику на июньском заседании FOMC, чтобы не спровоцировать серьезную коррекцию на рынке акций, крайне неуместную в преддверии президентских выборов в США. По оценкам Всемирного банка, глобальный ВВП в 2020 сократится на 5,2%, а экономика развивающихся стран – на 2,5%, впервые за 60 лет.

Технически успешный штурм динамического сопротивления в виде скользящих средних и линии 1-3 паттерна 1-2-3 усилит риски возобновления северного похода драгметалла в направлении таргета на 161,8% по паттерну AB=CD. Сформированные от уровня $1675 за унцию лонги держим и наращиваем на прорывах сопротивлений.

Золото, дневной график

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română