Потребительская инфляция снизилась в США в марте на 0.4%, в годовом исчислении падение с 2.3% до 1.5%, скорость снижения цен довольно высокая, однако до катастрофы еще далеко.

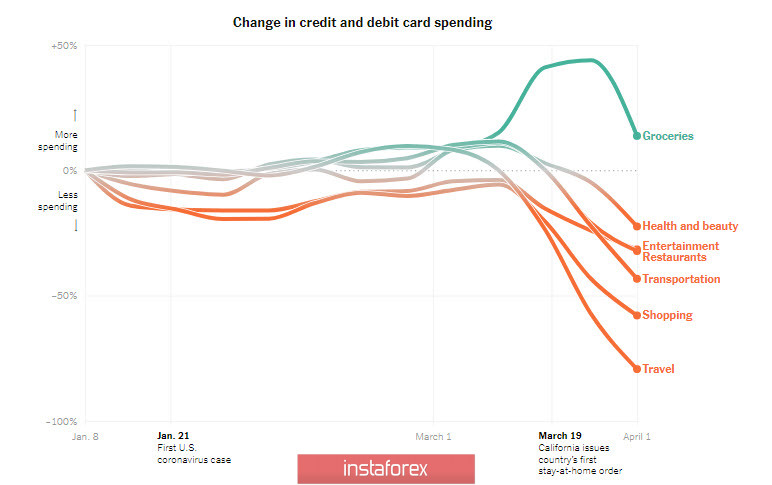

В то же время в структуре трат американских налогоплательщиков происходят серьезные изменения, которые уже не позволят ценам вернуться на прежний уровень. Сокращение объема потребительских расходов – максимальное в истории. Анализ New York Times показывает, что потребительские расходы падают на десятки процентов по всему спектру, за исключением расходов на продукты питания, однако и по ним к концу марта наблюдается сильное сокращение.

Потребительский сектор составляет до 70% экономики США, поэтому падение объема расходов наносит по экономике гораздо более сильный удар, чем проблемы с Боингом или банкротство сланцевых компаний. Тем не менее инфляционная модель ФРБ Сент-Луиса почти не предусматривает вероятность дефляции в ближайшие 12 месяцев, и это несмотря на то что диапазон падения ВВП на 2 квартал составляет от 16% (прогноз ФРБ Филадельфии) до 34% (Goldman Sachs).

Снижение потребительских расходов резко снизит уровень доходов бюджета, бюджетный комитет Конгресса пока не видит существенного влияния на бюджет ни пандемии коронавируса, ни реакции ФРС. Осознание того, что начал резко расти дефицит бюджета, придет в ближайший месяц, что вновь потребует неких решительных действий по поддержке экономики.

Проблемы еще только начинаются. Отчет CFTC показал, что спрос на доллар на спотовом рынке по-прежнему не получает поддержки на фьючерсном, а потому вероятность дальнейшего снижения доллара в перспективе нескольких недель остается высокой.

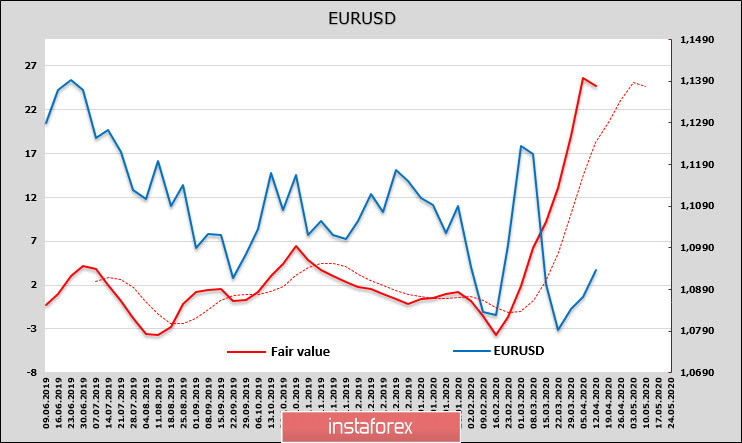

EURUSD

Евро остается лидером спроса на фьючерсном валютном рынке – согласно отчету CFTC, чистая длинная позиция по итогам предыдущей недели вновь выросла, а расчетная справедливая цена о-прежнему существенно выше спотовой и остановила свой рост около 1.14.

Отчаянная дискуссия стран еврозоны о форме и масштабах финансовой помощи получила в конце прошлой недели временное разрешение. Объем помощи согласован в объеме 540 млрд евро, при этом непосредственно на борьбу с коронавирусом будет выделено 240 млрд, 100 млрд уйдет на борьбу с безработицей, остальное – на поддержку корпоративного сектора.

На какое-то время этих денег хватит, но вряд ли надолго. Дискуссия о том, как восстанавливать экономики еврозоны после коронавируса продолжается, мнения сторон прямо противоположны. Италия, Франция и ряд южных стран настаивают на выпуске коронабондов, северные страны во главе с Германией не хотят создавать совместный долг и готовы лишь рассматривать вопрос о расширении бюджета ЕС.

Характер дискуссии указывает на то, что новых евробондов не будет. Предложение евро будет ограниченным относительно предложения доллара, а значит сила, толкающая EURUSD вверх, сохранится. Сопротивление 1.1050/70 не устояло, ближайшая цель 1.1150, движение к среднесрочной цели 1.1310/40 по-прежнему выглядит обоснованным.

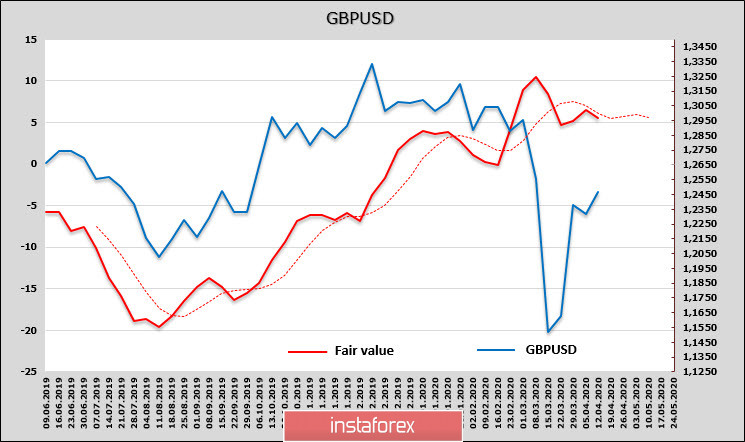

GBPUSD

Наступившая неделю совершенно пустая для фунта, не ожидается никаких значимых макроэкономических новостей, фунт получил небольшой позитивный импульс после завершения переговоров ОПЕК++ и преодолел сопротивление 1.2460/80, усилив шансы на продолжение роста. Отчет CFTC вышел в целом нейтральным с небольшим приростом лонгов, расчетная справедливая цена по-прежнему заметно выше спотовой.

Рынок для фунта утром в понедельник тонкий, из-за религиозного праздника будут закрыты финансовые учреждения, и активность на валютном рынке вряд ли будет высокой. Закрепление выше 1.25 дает хороший шанс на развитие восходящего движения, импульс может получить развитие вплоть до 1.2970, однако для устойчивого роста необходима ясность относительно планов Банка Англии и правительства, которой пока явно не хватает. Технически обоснованы покупки, стоп 1.2450, поскольку снижение к этому уровню будет означать, что пробой сопротивления 1.2460/80 ложный.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română