Прошедшая неделя показала, что меры, предпринимаемые центробанками в рамках борьбы с последствиями начавшейся рецессии, носят согласованный характер. Несмотря на то что эти меры провозглашаются как реакция на пандемию коронавируса, очевидно, что истоки этих мер находятся в совсем другой области.

Напомним, в сентябре 2019 г. в США начался кризис ликвидности. 16 сентября заявки банков на краткосрочные кредиты ФРС увеличились вдвое, что привело к росту ставок с 2.29% до 4.75%, на следующий день объем заявок вырос до 80 млрд, а ставка превысила 10%. В рамках борьбы с разворачивающимся кризисом ликвидности ФРС с 16 сентября по 20 декабря направила в финансовую систему 366 млрд, которых оказалось явно недостаточно.

Коронавирус лишь усилил проблему, но вовсе не является его причиной. А причина, вынудившая все до единого крупнейшие центробанки планеты во главе с ФРС принимать на себя обязательства «кредитора последней инстанции», то есть начать прямое финансирование экономики, заключается в том, что крупнейшие американские банки перестали выдавать кредиты.

Пандемия лишь усилила проблему, поскольку массовое сокращение торговли и остановка производства еще более лишают банки стимула создавать кредит. А значит, «временные меры», предпринимаемые центробанками для поддержки финансовой стабильности, будут оставаться постоянными как минимум до тех пор, пока экономическая активность не начнет рост. В перспективе ближайших двух-трех месяцев такая вероятность практически исключена, отсюда ясно, что ждать роста спроса на рисковые активы нельзя.

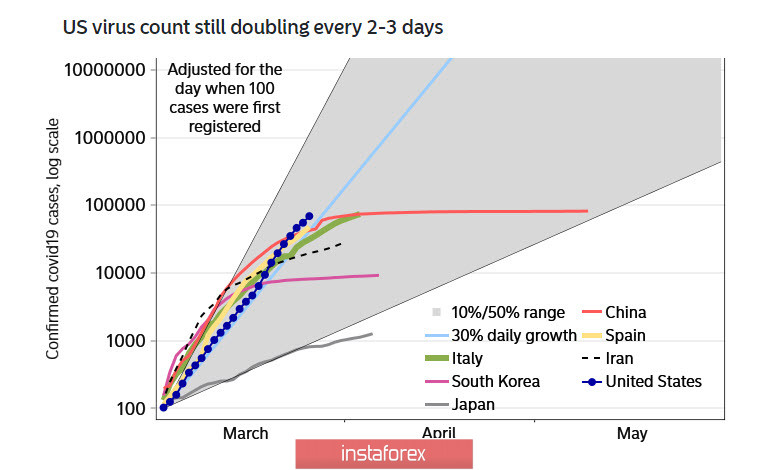

Прогноз по темпам распространения коронавируса в США неутешителен – количество зараженных удваивается каждые 2-3 дня, в то время как в Италии удвоение происходит за 8 дней. По всей видимости, инвесторы считают, что США погружается в глубокую депрессию, выход из которой для американской экономики окажется сложнее, чем для Европы.

Отчет CFTC, опубликованный в пятницу, этот вывод подтверждает – по всем без исключения сырьевым валютам, а также по нефти, наблюдается рост коротких позиций, что указывает на усиление давления на них. В то же время наблюдается рост спроса на золото, евро и особенно доллар, которые и окажутся фаворитами на ближайшую неделю.

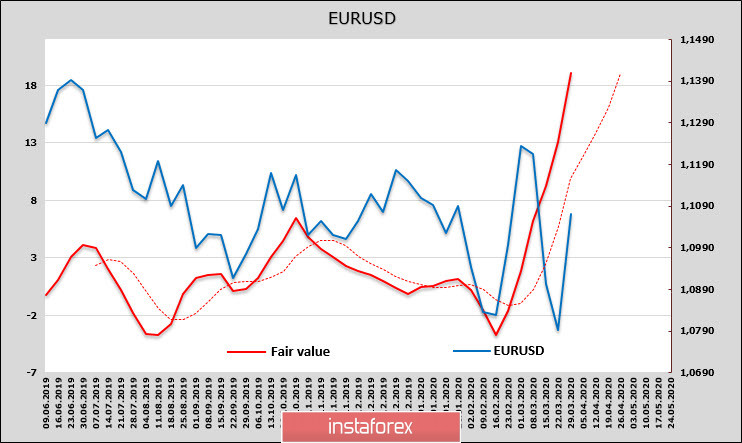

EURUSD

Деловая активность в еврозоне в марте в секторе услуг рухнула в марте с 52.6п до 28.4п, что означает резкое снижение потребительской активности, угрозу дефляции и проблемы с бюджетом для большинства стран еврозоны.

В то же время отчет CFTC показал, что спекулянты продолжают ставить на евро. Совокупная длинная позиция увеличилась на 3.8 млрд, и даже сильный откат от минимума 1.0633 не привел к снижению восходящего импульса. Расчетная справедливая цена евро уверенно растет и находится на уровне 1.14.

EURUSD, вероятнее всего, возобновит рост, ближайшее сопротивление 1.1160/65, цель 1.1290/95. Любым откатом вниз логично пользоваться для новых покупок.

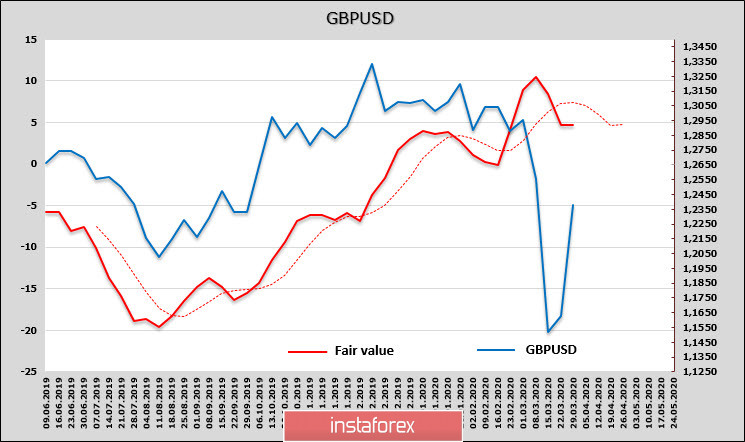

GBPUSD

Фунт, как и евро, совершил впечатляющий коррекционный рост, однако его перспективы заметно хуже. Расчетная справедливая цена выше 1.29, что дает некоторые основания на продолжение роста, однако динамика ухудшается.

Возможно, что локальный максимум 1.2488 не будет преодолен. Отчет CFTC дает основания считать, что нисходящая динамика возобновится, GBPUSD может вернуться в зону поддержки 1.2120/40.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română