Масштабы вчерашних потерь единой европейской валюты и фунта, мягко говоря, впечатляют. Особенно фунта. Само же снижение как единой европейской валюты, так и фунта обусловлено простым фактом восстановления американских фондовых индексов, которые до этого очень сильно просели, особенно на фоне паники на рынке нефти. Кроме этого, рост доллара усиливался элементарной его перепроданностью, вызванной во многом необоснованным его ослаблением за предыдущие дни. Коррекция и восстановление рынков были неизбежны, но все же впечатляет скорость и масштаб отскока. Правда, тут не обошлось без коронавируса, которым уже даже детей пугать начинают. Можно сказать, что именно коронавирус вчера и похоронил фунт. Ведь сообщения о том, что в числе заразившихся оказалась заместитель министра здравоохранения Великобритании явно способствуют мысли о том, что деньги стоит припрятать подальше от Туманного Альбиона. Честно говоря, сообщения из Италии, которую уже чуть ли не всю готовы ставить на карантин, тоже не внушают радости.

При этом нужно признать, что европейская статистика носила скорее оптимистичный характер, и при прочих равных могла бы скорее способствовать даже укреплению единой европейской валюты. Но общий фон на рынке явно этому не благоволил. Самой главной новостью можно считать последнюю оценку ВВП зоны евро за четвертый квартал, показавшую замедление темпов экономического роста с 1,2% до 1,0%. Хорошим в этой новости является то, что две предыдущее оценки говорили о замедлении до 0,9%. Так что хоть и приходится говорить о замедлении экономического роста, все же не таком, как предполагалось еще пару дней назад. Кроме этого, темпы спада промышленного производства во Франции замедлились с -3,0% до -2,8%. В Италии же вообще темпы спада промышленного производства замедлились с -4,4% до -0,1%, но всеобщему ликованию помешало объявление карантина на территории всей страны. Примечательно еще и то, что в Испании доходность 3-месячных государственных векселей выросла с -0,503% до -0,462%. Да, речь все еще идет об отрицательной доходности, но в течение долгого времени динамика была сугубо противоположной, и доходность лишь снижалась. Так что позитивные симптомы начинают проглядываться. По крайней мере надежда еще не умерла.

Темпы роста ВВП (Европа):

Вместе с тем доходность 10-летних облигаций правительства Великобритании снизилась с 0,512% до 0,307%. Что скорее является отражением тех негативных факторов, о которых речь шла в самом начале.

Другое дело, что аналогичная динамика прослеживается и у американских долговых бумаг. В частности, доходность 3-летних облигаций Соединенных Штатов обвалилась с 1,394% до 0,563%. В данном случае это является сочетанием сразу двух факторов. Во-первых, рынки ждут о Федеральной Резервной Системы еще одного снижения ставки рефинансирования. Во-вторых, на фоне происходящего в Европе и Азии капиталы активно перетекают в Соединенные Штаты, и часть этих средств оказывается на долговом рынке, повышая спрос на государственные бумаги. Только это объясняет столь стремительное снижение доходности государственных долговых обязательств.

Масштаб же вчерашнего укрепления доллара привел к обратной ситуации, и доллар теперь не перепродан, а перекуплен, и мы теперь наблюдаем неуверенные попытки обратного отскока. И у единой европейской валюты это происходит на фоне неизменности темпов роста розничных продаж в Испании, что является скорее негативной новостью, так как прогнозировали ускорение темпов роста с 1,7% до 2,0%. В Италии же ждут замедления темпов спада цен производителей с -2,1% до -1,8%. Данные не такие уж и значимые, так что они не смогут оказать серьезного воздействия на рынок. В отличие от непрекращающихся новостей по поводу коронавируса. Но единая европейская валюта гораздо больше ждет сегодняшних данных по инфляции в Соединенных Штатах.

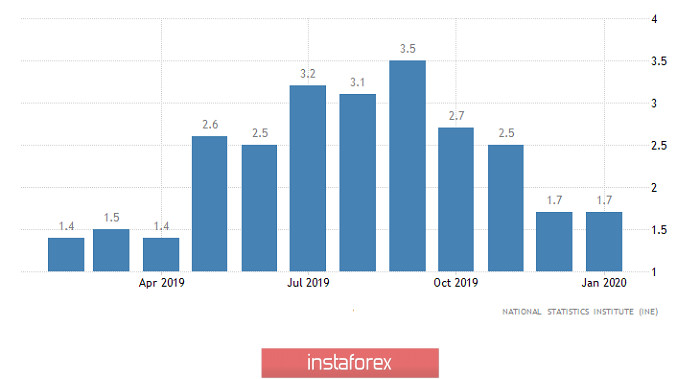

Розничные продажи (Испания):

А вот в Великобритании сегодня публикуется немалое количество довольно значимых макроэкономических данных. Так, итоговые данные по ВВП за четвертый квартал должны показать замедление темпов экономического роста с 1,2% до 0,8%, что указывает на все более возрастающие риски скатывания в рецессию. Темпы спада промышленного производства могут ускориться с -1,8% до -2,7%, что еще больше подтверждает подобные опасения. Ну и в порядок должны прийти дела с торговым балансом, который в течение двух месяцев подряд был профицитным, и в декабре он составил 7,7 млрд фунтов. Так вот, по итогам января вновь должен быть привычный дефицит, в размере -3,7 млрд фунтов. И как ни странно, но именно эти данные могут спровоцировать дальнейшее ослабление фунта, который, на удивление, проигнорировал утреннее и экстренное решение Банка Англии снизить ставку рефинансирования с 0,75% до 0,25%. Таким образом, Банк Англии одним махом подошел к нижней планке, обозначенной ранее Эндрю Бэйлом. Напомню, что буквально на прошлой неделе новый глава Банка Англии заявил о том, что снижение ставки неминуемо, но она не опустится ниже отметки 0,1%. Так что данное решение было ожидаемым. Но не в экстренном порядке, а в ходе планового заседания.

Ставка рефинансирования Банка Англии (Великобритания):

Во многом нерешительность рынка еще связана с ожиданием того, что Федеральная Резервная Система не остановится на достигнутом и в ходе предстоящего заседания еще раз снизит свою ставку рефинансирования. Косвенным подтверждением этого станут сегодняшние данные по инфляции, которая должна снизиться с 2,5% до 2,3%. Ведь в условиях информационной паники, а также экстренных мер монетарных властей, замедление инфляции становится однозначным маркером того, что дальше будут делать центральные банки.

Инфляция (Соединенные Штаты):

Рубль же вчера повторял действия доллара по отношению к единой европейской валюте и фунту. С той лишь разницей, что он рос по отношению к этому самому доллару. Правда, ему так и не удалось опуститься ниже отметки 71 рубль за доллар. И сегодня, вопреки воплям всевозможных оракулов, он не то что не валится, но даже и не предпринимает попытку к снижению. Скорее наоборот, утро началось с очередного штурма нижней границы коридора 71-72 рублей за доллар. Смешно, но происходит это все на фоне продолжающегося, пусть и вяло, снижения цен на нефть. Это обусловлено во многом тем, что после решения России выйти из соглашения по ограничению объемов добычи нефти рубль подешевел уж слишком лихо. А перепроданность неизбежно исправляется корректировкой на рынке. Что мы сейчас и наблюдаем. Рубль подкрепляют еще и странные заявления Банка России о том, что паника на валютном рынке может вынудить его повысить ключевую ставку. Странным это заявление является по той причине, что Банк России продолжает ставить ориентиром по инфляции отметку в 4,0%. А инфляция находится существенно ниже этого уровня. Даже если скачкообразное ослабление рубля будет носить долгосрочный характер, что маловероятно, то на инфляции это не сильно скажется. Но даже если и скажется, то это приведет лишь к движению инфляции в сторону обозначенного целевого уровня. Но весь фокус в том, что даже когда инфляция находилась вблизи этого уровня, Банк России продолжал проводить постепенное смягчение параметров монетарной политики. Однако если принять во внимание тот факт, что на рынке сейчас доминируют спекулянты, то все встает на свои места, так как многие из них торгуют на заемные средства, и повышение процентных ставок оборачивается для них неожиданными убытками. Именно так Банк России отсек множество спекулянтов в конце 2014 года, после чего началась постепенная стабилизация курса рубля. Иными словами, Банк России осуществил классическую вербальную интервенцию, отбивая желание спекулянтов и дальше гнать не видя границ.

Ожидание слабых данных по инфляции в Соединенных Штатах будет способствовать небольшому отскоку, так что единая европейская валюта может подрасти до 1,1400.

На фунт будут давить слабые макроэкономические данные, а также внезапное решение Банка Англии по снижению ставки рефинансирования. Однако данные по инфляции в Соединенных Штатах будут их компенсировать. Таким образом, фунт будет гулять в диапазоне от 1,2900 до 1,3000. Тяготея к отметке 1,2950.

Рубль будет и дальше предпринимать попытки восстановить свои позиции. Так что доллар будет регулярно спускаться ниже отметки 71 рубль. Но вряд ли сегодня он снизится ниже отметки 70,75 рубля за доллар.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română