В 2020 трейдеров, работающих с EUR/USD, бросает то в жар, то в холод. Пара падает к минимальным отметкам с весны 2017, а затем отыгрывает большую часть потерь в течение нескольких дней. Любопытно, что в обоих случаях не обошлось без разочарования. Обвал евро в первые полтора месяца был связан с утраченными иллюзиями по поводу его роста к $1,16 к концу года. Взлет единой европейской валюты на исходе февраля – с массовым закрытием позиций по рискованным активам.

Вернемся в начало 2020. Инвесторы готовятся к подписанию США и Китаем торгового соглашения в рамках фазы №1 и всерьез рассчитывают на то, что прекращение огня будет способствовать восстановлению европейской и мировой экономик. Если добавить к этому потенциальное замедление американского ВВП из-за проблем Boeing, то сужение дивергенции в экономическом росте Штатов и еврозоны – веский аргумент в пользу покупок EUR/USD. Естественно, на этом инвестиционные идеи не заканчиваются. Ускорение глобального ВВП, низкие ставки по займам и волатильность создают режим Златовласки для денежных единиц развивающихся стран. Идеальные условия для carry trade. Игроки на разнице начинают искать лучшие валюты фондирования. И находят их в Японии и Германии, где ставки по долгам отрицательны.

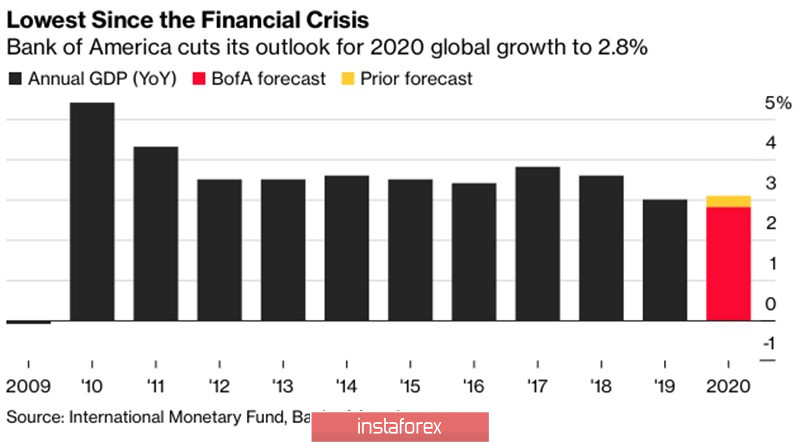

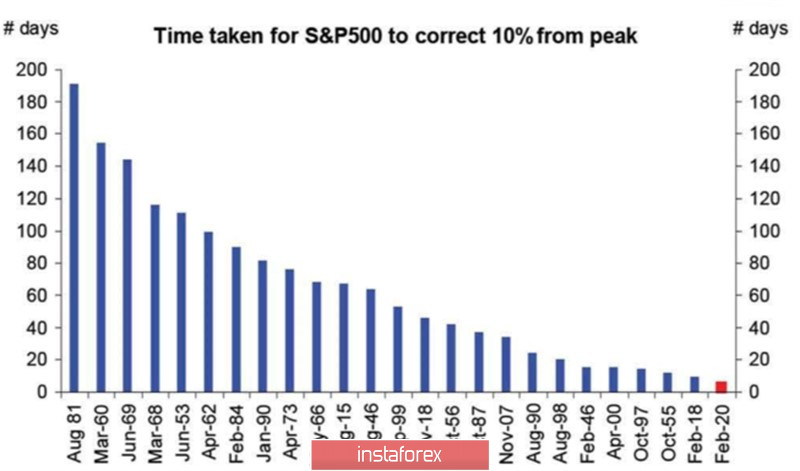

До того момента как S&P 500 переписывал исторические максимумы, все шло хорошо, однако самая быстрая 10% коррекция фондового индекса за всю историю заставила carry-трейдеров продавать мексиканский песо, российский рубль, индийскую рупию и другие денежные единицы EM и возвращаться к евро и иене. Игра на разнице перестала работать, тем более что BofA Merrill напугал инвесторов снижением прогнозов глобального ВВП до самого низкого уровня со времен мирового финансового кризиса.

Динамика глобального ВВП

10%-е коррекции американского рынка акций

Основными факторами спике EUR/USD в январе и первой половине февраля стали дивергенция в экономическом росте США и еврозоны, приток иностранного капитала на американских рынок акций, более высокая доходность трежерис по сравнению с зарубежными аналогами, использование евро в качестве валюты фондирования. На исходе зимы из-за коррекции S&P 500 все перевернулось с ног на голову.

Сообщение системы здравоохранения США о передаче коронавируса от человека к человеку в Штатах, контроль над тысячами потенциально зараженных в Калифорнии заставляют сомневаться, что американская экономика сохранит устойчивость к эпидемии. Рынок акций США сталкивается с серьезным оттоком капитала, валюты фондирования, в том числе благодаря росту волатильности евро до годовых пиков в фаворе, а высокие ставки американского рынка долга играют... против доллара. Инвесторы считают, что у ФРС больше возможностей снизить ставку на 75 б.п, чем у ЕЦБ – на 10 б.п.

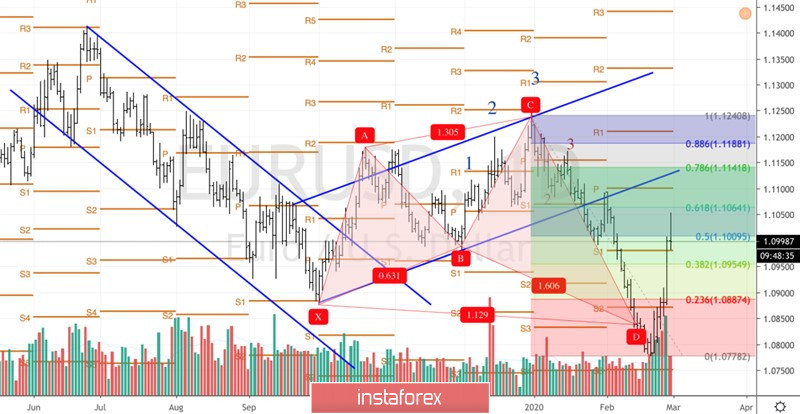

Технически на дневном графике EUR/USD имеет место трансформация паттерна «Акула» в 5-0. Если «медведям» удастся удержать котировки пары ниже 1,1 (50% волны CD модели «Акула») и взять штурмом поддержку на 1,098, риски падения евро к 1,095 и 1,0885 возрастут. Напротив, если контроль за 1,1 вернут «быки», дорога на север к 1,1065 и 1,114 будет открыта.

EUR/USD, дневной график

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română