Еще на прошлой неделе было отлично видно, что валютный рынок сильно коррелирует с долговым рынком. И это неудивительно. Можно что угодно говорить про отдельные публикуемые макроэкономические показатели, но в целом американская экономика ускоряется, а европейская скатывается в рецессию. Понятное дело, что это пугает инвесторов, и они стараются вывести деньги из Европы и перевести их в Соединенные Штаты. Во многом именно это и является сейчас главной движущей силой на валютном рынке. Ну а дальше все еще интереснее, так как отток капитала из Европы приводит к снижению спроса на долговые бумаги европейских стран. По другую же сторону Атлантики возникает трудность с размещением вновь прибывшего капитала, и традиционно немалая часть средств идет на покупку государственных долговых бумаг. Следовательно, если спрос на них серьезно растет, то и доходность по ним должна идти вниз. И это начнет со временем отпугивать инвесторов. В свою очередь, отток капитала из Европы приводит к снижению спроса уже на европейские долговые бумаги, а значит, рано или поздно их доходность начнет расти. И по всей видимости, именно это мы сейчас и наблюдаем.

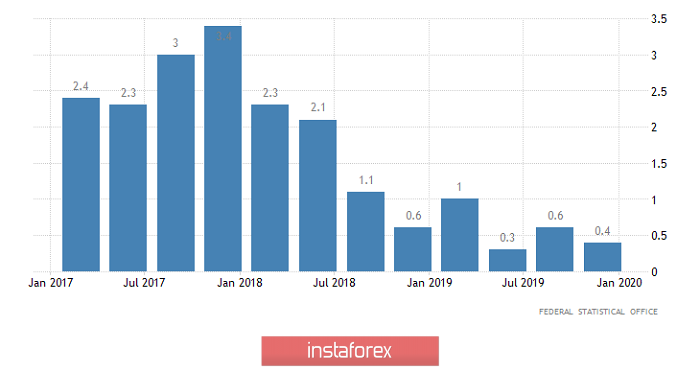

Но сначала стоит обратить внимание на окончательные данные по ВВП Германии за четвертый квартал, которые в очередной раз рынок просто проигнорировал. Хотя они показали, что темпы экономического роста в крупнейшей экономике Европы замедлились с 0,6% до 0,4%. То есть, до рецессии рукой подать. Ну а если уж в Германии начнется рецессия, то и во всей остальной Европе тоже. Так что тренд на ослабление единой европейской валюты никуда не денется. Он может лишь на время смениться ложным укреплением. Кстати, рынок проигнорировал еще данные по ценам производителей в Испании, темпы спада которых замедлились с -1,8% до -0,8%. Но кому какое дело до Испании, когда Германия находится на грани рецессии?

Темпы роста ВВП (Германия):

Так вот, возвращаясь к долговому рынку, обратим внимание на то, что в преддверии размещения 10-летних британских облигаций доллар начал активно терять свои позиции. Итогом размещения стал рост доходности 10-летних облигаций с 0,500% до 0,512%. Так что рост фунта во многом был обусловлен именно ожиданием роста доходности и повышенным спросом. Правда, это же привело к локальному ослаблению доллара, вследствие чего смогла вырасти и единая европейская валюта.

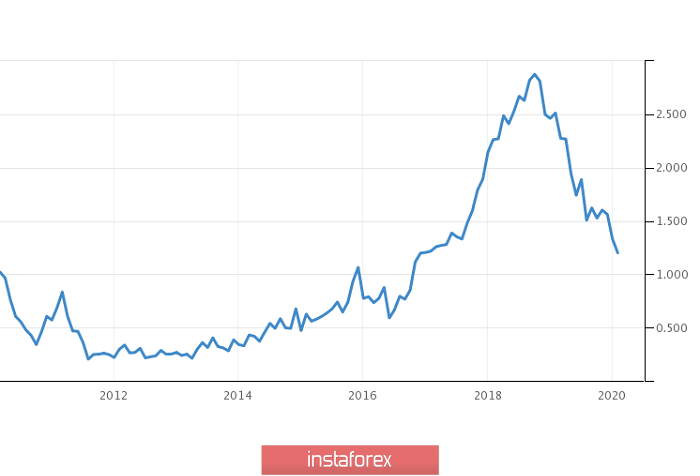

Затем доллар предпринял попытку укрепиться на фоне данных S&P/CaseShiller по ценам на жилье, темпы роста которых ускорились с 2,5% до 2,9%. Что оказалось несколько лучше прогнозов 2,7%. Тем более что это проинфляционный фактор, и динамика цен на жилье неизбежно внесет свой вклад в инфляцию, которая может еще подрасти. Тем не менее радость доллара была недолгой, так как вскоре он вновь стал терять свои позиции. Прекратилось это незадолго до размещения уже американских долговых бумаг. Так вот, доходность 52-недельных векселей снизилась с 1,49% до 1,27%. Еще хуже обстоят дела с 2-летними облигациями, чья доходность снизилась с 1,440% до 1,188%. Столь заметное снижение доходности указывает на существенный рост спроса. Но самое главное, что подобная ситуация уже не устраивает ряд инвесторов, которые начинают переводить средства в Европу.

Доходность 2-летних облигаций (Соединенные Штаты):

До начала американской сессии никаких макроэкономических данных не публикуется, зато будет проходить размещение долговых бумаг в Германии и Италии. Если доходность по ним пойдет вверх, то это лишь подтвердит факт разворота в движении капиталов. Однако не стоит думать, что это устойчивая тенденция. Экономическая ситуация в Европе заметно хуже, нежели в Америке. Так что это лишь временное явление.

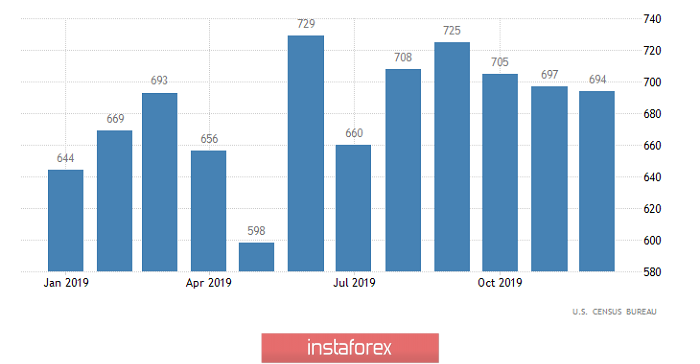

А вот с началом американской торговой сессии доллар вновь может начать укрепляться, так как данные по продажам новых домов должны увеличиться на 1,9%. То есть в Соединенных Штатах наблюдается сочетание роста цен на жилье и увеличение продаж жилья. Естественно, что подобный расклад будет привлекать инвесторов. Так что в среднесрочной перспективе доллару вообще ничего не угрожает. Однако, учитывая складывающуюся краткосрочную ситуацию с доходностью государственных долговых бумаг, чуть позже мы увидим вновь ослабление доллара. Дело в том, что вечером состоится размещение 5-летних государственных облигаций, доходность по которым, скорее всего, пойдет вниз. Причем заметно.

Продажи новых домов (Соединенные Штаты):

У единой европейской валюты сегодня есть неплохой шанс подняться до отметки 1,0900. Возможно, на некоторое время она поднимется и выше, но вот закрепиться там точно не сможет.

Почти наверняка фунт предпримет очередную попытку подняться выше отметки 1,3000. Скорее всего, он даже достигнет отметки 1,3025. Но, как и в ситуации с единой европейской валютой, закрепиться на этих уровнях у него точно не получится.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română