Новый день – новые максимумы. Доллар США ежедневно обновляет многомесячные, а порой и многолетние ценовые максимумы почти во всех парах. Индекс доллара также подобрался к границам 100-й фигуры, отражая спрос на американскую валюту по всему рынку. В последний раз показатель был на таких высотах весной 2017 года. Пара евро-доллар, в свою очередь, на таких низких ценовых уровнях также была почти три года назад. Общее усиление гринбека тогда совпало с существенным ослаблением евро – на фоне французских политических событий.

Напомню, что тогда во Франции проходили президентские выборы. Фаворитом предвыборной гонки являлся проевропейский политик, бывший министр экономики Эммануэль Макрон. Это была наиболее оптимальная кандидатура с точки зрения рынка. Все остальные претенденты занимали или слишком левую, или слишком правую политическую позицию. Основной страх внушала Марин Ле Пен, которая обещала вывести страну из ЕС и из еврозоны. Вокруг её необычно высокого рейтинга и желании занять кабинет №1 во Франции и развернулись основные страсти.

В итоге на выборах победил Макрон, после чего европейская валюта постепенно стала восстанавливать свои позиции – если в марте пара eur/usd находилась в области пятой фигуры, то год пара закончила в районе отметки 1,20. Естественно, такой ценовой динамике способствовали и другие фундаментальные факторы, но всё же результат французских выборов выступил в роли «спускового крючка» для разворота тренда.

И вот, спустя почти три года, пара вернулась на прежние позиции. Южный импульс явно угас, но медведи eur/usd продолжают бороться на седьмую фигуру, отвоёвывая у быков пункт за пунктом. Пара почти безоткатно пикировала вниз на протяжении трёх недель, и замедление темпов снижения вызывает беспокойство у продавцов – ведь никто из них не хочет поймать «ценовое дно». С другой стороны, европейская валюта не имеет веских оснований для своего восстановления – поэтому, когда доллар по той или иной причине перестаёт повсеместно расти, быки eur/usd не «подхватывают знамя», чтобы развить более-менее значимый коррекционный рост. Покупателям пары остаётся лишь надеяться на масштабное ослабление американской валюты по всему рынку – лишь в этом случае пара сможет вернуться хотя бы в область девятой фигуры.

Если в 2017 году основным источником неопределённости были французские выборы (на фоне непростых переговоров по Брекзиту), то в 2020 году свои условия трейдерам диктует коронавирус. Панические настроения обусловлены уже не столько самим фактом распространения нового вируса, сколько возможными последствиями для мировой экономики. Очевидно, что Китай пострадает больше всех – следующие несколько месяцев станут весьма болезненными для экономики КНР. По некоторым оценкам, потери второй экономики мира в первом квартале текущего года составят более чем 143 миллиарда долларов, что сопоставимо с 1% от ВВП страны.

Подобные перспективы глушат любой интерес к риску, тогда как антирисковые инструменты продолжают пользоваться популярностью – например, золото подорожало до 7-летних максимумов. Пожалуй, впервые за очень продолжительное время сложившейся ситуацией не может воспользоваться иена. В начале паники по поводу распространения коронавируса японская валюта в паре с долларом подорожала почти на 300 пунктов. Но сейчас иена активно теряет свои очки, даже невзирая на рост антирисковых настроений. После релиза крайне разочаровывающих данных по росту японской экономики в четвёртом квартале и неутешительных прогнозов относительно перспектив первого квартала 2020 года, от иены стали избавляться, вкладываясь при этом в золото или доллар. Риск технической рецессии и высокая вероятность смягчения параметров монетарной политики Банком Японии позволили быкам usd/jpy развить ралли – буквально за 2 дня пара подскочила на 250 пунктов.

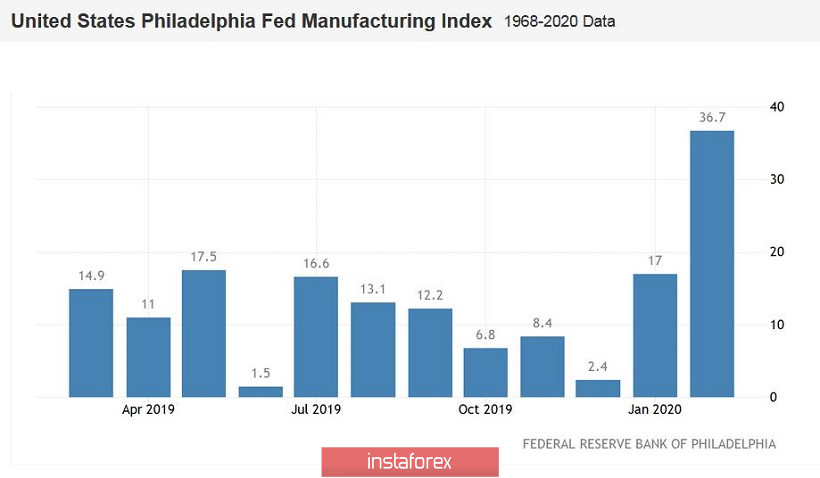

Другими словами, иена на данный момент утратила статус защитного инструмента. «Освободившуюся нишу» занял доллар США, который и ранее использовался инвесторами в качестве островка безопасности. Переток капитала в американскую валюту позволил медведям eur/usd доминировать по паре без каких-либо дополнительных поводов со стороны фундаментальной картины. Хотя американская макроэкономическая статистика в последнее время оказывает дополнительную поддержку гринбеку. В частности, индекс цен производителей в годовом выражении вырос к многомесячным максимумам, а производственный индекс Empire Manufacturing продемонстрировал самый сильный рост с мая прошлого года. Приятно удивил и показатель производственной активности ФРБ Филадельфии – вместо прогнозируемого снижения до 10 пунктов он подскочил до 36 (максимум с февраля 2017 года).

Таким образом, пара евро-доллар сохраняет потенциал для дальнейшей нисходящей динамики, хотя в рамках седьмой фигуры медведям явно не комфортно – каждый пункт им даётся с трудом, тогда как снижение в область 1,0770-1,0780 уже привлекает к себе покупателей. Но если на рынке возникнет очередной всплеск антирисковых настроений, пара вполне способна закрепиться в середине 7-й фигуры – временный «отпуск» иены позволяет доллару расправить крылья.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română