Вчерашнее развитие событий наглядно продемонстрировало, что у фунта нет сил для того, чтобы самостоятельно изменить тренд на укрепление доллара. В целом неплохие данные по рынку труда, конечно, позволили фунту несколько улучшить свои позиции. Но лишь на время, и уже с открытия американской сессии он вернулся туда, с чего и начинал. И сегодня он может повторить вчерашний сценарий.

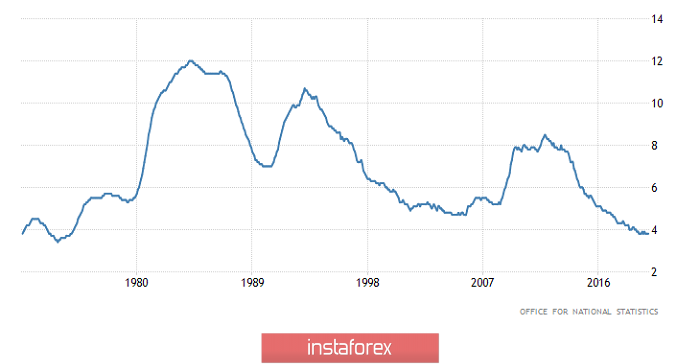

Первое, что бросается в глаза, так это уровень безработицы, который остался неизменным, а значит продолжает находиться на самой низкой с первой половины 70 годов отметке 3,8%. При этом находится он на этом уровне уже четыре месяца подряд. Правда, темпы роста средней заработной платы, да еще с учетом сверхурочных, замедлились с 3,2% до 2,9%, что существенно хуже даже самых пессимистичных прогнозов 3,0%. А это означает, что потребительская активность неизбежно будет снижаться. Другое дело, что негатив по зарплатам с лихвой компенсировался заявками на пособия по безработице, коих оказалось всего 5,5 тыс. вместо 15,0 тыс. Более того, предыдущие данные пересмотрели в лучшую сторону, с 14,9 тыс. до 2,6 тыс. Да и занятость выросла не на 120 тыс., а на 180 тыс. То есть, замедление темпов роста заработных плат перекрывается неплохим ростом занятости. Иными словами, зарплаты, может, и не растут, зато занятых становится все больше. Так что совокупный спрос должен лишь вырасти.

Уровень безработицы (Великобритания):

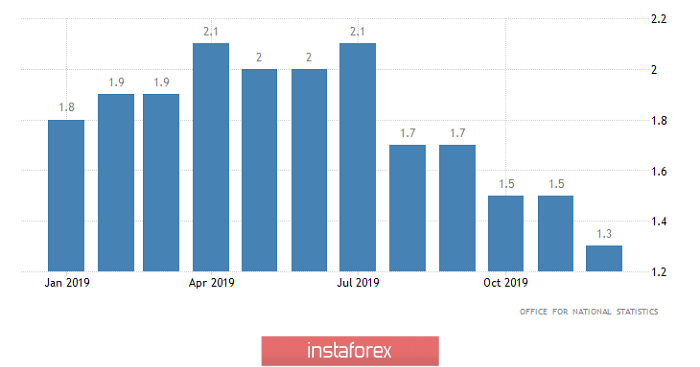

Но этого хватило только на то, чтобы фунт лишь на время смог укрепить свои позиции. Уже с открытия американской сессии все вернулось на круги своя. И по всей видимости, сегодня нас ждет повторение вчерашнего сценария. Запустит процесс роста фунта инфляция в Великобритании, которая должна вырасти с 1,3% до 1,4%. В некоторой степени это станет подтверждением того, что рост занятости полностью компенсирует замедление роста зарплат, и совокупному спросу ничто не угрожает.

Инфляция (Великобритания):

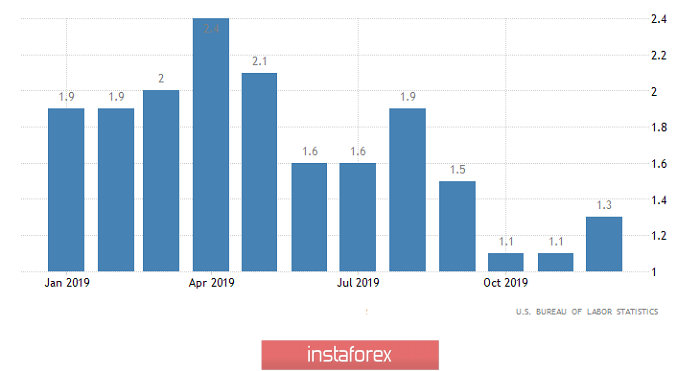

Но с самого открытия американской сессии фунт будет вынужден вернуться назад. На этот раз по вполне себе объективной причине в виде ускорения темпов роста цен производителей в Соединенных Штатах с 1,3% до 1,7%. Ведь это означает, что инфляции, находящейся выше целевого уровня в 2,0%, ничто не угрожает, а значит у Федеральной Резервной Системы скорее есть повод задуматься о повышении ставки рефинансирования. Что может найти свое отражение в содержании протокола заседания Федеральной комиссии по операциям на открытом рынке. Текст которого как раз сегодня и публикуется.

Цены производителей (Соединенные Штаты):

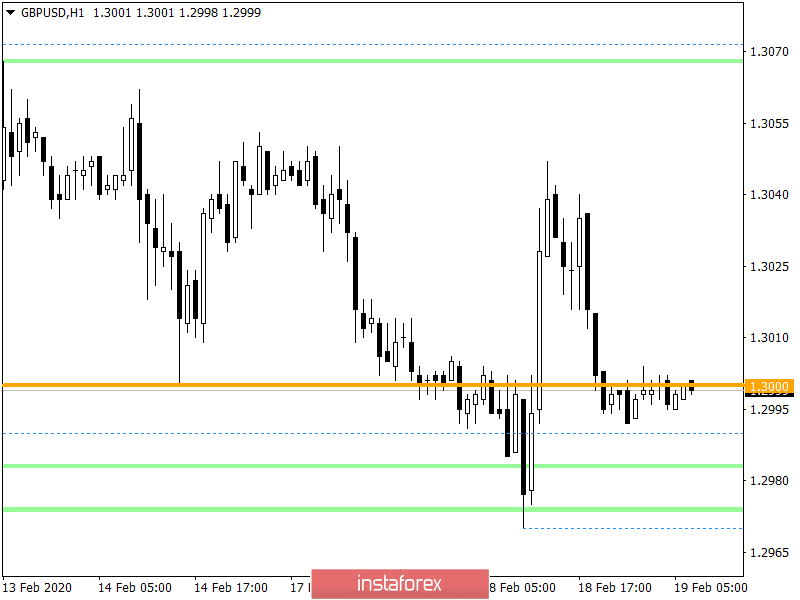

В плане технического анализа была замечена попытка отработки психологического уровня 1,3000 как в нисходящем, так и в восходящем направлении, но в итоге котировка продолжила умиротворенное колебание вдоль контрольного уровня. Фактически мы уже 2,5 дня концентрируемся в пределах значения 1,3000, не имея при этом кардинальных изменений.

Рассматривая торговый график в общем плане, мы видим сохраняющееся колебание в пределах вершины среднесрочной восходящей тенденции, где тактовая составляющая уже в процессе смены настроя.

Вероятно предположить, что котировка продолжит концентрироваться в рамках 1,2980/1,3050, где текущая консолидация 1,2992/1,3005 может сыграть роль локального ускорения. Тактика работы рассматривается в плане первичного хода в сторону 1,2950, в момент пробоя консолидации, с последующим возвращением цены в район 1,2980/1,3000.

C точки зрения комплексного индикаторного анализа мы видим стабильный нисходящий интерес, который в едином порыве возникает при концентрации цены в пределах психологической отметки 1,3000. В случае продолжение амплитудного колебания, показатели индикаторов на меньших периодах будут нестабильны.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română