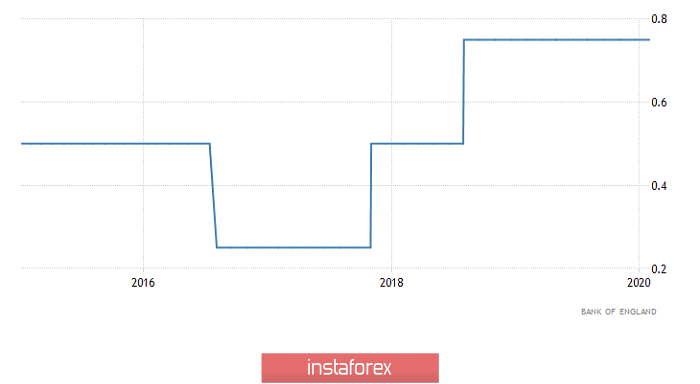

Марк Карни решил не устраивать траура по случаю своего ухода с поста главы Банка Англии и вместо это организовал праздничный салют в виде стремительного взлета фунта. Для этого было достаточно лишь сохранить ставку рефинансирования на уровне 0,75%. Радости инвесторов не было предела.

Но как же старательно ряд средств массовой агитации и дезинформации нагнетал обстановку. Было столько рассуждений на тему того, что именно сейчас Банк Англии и снизит ставку рефинансирования. Ну если и не снизит, то как минимум трое из девяти членов правления проголосуют за такой шаг. Да что там трое. Давай больше. Вообще четверо. Но в итоге не только ставку рефинансирования оставили нетронутой, но еще, как и в прошлый раз, нашлось лишь двое смельчаков, высказавшихся за смягчение монетарной политики. Именно это нагнетание и стало причиной взлета фунта, так как самые страшные ночные кошмары не подтвердились. Однако по сути дела ничего не изменилось, и Банк Англии все равно будет снижать ставку рефинансирования. Но произойдет это лишь летом. Отдельное восхищение вызывает содержание комментария по кредитно-денежной политике Банка Англии, которое просто сочится нескончаемым оптимизмом. Тут вам и Борис Джонсон, избрание которого повысило доверие к перспективам британской экономике, и уверенность в том, что Лондон с Брюсселем вот-вот подпишут соглашение о свободной торговле. Короче, сплошное кормление розовых единорогов радугой. Вместе с тем проблемы, связанные с Brexit'ом, никуда не деваются. Так что рост фунта скорее является просто элементарным эмоциональным всплеском. Так сказать, публике нужно было хоть чему-то порадоваться.

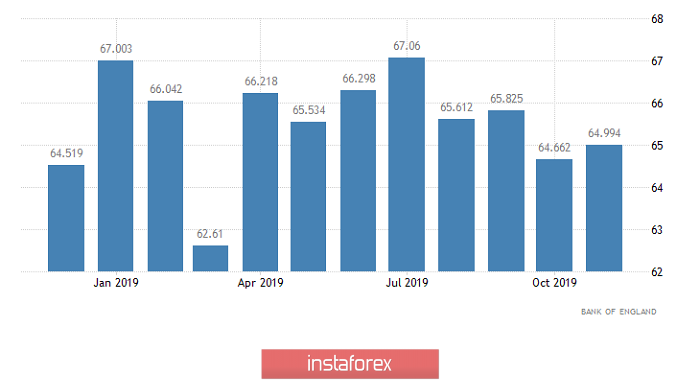

Ставка рефинансирования (Великобритания):

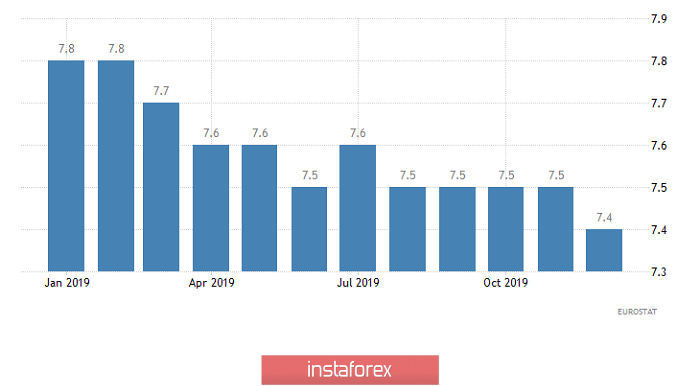

Понятное дело, что итоги заседания правления Банка Англии так сильно приковали внимание всех причастных и непричастных тоже, что никто толком и не обратил внимание на снижение уровня безработицы по другую сторону Ла-Манша. Да, все верно, уровень безработицы в Европе снизился с 7,5% до 7,4%, что, конечно, не может не радовать, так как говорит о продолжающемся улучшении ситуации на рынке труда зоны евро. Это, кстати, еще говорит о том, что вероятность дальнейшего снижения ставки рефинансирования Европейского Центрального Банка несколько снижается.

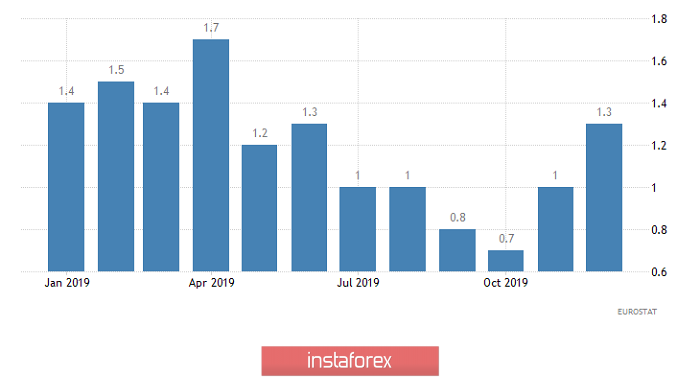

Уровень безработицы (Европа):

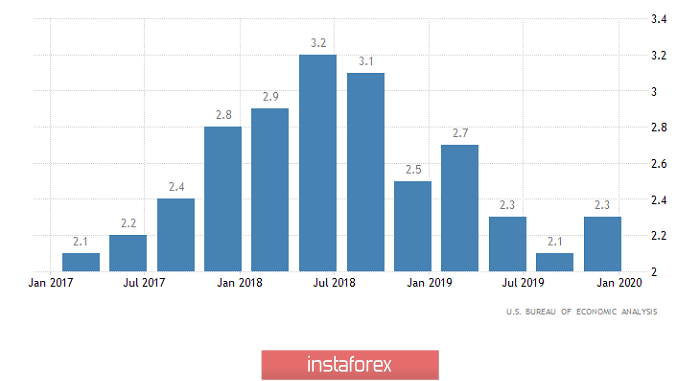

Вместе с тем отсутствие реакции на снижение уровня безработицы в Европе вполне себе оправдано. Правда, подтверждение верности такого поведения поступило лишь спустя несколько часов. Дело в том, что американскую статистику и вовсе можно назвать восхитительной. Самое главное, что первая оценка ВВП Соединенных Штатов за четвертый квартал показала ускорение темпов экономического роста с 2,1% до 2,3%. И это вполне себе отличный результат. Осталось лишь, чтобы его подтвердили последующие оценки, а также итоговые данные. Кроме этого, общее число заявок на пособия по безработице сократилось на 51 тыс. А должно было уменьшиться на 1 тыс. Но тут, как всегда, в дело вмешался пересмотр предыдущих данных. Правда, в худшую сторону. Так, число первичных заявок пересмотрели с 211 тыс. до 223 тыс. Число же повторных заявок было увеличено с 1 731 тыс. до 1 747 тыс. То есть их увеличили на 28 тыс. Но в любом случае итоговое снижение оказалось столь внушительным, что с лихвой компенсирует все эти неприятности.

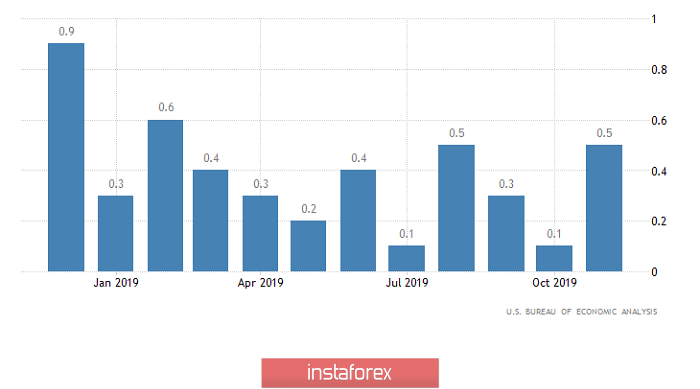

Темпы роста ВВП (Соединенные Штаты):

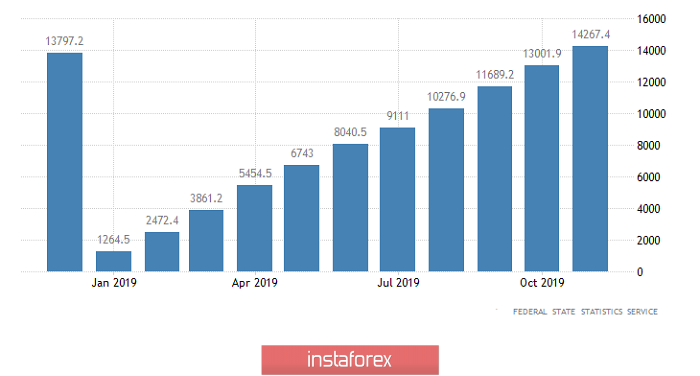

Рубль же вчера продолжил терять свои позиции, что давно уже ожидалось, так как он был серьезно перекуплен. И этому процессу ничто не может помешать, так как рубль довольно вяло реагирует на российскую макроэкономическую статистику. Точнее говоря, эта реакция сильно растягивается во времени. Тем не менее вчера выходили данные по корпоративной прибыли, которая к ноябрю выросла до 14,3 трлн. рублей. Это, кстати, больше даже, чем за весь 2018 год. Так что, по идее, есть чему радоваться. Ведь по итогам ноября 2018 года накопленная корпоративная прибыль составляла 13,1 трлн рублей. С учетом инфляции в 3,5%, а именно такой она и была в ноябре, все в том же ноябре 2019 года, эта сумма равняется 13,5 трлн рублей. Так что реальный прирост корпоративной прибыли составляет 5,9%. Повторяю, это уже за вычетом инфляции. Так что кризис, конечно, кризисом, но вот крупнейшие российские компании его явно не замечают, так как о таком приросте реальной прибыли европейские и американские компании могут только мечтать.

Корпоративная прибыль (Россия):

Понятное дело, что главным событием сегодняшнего дня станет публикация предварительных данных по инфляции в Европе. Но до этого стоит обратить внимание на данные по кредитованию в Великобритании. Так, чистый объем потребительского кредитования может снизиться с 4,5 млрд фунтов до 4,4 млрд фунтов. Объем же ипотечного кредитования должен снизиться с 4,1 млрд фунтов до 3,8 млрд фунтов. Однако обязанность по скрашиванию столь унылой картины возложена на ипотечные кредиты, так как число одобрений по ним должно возрасти с 65,0 тыс. до 66,8 тыс. А значит, как минимум объем ипотечного кредитования будет расти. Так что, по прогнозам, данные по кредитованию будут носить нейтральный характер, с обещанием улучшения в будущем.

Число одобренных ипотечных кредитов (Великобритания):

Вот теперь можно поговорить и об инфляции в Европе, тем более что ожидается ее рост с 1,3% до 1,4%. В сочетании со снижением уровня безработицы это окончательно снимет все вопросы относительно возможности снижения процентных ставок Европейского Центрального Банка. Его не будет. Более того, сохраняющаяся тенденция к росту инфляции внушает надежду, что уже к концу текущего года всерьез заговорят о возможности перехода к планомерному ужесточению монетарной политики. Так что если эти прогнозы подтвердятся, то единая европейская валюта, конечно, воспрянет духом. Однако не стоит думать, что она повторит вчерашний взлет фунта, так как ее будет сдерживать первая оценка ВВП Европы за четвертый квартал, которая должна показать замедление темпов экономического роста с 1,2% до 1,0%. Понятное дело, что на фоне ускорения американской экономики европейская смотрится крайне слабо. Также не стоит исключать возможности снижения инфляции, или ее стабильности, что в условиях повышенного напряжения участников рынка, давно подготовившихся к рывку, приведет к резкому снижению единой европейской валюты.

Инфляция (Европа):

На американскую статистику смотреть сегодня вообще нет никакого смысла. Разве что только из любви к искусству. Публиковаться будут только данные по личным доходам и расходам, которые никак не влияют на настроения инвесторов. Так, доходы должны возрасти на 0,4%, а расходы на 0,5%. Тем не менее опережающий рост расходов говорит о высоком потенциале роста потребительской активности и розничных продаж. Но рынок будет радоваться этому уже при публикации очередных данных по продажам.

Личные доходы (Соединенные Штаты):

Если все прогнозы подтвердятся, то единая европейская валюта может вырасти до 1,1075. Если же данные по инфляции разочаруют, то она вернется на отметку 1,1000 с возможным снижением до 1,0975.

Фунт продолжает свое восхождение, но уже не с той прытью, как вчера. Позитивные европейские данные могут помочь подрасти ему до 1,3150 - 1,3175. Но в среднесрочной перспективе стоит ждать его постепенного возврата к 1,3025.

Напряжение по рублю, которое нагнеталось в течение очень длительного времени, в общем-то снято. Так что перспектив дальнейшего его ослабления пока не наблюдается. При этом ослабление рубля было довольно стремительным, так что стоит ожидать локальной коррекции, и доллар может снизиться до 62,75 рубля.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română