Отчет по рынку труда США оказался разочаровывающим – было создано 145 тыс. новых рабочих мест, что оказалось ниже прогноза 160 тыс., данные за 2 предыдущих месяца были пересмотрены на 14 тыс. в сторону снижения. Еще слабее выглядят данные по средней заработной плате, рост в декабре на 0.1% при прогнозе 0.3% и снижение годового роста с 3.1% до 2.9% ухудшают ожидания по потребительской инфляции и повышают шансы на еще одно сокращение ставки ФРС в марте 2020 г.

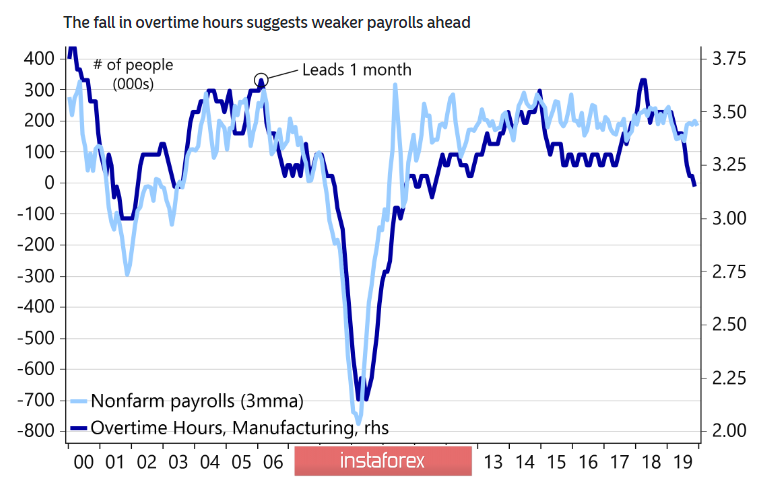

Опережающие индикаторы указывают, что замедление, скорее всего, получит развитие. Падает количество новых вакансий NFIB, заметно снижается количество отработанных сверхурочных часов.

Для ФРС ситуация пока выглядит полностью управляемой, необходимости в резких движениях нет, но некоторые шаги будут предприняты. На текущей неделе будут приняты решения о новых темпах закупки ГКО, а также появится новый график операций на рынке РЕПО.

Возможно, основным драйвером на текущей неделе вновь станут торговые переговоры США и Китая, вероятность подписания документа в среду, 15 января, выглядит высокой. Ввиду того что конкретные условия соглашения не разглашаются, высказываются прямо противоположные мнения о возможной реакции рынка на официальное подписание.

Доллар в начале недели выглядит слабо и, скорее всего, будет снижаться против большинства валют G10.

USDCAD

Отчет по занятости в Канаде в декабре оказался смешанным, но на фоне американских нонфармов он выглядит заметно лучше и по факту носит для канадца бычий характер. Число занятых выросло в декабре больше прогнозов, уровень безработицы снизился с 5.9% до 5.6%, негатив же заключается в снижении средней заработной платы с 4.26% г/г до 3.84% г/г, что, тем не менее, выше, чем в США.

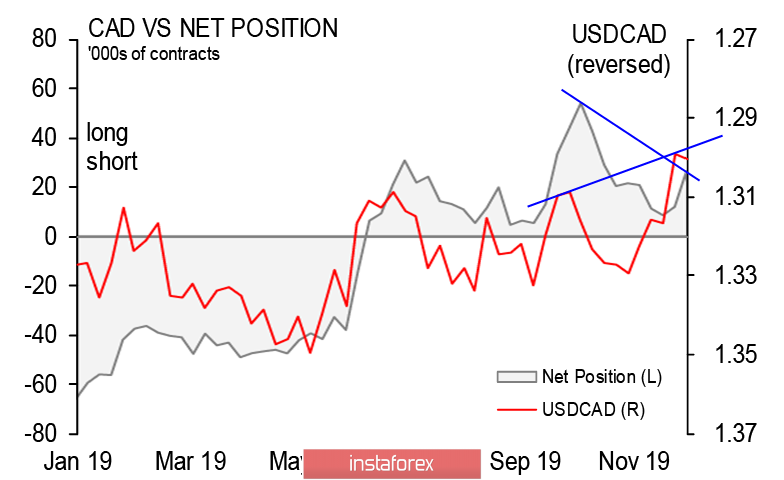

Опубликованный в пятницу отчет CFTC оказался для канадского доллара неожиданно позитивным. Рост геополитической напряжённости не привел к росту покупок доллара, спрос на который, будучи выраженным через позиционирование основных валют, упал более чем вдвое относительно 31 декабря, при этом рост на швейцарский франк, как обычно бывает в таких случаях, отсутствует. Сократился совокупный шорт на иену, вырос спрос на британский фунт, а по канадцу наблюдается значительный рост бычьих позиций.

С учетом довольно сильной корреляции курса USDCAD и чистой спекулятивной позиции нельзя не отметить явно выраженную дивергенцию – совокупная бычья позиция по CAD обновила годичный максимум, а курс USDCAD отстает, поэтому движение к 1.29 и далее к 1.28 становится вполне логичным.

Откат от локального минимума 1.2954 произошел на фоне резкого снижения геополитической напряженности – США и Иран, по всей видимости, воздержатся от шагов, направленных на дальнейшую эскалацию, что привело к резкому снижению котировок нефти.

С учетом «пустого» календаря для CAD на текущей неделе луни вряд ли будет настроен на сильные движения. Сегодня Банк Канады опубликует свое первое исследование ожиданий потребителей, которое будет включать в себя данные по потребительской инфляции, рынку труда и финансовых условиях домохозяйств. Результаты опроса позволят скорректировать ожидания по итогам заседания Банка Канады 22 января.

Глава BoC Стивен Полоз отметил на прошлой неделе, что ЦБ внимательно изучит данные по рынку труда, чтобы понять, является ли замедление роста тенденцией или временным явлением.

USDCAD остается под медвежьим давлением, угроза коррекционного роста к 1.3110/30 невысокая, а вот шансы на обновлением минимума 1.2950 растут. Если отчет по инфляции в США во вторник окажется хуже ожиданий, то движение USDCAD к 1.2830 в ближайшие дни может усилиться.

USDJPY

Дефляционные факторы продолжают оказывать давление на экономику Японии. Индекс потребительского доверия продолжает находиться в районе 8-летних минимумов, уровень заработной платы ниже 9-летней средней, ожидаемого отскока вверх по расходам домохозяйств после введения новой ставки налога на потребление в ноябре не произошло – снижение на 2% против прогноза +2.5% указывает на то, что с инфляцией у Банка Японии проблемы только нарастают.

USDJPY вновь поднялся к границе канала 109.7, и с учетом снижения напряженности можно было бы ожидать продолжения роста, однако слабость доллара слишком явная, чтобы рассчитывать на уверенный рост. В случае пробоя сопротивления рост может остановиться у 110.2 или 110.5, шансы на возврат к середине диапазона 109.05/15 выглядят пока чуть предпочтительнее.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română