Глядя на то, что происходит, скучать явно не приходится. Вот вчера только вышли данные по промышленному производству в Соединенных Штатах, как стоимость портретов мертвых президентов пошла вниз. Формально все верно, так как темпы роста промышленного производства замедлились с 0,5% до 0,4%. Однако ждали же замедления до 0,2%. Но милый пушистый зверек всегда подкрадывается незаметно. Просто участники рынка немного обалдели от того, что Федеральная Резервная Система впервые с 2008 года вышла на рынок РЕПО. И не с пустыми руками, так как сразу же раздала бедным трейдерам, кое-как сводящим концы с концами, аж 53,2 млрд долларов. Да еще пообещав вернуться в среду еще с 75,0 млрд долларов. Причина же столь невиданной щедрости кроется в том, что в понедельник ставки РЕПО на межбанковском рынке в Соединенных Штатах подскочили с 2,5% до 10,0%. Такое возможно только в том случае, если на рынке банально нет денег. В данном случае речь идет о краткосрочной ликвидности, которая таинственным образом куда-то подевалась. Титаническими усилиями Федеральная Резервная Система смогла снизить ставки по РЕПО до 4,0%, и понимание того факта, что этого недостаточно, как раз и стало поводом для объявления продолжения банкета. Проще говоря, Федеральная Резервная Система вновь тушит пожар деньгами. И понятное дело, что просто невиданная щедрость в виде 128,3 млрд долларов за два дня стала поводом для ослабления доллара. Ведь это элемент смягчения монетарной политики.

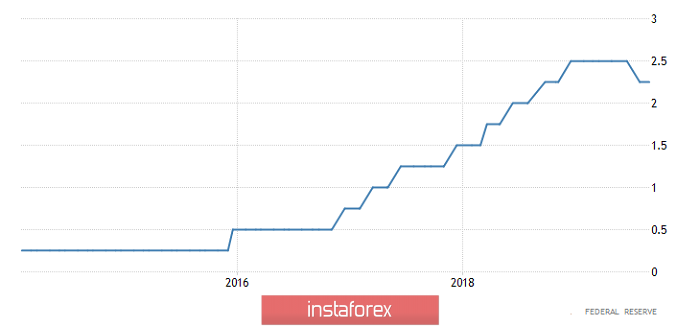

Во всей этой истории любопытно не то, что Федеральная Резервная Система была вынуждена деньги чуть ли не с вертолета разбрасывать, а то, что все это произошло аккурат перед заседанием Федерального комитета по операциям на открытом рынке. Из каждого утюга неустанно кричат о том, что Федеральная Резервная Система снизит ставку рефинансирования с 2,25% до 2,00%, и, на первый взгляд, ситуация со ставками РЕПО, по мнению многих, является очередным доказательством того, что иного выхода просто нет. Мол, нужно снизить ставку рефинансирования, что приведет к снижению стоимости заимствований, и с ликвидностью сразу все станет хорошо. Однако размер процентных ставок никак не влияет на ликвидность, если ее нет. Иными словами, снижение ставки рефинансирования не является решением проблемы. В принципе, как и прямые вливания денег от регулятора. Это больше напоминает латание дыр.

Нужно понимать, что больше всего о необходимости снижения ставки рефинансирования, помимо Дональда Трампа, кричат биржевые спекулянты, которые торгуют не на свои деньги, а на заемные. Для них снижение ставки рефинансирования автоматически влечет за собой рост их прибыли за счет снижения стоимости заимствования. Но поставим себя на место всех этих безмолвных и безликих кредиторов, которые и являются поставщиками ликвидности на рынке. Ведь для них снижение ставки рефинансирования обернется снижением их собственной прибыли. Осмелюсь высказать предположение, что произошедшее за последние пару дней является не чем иным, как этаким своеобразным флэшмобом, призванным показать Федеральной Резервной Системе недовольство возможностью снижения ставки рефинансирования, со стороны как раз тех самых поставщиков ликвидности. Как ни странно, но на это указывает то, что, как только ставка по РЕПО подскочила до 10,0%, вырос целевой уровень по федеральным фондам, с 2,00% до 2,25%. Ведь если на рынке происходит взрывной скачок ставок как вверх, так и вниз, то ставку рефинансирования нужно поднимать с целью охлаждения рынка. Более того, на то, что Федеральная Резервная Система прекрасно поняла подобный сигнал, указывают заявления ряда представителей регулятора о том, что речи не идет о системной проблеме, которая и привела к панике на рынке.

Ставка рефинансирования Федеральной Резервной Системы:

Стоит также отметить, что, по большему счету, макроэкономическая статистика в Соединенных Штатах также не дает поводов для снижения ставки рефинансирования. Да, инфляция снизилась с 1,8% до 1,7%. Но произошло это буквально на днях, так что рано пока говорить о том, что это устойчивая тенденция. Более того, это компенсировалось данными по розничным продажам, темпы роста которых ускорились с 3,6% до 4,1%. Состояние рынка труда вообще можно охарактеризовать как одно из лучших за всю историю, а темпы создания новых рабочих мест превышают скорость прироста рабочей силы. В этой ситуации, наоборот, нужно повышать ставку рефинансирования, чтобы не допустить перегрева. Конечно, Дональд Трамп сейчас явно пальцем тычет в промышленность, которая демонстрирует невероятно низкие темпы роста и, того и гляди, начнет снижаться. Но все вопросы относительно промышленности снимаются, если просто взглянуть на товарные запасы, которые растут без остановки уже почти два года кряду. Это больше попахивает кризисом перепроизводства, который не решается снижением процентных ставок. Ну и наконец, сам Джером Пауэлл еще в начале года говорил, что в этом году планируется только одно снижение ставки рефинансирования. Так что вопрос крайне интересный - пойдет ли Федеральная Резервная Система на поводу у финансовых рынков, которые, как наркоман, испытывают ломку из-за отсутствия дозы в виде низких процентных ставок, или же решение будет приниматься исходя из экономических реалий?

Конечно, в центре внимания находится заседание Федерального комитета по операциям на открытом рынке, но до оглашения его итогов в Европе публикуются итоговые данные по инфляции, которые должны подтвердить ее стабилизацию на отметке 1,0%. В некоторой степени это подтвердит предположения о том, что Европейский Центральный Банк и дальше будет смягчать монетарную политику. Однако сегодня на это мало кто обратит внимание. Все зависит от решения Федерального комитета по операциям на открытом рынке. Если чаяния спекулянтов оправдаются и ставку рефинансирования снизят с 2,25% до 2,00%, то единая европейская валюта продолжит свой рост в направлении 1,1100 и выше. Если же Федеральная Резервная Система примет взвешенное решение и оставит все как есть, то стоит ждать снижения до 1,1000 и дальше.

С фунтом ситуация еще интереснее, так как уже вышли данные по инфляции, показавшие ее снижение с 2,1% до 1,7%, что уже привело к снижению фунта. Однако есть вероятность, что Федеральная Резервная Система спасет фунт, если снизит ставку рефинансирования. В этом случае он довольно быстро вернется к значению 1,2525. Но вот если Джером Пауэлл решит оставить фунт на произвол судьбы, стоит ждать его снижения как минимум до 1,2375.

Как ни странно, но рубль тоже отреагирует на решение Федеральной Резервной Системы. Но не сегодня, так как итоги заседания Федерального комитета по операциям на открытом рынке станут известны уже после закрытия торгов по рублю. Так что сегодня доллар будет оставаться в диапазоне от 64,00 до 64,50 рубля.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română