На рынке золота продолжают доминировать «быки», а маломальские коррекции тут же выкупаются. Котировки фьючерсов и запасы специализированных биржевых фондов достигли максимальных отметок с 2013, а слухи о возвращении эпохи золотого стандарта лишь подогревают интерес к драгметаллу. Эта идея активно продвигается в Китае, где считают, что Штаты несколько десятилетий назад отвязали доллар от золота, так как захотели взять на себя ответственность на порядок в мировой финансовой системе. Сейчас Дональд Трамп этот порядок разрушил, так что пора возвращаться к прошлым ценностям. Если все так и случится, то XAU/USD может запросто достигнуть отметки 2000.

На самом деле главным драйвером роста драгметалла выступают торговые войны, которые способствуют замедлению экономики США и вынуждают ФРС снижать ставку по федеральным фондам. В результате должны падать доходность казначейских облигаций и американский доллар. Первая ведет себя так, как и следует, а вот второй, напротив, укрепляется из-за слабости основных конкурентов, что также является хорошей новостью для золота. Когда основные мировые валюты под воздействием ультра-мягкой монетарной политики центробанков-эмитентов чувствуют себя неважно, инвесторы увеличивают долю драгметалла в портфелях.

Некоторые сомнения в продолжении восходящего тренда по XAU/USD возникли после заявления экс-президента ФРБ Нью-Йорка Уильяма Дадли о том, что ФРС должна прекратить игнорировать критику президента. Дональд Трамп представляет угрозу для экономики США, и для того чтобы он не был переизбран в 2020, Центробанк обязан повышать ставки. В 2013 после заявления Бена Бернанке о прекращении покупок активов в рамках QE финансовые рынки погрузились в конус-истерику, золото резко упало из-за взлета доходности казначейских облигаций. Та же ситуация может повториться сейчас, если Федрезерв неожиданно вернется к монетарной рестрикции. Впрочем, в это мало кто верит.

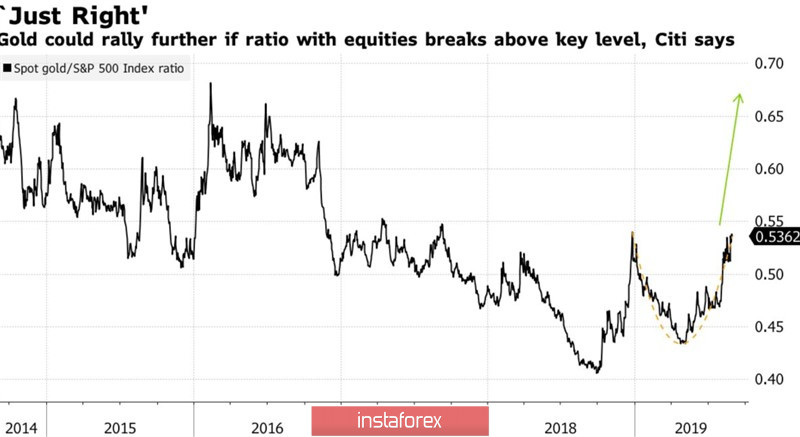

Согласно исследованиям Citi, если соотношение S&P 500 и драгметалла сумеет переписать максимум 2018, показатель вырастет на 25%. При таком раскладе золото может запросто пробить $1600 за унцию и двинутся выше. UBS прогнозирует, что оно достигнет отметки $1650 в течение 12 месяцев.

Динамика соотношения S&P 500 и золота

Поддержку драгметаллу оказывают не устающие его покупать центробанки. По оценкам ANZ, общие масштабы покупок в 2019 превысят 650 т. Дедолларизация, санкции и торговая война заставляют регуляторов диверсифицировать резервы. Существенный потенциал в этом направлении имеет Народный банк Китая: доля золота в его резервах составляет скромные 3%.

Таким образом, слабость основных мировых валют, падение доходности казначейских облигаций США (как номинальной, так и реальной), высокий спрос со стороны центробанков и поклонников ETF создают прочный фундамент под «бычьим» трендом по XAU/USD.

Технически реализация паттернов AB=CD и «Летучая мышь» продолжается. Их таргеты на 161,8% и 88,6% соответствуют отметкам $1630 и $1815 за унцию.

Золото, дневной график

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română