Российский рубль начал постепенно приходить в себя на ожиданиях «голубиной» риторики Джерома Пауэлла в Джексон-Хоуле, которая позволит вырасти американскому рынку акций. Несмотря на то что протокол июльского заседания FOMC показал, что снижение ставки с 2,5% до 2,25% - это корректировка в середине цикла, а не начало нового цикла монетарной экспансии, инвесторы уверены, что ФРС сделает все необходимое, чтобы сигналы кривой доходности о рецессии не воплотились в жизнь. А для этого необходимо дальнейшее снижение ставки по федеральным фондам.

О том, что судьбой рубля управляет не нефть, а Вашингтон, еще раз можно было убедиться в 2019. Спровоцировав торговый конфликт с Поднебесной, Дональд Трамп позволил Штатам увеличить гандикап в экономическом росте со своими основными конкурентами – Азией и Европой. Тот факт, что Китай и Германия являются ключевыми торговыми партнерами РФ, а замедление их экономик создает встречный ветер для российского экспорта, не дает покоя поклонникам рубля. В этом отношении более сильная статистика по августовской деловой активности еврозоны, чем ожидали эксперты Bloomberg, стала одним из факторов снижения котировок USD/RUB.

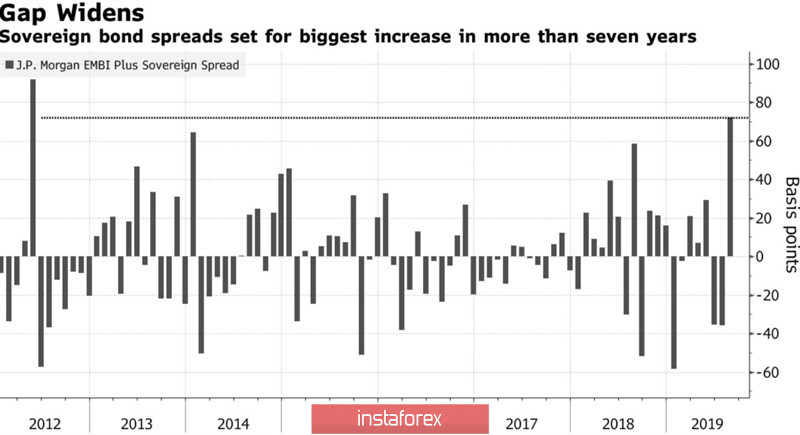

В качестве двух других аналитики крупных российских банков называют рост цен на нефть и налоговый период, однако, на мой взгляд, собака зарыта в постепенно приходящем в себя классе активов развивающихся стран. Они начали за здравие благодаря намерениям ФРС посидеть на обочине и перестать ужесточать денежно-кредитную политику, а также из-за деэскалации торгового конфликта США и Китая, однако к августу сдулись. Виной всему новые пошлины на импорт Поднебесной и спич Джерома Пауэлла на пресс-конференции по итогам июльской встречи FOMC. Тогда председатель ФРС заявил о корректировке денежно-кредитной политики в середине цикла, что обвалило американские фондовые индексы и привело к массовому оттоку капитала с долговых рынков развивающихся стран. Их спреды доходности облигаций подскочили до максимальных уровней с 2012.

Динамика спредов доходности облигаций развивающихся стран

Таким образом, ФРС и Белый дом то возвращают валюты EM к жизни, то закапывают их. Характерным примером является рубль, который после укрепления на 10% с начала года за последний месяц потерял 4% своей стоимости по отношению к доллару США. Это пятый худший результат среди 30 наиболее ликвидных валют на Forex, отслеживаемых Bloomberg.

Инвесторы вправе ожидать от Пауэлла «голубиной» риторики в Джексон-Хоуле. Федрезерв при принятии решений ориентируется на международные риски и американскую инфляцию, и те факты, что состояние экономик Германии и Китая со времен последней встречи FOMC ухудшилось, Штаты ввели новые тарифы на импорт Поднебесной, а ревальвация доллара угрожает росту потребительских цен, подталкивают Центробанк к снижению ставки.

Технически неспособность «быков» по USD/RUB закрепиться выше верхней границы торгового диапазона 63,7-66,5 стала первым признаком их слабости. Если «медведям» удастся удержать в своих руках уровень 65,5, риски консолидации возрастут.

USD/RUB, дневной график

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română