Эскалация торгового конфликта США и Китая позволила золоту переписать 6-летние максимумы и протестировать психологически важную отметку $1500 за унцию. Если в 2018 благодаря масштабному фискальному стимулу американская экономика выглядела монолитом, а торговая война не мешала ФРС повышать ставку по федеральным фондам, то в 2019 ситуация коренным образом изменилась. Выцветание эффекта налоговой реформы и понимание того, что тарифы – это обоюдоострый меч, заставляют доллар слабеть по мере обострения конфликта. Драгметалл активно пользуется слабостью своего основного конкурента.

Протекционизм Дональда Трампа усиливает желание центробанков избавиться от долларовой зависимости и диверсифицировать резервы в пользу золота. В январе-июне регуляторы купили 374 т, что является новым рекордом для первой половины года. Запасы ETF растут как на дрожжах, а импорт в Индию на фоне чрезмерно высоких цен падает. По этим признакам можно с уверенностью сказать, что на рынке господствуют «быки».

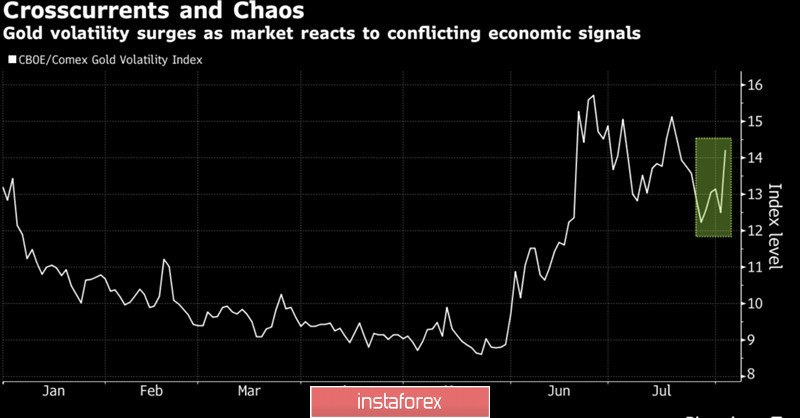

Растущие риски продолжения цикла монетарной экспансии ФРС и увеличение масштабов глобального рынка долга с отрицательной доходностью до более чем $15 трлн заставляют инвесторов увеличивать долю золота в портфелях. Умеренный позитив от американского рынка труда за июль мог бы несколько охладить пыл покупателей XAU/USD, ведь волатильность золота начала расти, однако на самом деле все вышло по-другому. Инвесторы игнорируют сильную макростатистику по Штатам, обращая внимание лишь на международные риски. Деривативы CME подняли шансы снижения ставки по федеральным фондам в сентябре до 100%, что позволило золоту продолжить ралли.

Динамика волатильности золота

По словам президента ФРБ Сан-Франциско Мэри Дэйли, торговые трения являются своеобразным ветром, который позволяет понять, как будет вести себя флюгер – ФРС. Если это действительно так, то новые пошлины на китайский импорт, приостановка Пекином покупок американской сельскохозяйственной продукции и взлет USD/CNY выше психологической отметки 7 делают вопрос дальнейшего ослабления денежно-кредитной политики практически решенным. Более того, малейшие признаки ухудшения состояния здоровья экономики США тут же разгонят коррекцию по индексу USD, что запустит новую волну покупок драгметалла.

Китай ведет себя более агрессивно и уверенно, чем в 2018, когда падение Shanghai Composite сигнализировало о серьезных проблемах экономики Поднебесной. Пекин готов терпеть и дальше и надеется, что замедление американского ВВП станет основанием для победы демократов на выборах в следующем году. Goldman Sachs прогнозирует, что сделка между США и Китаем будет заключена не ранее ноября 2020, а Morgan Stanley предупреждает, что дальнейший обмен ударами чреват рецессией мировой экономики в середине следующего года. На таком фоне золото чувствует себя как рыба в воде.

Технически уверенный выход котировок драгметалла за пределы треугольника с последующим обновлением июньских максимумов вселяет в «быков» веру в достижение таргетов на 261,8% и 361,8% по паттернам AB=CD. Они расположены вблизи $1525 и $1550 за унцию.

Золото, дневной график

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română