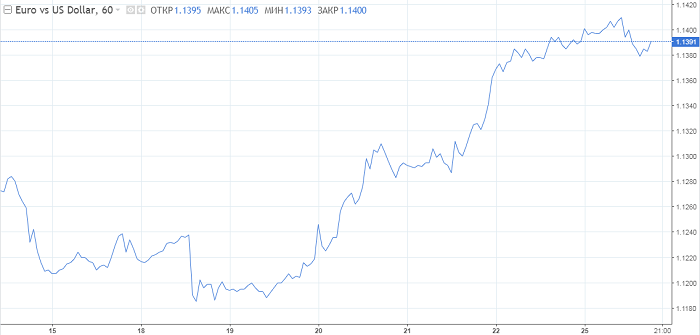

Евро достаточно шустро преодолел максимумы один за другим в паре с долларом. «Евробыки» настолько спешно взбирались вверх, что не обратили внимания на ухудшение немецкого бизнес-климата и не приняли к сведению тот факт, что экономика Германии находится в депрессивном состоянии. Во вторник участники рынка все же взглянули на мрачные данные из Франции, и евро приостановил рост. Хотя причиной, возможно, стал не отчет по производственной активности, а сам доллар, который ближе ко второй половине дня предпринял попытки восстановления.

По словам ФРБ Далласа, неопределенность касательно торговых войн и мирового роста действительно создает встречные ветры для американской экономики. В то же время сейчас слишком рано говорить об ослаблении монетарной политики. Срочный рынок уверен в снижении ставки на заседании в июле на 25 б.п. и дает 45% на то, что ставка сократится на 50 б.п. Понятно, что кто-то ошибается, но кто?

По мнению Дональда Трампа, заблуждается ФРС, а также не ведает, что творит. Президент США обрушился с новой критикой на Джерома Пауэлла после небольшого перерыва. Трамп сравнил Федрезерв с упрямым ребенком, и если бы не регулятор, то Dow Jones мог быть на тысячи пунктов выше, а ВВП – разогнаться до 4% или даже 5%. Было время, когда рынки лихорадило от таких заявлений, теперь у них выработан иммунитет. Однако сложно не признать, что упорные желания Трампа рано или поздно воплощаются в жизнь. Президент США поставил перед собой цель снизить ставки и ослабить доллар, а также он желает ралли фондовых рынков. S&P 500 находится на самых высоких отметках за всю историю, члены FOMC допускают корректировку монетарной политики, а индекс доллара по итогам недели к 21 июня продемонстрировал худшую динамику с января прошлого года.

Что касается возможного снижения ставки на июльском заседании, то во вторник картина должна проясниться. Трейдеры ждут выступление Джерома Пауэлла и его коллег. Высокопоставленные финансовые чиновники выскажутся по поводу смягчения политики.

Тем временем уверенная поступь евро приводит к изобилию «бычьих» прогнозов. Предположение о том, что ЦБ США начнет снижать ставку более агрессивно, чем ЕЦБ, позволяет экспертам JP Morgan рассчитывать на рост курса EUR/USD к отметке 1.15. Nordea вовсе ожидает приближение основной пары к концу года до отметки 1.17. Кроме того, в банке всерьез верят в стабилизацию макроэкономической статистики по еврозоне. В Bloomberg увидели, что курс пары формирует «бычью» модель. Впереди у единой валюты ключевое сопротивление в районе 1.1380 и 1.1416. Пробитие этих отметок будет означать, что евро способен повторно проверить на прочность максимумы текущего года. Появится и потенциал роста до двойной вершины 2018 года в области 1.1815–54.

Если говорить о торговом конфликте США и Китая, то рынки ждут подсказок от саммита G20. От дальнейшей конфронтации, включая введение пошлин на весь китайский импорт, в выгодном положении окажутся защитные активы. В это время коррекция фондовых индексов будет сдерживаться верой в агрессивное ослабление курса политики ФРС в июле. Прорыв в переговорах взбодрит американский доллар из-за роста доходности трежерис. А отсутствие сделки и при этом ожидание ее заключения в ближайшем будущем приведут к краткосрочной консолидации пары EUR/USD.

USD / JPY

В Barclays считают, что вероятность возобновления американо-китайских переговоров уже заложена в цене.

Иена выросла до самой высокой отметки с января, а казначейские обязательства повысились после того, как Иран заявил об окончании дипломатических отношений с США, так как Америка ввела новые санкции. Курс USD/JPY во вторник упал ниже отметки 107, следующей целью может быть уровень 106.60. Потенциально для пары существуют риски снижения до 106 и даже до минимума флеш-крэша этого года – ниже 105.

Потенциал восстановления котировок пары USD/JPY ограничен, поскольку многие игроки готовы к продаже. Доллар, вероятно, будет иметь тенденцию к снижению, если рынки не заметят позитивных изменений в переговорах Вашингтона и Пекина.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română