Глядя на то, как американский рынок акций в мае сначала рухнул, а затем начал восстанавливаться под влиянием твиттов Дональда Трампа, убеждаешься, что он становится игрушкой в руках президента США. Заявление о введении пошлин на весь китайский импорт послало S&P 500 в нокдаун, однако фондовый индекс сумел прийти в себя и отметиться трехдневным ралли после сообщения о том, что сделка с Китаем будет заключена раньше, чем предполагают люди. Самое интересное, что и доллар США падал из-за эскалации торгового конфликта, а затем рос благодаря оптимизму Дональда Трампа. Он ведет себя как рискованный актив, хотя его принято относить к валютам-убежищам. В чем же дело?

В то время как ставки по 10-летним казначейским облигациям США составляют 2,4%, а по немецким и японским аналогам отрицательны в условиях высокого аппетита к риску и исторически низкой волатильности начинает процветать стратегия carry trade с участием EUR/USD и USD/JPY. Игроки на разнице берут деньги в долг в странах с низкой стоимостью заимствований и вкладывают их в доходные активы. Благодаря желанию ФРС удерживать ставку по федеральным фондам на уровне 2,5% бесконечно долго и вере в скорое окончание торговой войны Вашингтона и Пекина, carry-трейдеры чувствовали себя как рыба в воде, однако майские твитты Дональда Трампа перевернули все с ног на голову. Валюты фондирования в лице евро и иены стали пользоваться повышенным спросом, а фондовые индексы потянули за собой вниз индекс USD.

Динамика индексов Доу-Джонса и доллара США

«Медведи» по USD/JPY чувствовали себя увереннее, чем «быки» по EUR/USD, в силу обострения политических проблем в Старом свете. Мало того что шансы отставки Терезы Мэй с поста премьер-министра Британии существенно выросли, что утопило фунт, так еще и в преддверии выборов в Европарламент решили напомнить о себе итальянские народники. Вице-премьер республики Сальвини заявил, что отменит жесткие требования ЕС о 3%-м дефиците бюджета от ВВП, и пусть Брюссель делает, что хочет. Обострение политических рисков – негативный фактор для евро, и по мере приближения выборов они будут возрастать.

С точки зрения ключевым событием для EUR/USD на неделе к 24 мая станет релиз данных по деловой активности Германии и еврозоны за май. Участвующие в опросе Markit менеджеры по закупкам уже знали об эскалации торгового конфликта США и Китая, поэтому статистика может оказаться разочаровывающей, что создаст предпосылки для продолжения южного похода основной валютной пары. Поддержать евро может... коррекция мировых фондовых индексов. При таком раскладе возрастет спрос на валюты фондирования.

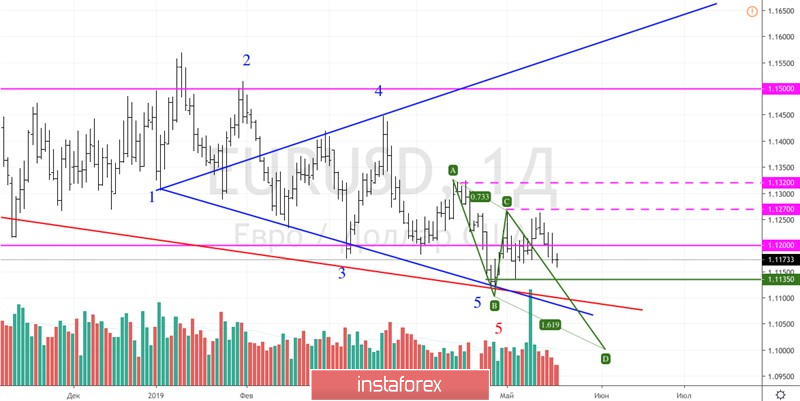

Технически прорыв поддержки на 1,1135 на дневном графике EUR/USD усилит риски реализации таргета на 161,8% по паттерну AB=CD. Он соответствует отметке 1,1. Для того чтобы сохранить надежду на активацию разворотной модели «Волны Вульфа» и выполнение ее целевых ориентиров, «быки» должны вернуть котировки выше 1,127.

EUR/USD, дневной график

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română