Насыщенный экономический календарь по Штатам, заключительный раунд торговых переговоров США и Китая и опасения по поводу повторения январской флэш-аварии приковывают внимание инвесторов к японской иене. От минимальных в 2019 уровней котировки USD/JPY взлетели почти на 7% на фоне роста глобального аппетита к риску и падения волатильности на Forex к самому дну с 2014. Тем не менее в апреле ситуация немного изменилась: вопреки непрекращающемуся росту мировых фондовых индексов, интерес к валютам-убежищам вспыхнул с новой силой.

Релиз данных по американскому ВВП за первый квартал охладил пыл поклонников доллара. Пусть экономика США расширилась на 3,2%, однако это произошло благодаря увеличению товарных запасов и чистого экспорта. Эти временные факторы могут стать не драйверами роста, а его тормозом в апреле-июне. Инфляция, напротив, замедлилась с 1,8% до 1,3%, что усилило риски снижения ставки по федеральным фондам в 2019 с 40% до 66%. Инвесторы проводят параллели с 1995-1998, когда ФРС, вопреки бурному росту ВВП и историческим максимумам S&P 500, снизила ставки, кивая на вялую инфляцию и международные риски.

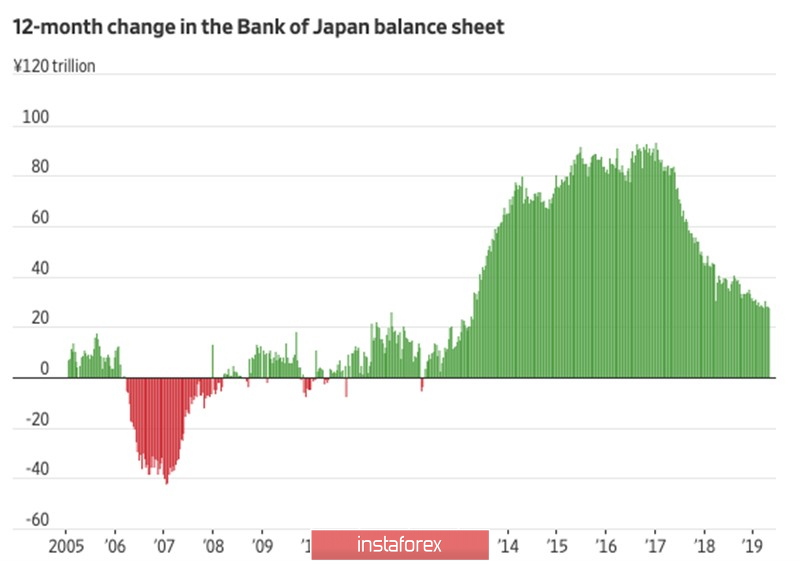

Впервые за долгие годы дивергенция в монетарной политике может сыграть на стороне "медведей", а не "быков" по USD/JPY. Последнее заседание Банка Японии оставило много вопросов. Почему регулятор прогнозирует, что потребительские цены в 2022 вырастут на 1,6%, но при этом заявляет, что ставка овернайт останется на текущем уровне, по меньшей мере, до марта 2020? Неужели он готов ужесточить денежно-кредитную политику раньше, чем того позволит инфляция? Следует отметить, что использование практики таргетирования кривой доходности дало возможность BoJ покупать меньше активов, чем декларируется. Похоже, пик программы количественного смягчения был пройден в 2017.

Динамика покупок активов Банком Японии в рамках QE

Несмотря на то что Си Цзиньпин готов пойти на поводу у Дональда Трампа и либерализовать внутренний рынок Китая, запретить незаконную передачу технологий и ограничить нерыночное субсидирование государственных предприятий, говорить о завершении торговых войн преждевременно. Вашингтон начинает переговоры с Токио и Брюсселем, и отказ Синдзо Абэ облегчить доступ американских фермеров на рынок сельскохозяйственной продукции Страны восходящего солнца усиливает риски новых импортных пошлин со стороны США. Это, в свою очередь, подогревает интерес к активам-убежищам.

Наряду с макроэкономическим календарем и торговыми конфликтами инвесторы должны держать в уме продолжительные праздники в Японии. В январе пара USD/JPY в течение нескольких минут просела на 4% в "колдовской час", и, опасаясь повторения флэш-аварии, спекулянты закрывают позиции по иене.

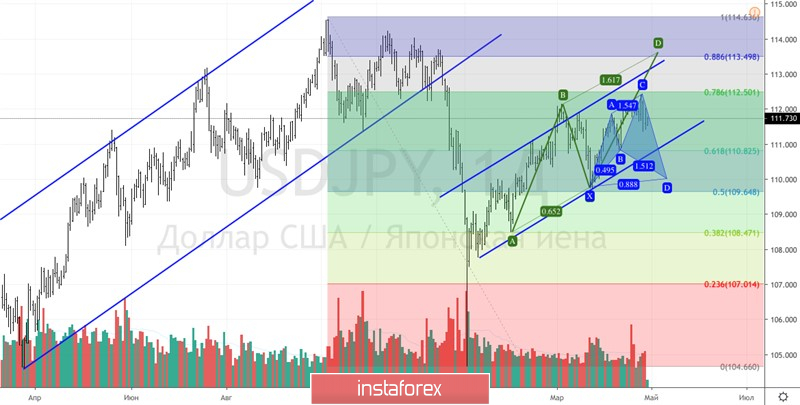

Технически на торгах 26 апреля возник внутренний бар. Прорыв его минимума вблизи 111,4 усилит риски продолжения пике к нижней границе восходящего торгового канала. Может быть активирован паттерн "Акула", таргет которого на 88,6% соответствует отметке 110. Напротив, прорыв максимума внутреннего бара вблизи 112 создаст предпосылки для продолжения ралли к целевому ориентиру на 161,8% по модели AB=CD.

USD/JPY, дневной график

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română