Еврозона

Опубликованный в четверг бюллетень ЕЦБ предлагает довольно оптимистичный взгляд на перспективы экономики еврозоны. ЕЦБ рассчитывает, что период замедления инфляции будет недолгим и не окажет существенного влияния на финансовые риски, отмечает рост мировой торговли и улучшение условий на рынке труда.

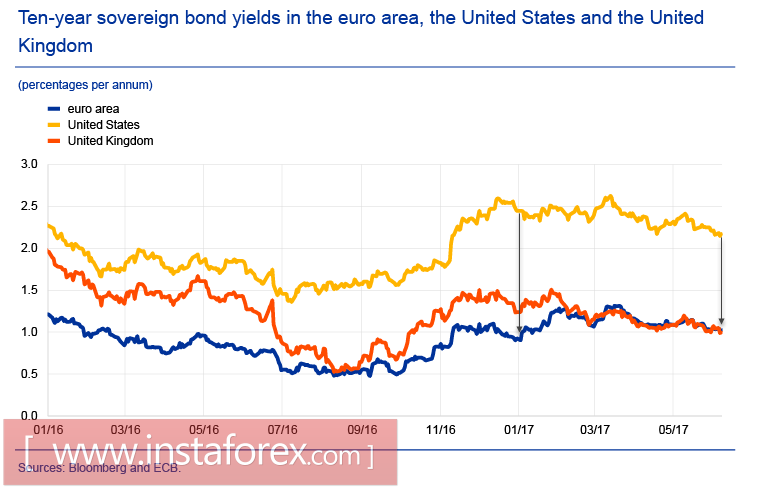

В целом эти выводы подтверждаются и реакцией инвесторов. Несмотря на то что ЕЦБ уклонился на июньском заседании от объявления о возможном сворачивании программы выкупа активов, а ФРС, напротив, продолжает реализацию программы ужесточения, спред доходностей указывает на растущий спрос на европейские активы.

В понедельник внимание направлено на публикацию индексов экономических ожиданий от IFO, эксперты не ждут снижения в июне, однако небольшой риск все же существует, поскольку чуть ранее аналогичные исследования от ZEW и Sentix показали некоторое охлаждение.

В среду – публикация данных по росту денежной массы M3 и росту кредитов в мае, в четверг – индекс потребительского доверия от Gfk и пакет индикаторов потребительской активности и делового климата от Еврокомиссии. По всем публикациям ожидания умеренно-позитивные, что дает евро некоторые шансы продолжить укрепление к 1.1450/1.1500 на фоне роста политических рисков в США.

Великобритания

Основной фокус внимания по-прежнему направлен на Brexit и политические риски, однако на наступившей неделе нас ждет и публикация ряда важных макроэкономических данных. В понедельник BBA опубликует данные по ипотечным заявкам на июнь, эти данные будут косвенно указывать на динамику на рынке жилья. Во вторник CBI представит отчет за июнь по розничной торговле, этот индикатор также является опережающим и позволит оценить перспективы потребительского спроса. В четверг свою версию потребительского и ипотечного кредитования представит Банк Англии, ну а ключевой день недели – пятница, когда будут опубликованы окончательные цифры по ВВП, платежному балансу и коммерческим инвестициям в 1 квартале 2017 года, а также выйдет индекс активности в сфере услуг в апреле. Этот индекс даст базу для оценки темпов роста ВВП во 2 квартале, что является важным критерием по уровню реальной заработной платы и потребительского доверия.

Фунт оправился от удара, вызванного ухудшением позиций Консервативной партии после выборов в парламент, и имеет шанс удержаться на текущих уровнях. Шансы сформировать еще одну волну роста есть, но они пока небольшие.

Нефть и рубль

Всё больше признаков того, что причиной снижения цен на нефть является замедление глобального спроса, в первую очередь со стороны США и Китая. Снижение добычи ОПЕК+ должно было способствовать и снижению глобальных запасов, однако в реальности этого не происходит.

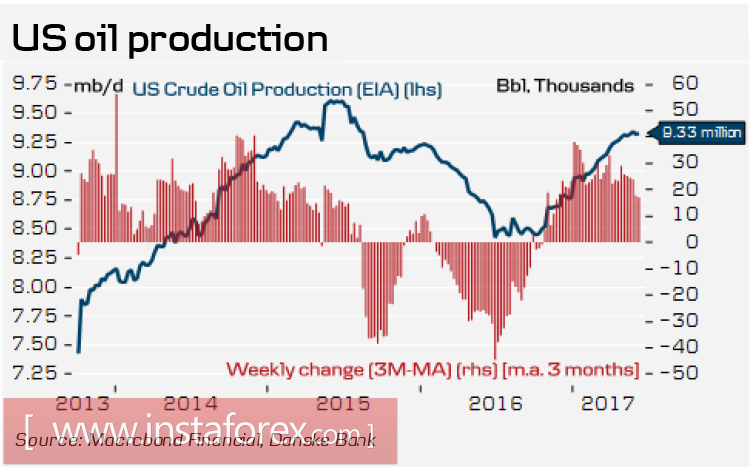

До недавнего времени одним из факторов роста запасов был подъем производства нефти в США, однако вот уже несколько месяцев подряд среднемесячная добыча находится на стабильном уровне, а еженедельные данные свидетельствуют об устойчивом снижении темпов роста еще с января.

Снижение котировок WTI к 42 долл. за барр. ставит крест на ожиданиях роста инвестиций в сланцевую отрасль, поскольку подавляющее большинство добывающих компаний и так имеют значительные кредитные задолженности, а потому наращивать активность начнут только в условиях стабильных или растущих цен.

Если снижение глобального спроса получит подтверждение, то рассчитывать на рост нефти в обозримой перспективе не приходится.

Рубль восстановился на уровне ниже 60 руб./долл., однако перспективы еще одной волны ослабления остаются высокими. Этому будет способствовать целый ряд факторов – покупки валюты Казначейством и Минфином, падение цен на нефть и неустойчивость фондового рынка, способная вызвать исход нерезидентов на фоне роста политических рисков. Но главный фактор – это отчаянные попытки США не допустить строительства Северного потока-2 и возобновления переговоров по Южному потоку, поскольку реализация этих проектов поставит крест на идее поставок сжиженного газа с американских месторождений в Европу из-за неконкурентных цен и неготовности инфраструктуры.

До заседания G20 708 июля игроки будут оценивать перспективы того или иного сценария, а рубль, соответственно, будет торговаться недалеко от текущих уровней с тенденцией к укреплению.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română