Nimic nu este mai constant decât temporarul. Pentru unii, declinul EUR/USD poate părea un fenomen temporar. Ei argumentează că trendul descendent al indicelui USD rămâne în vigoare, iar perioada ianuarie-februarie asistă la o corecție obișnuită. Cu toate acestea, Credit Agricole crede că dolarul SUA se va întări față de euro pe parcursul anului, explicând acest lucru prin trei motive: divergența în politica monetară, cererea mare de active sigure și o scădere a atractivității euro datorită Înăspririi cantative (QT).

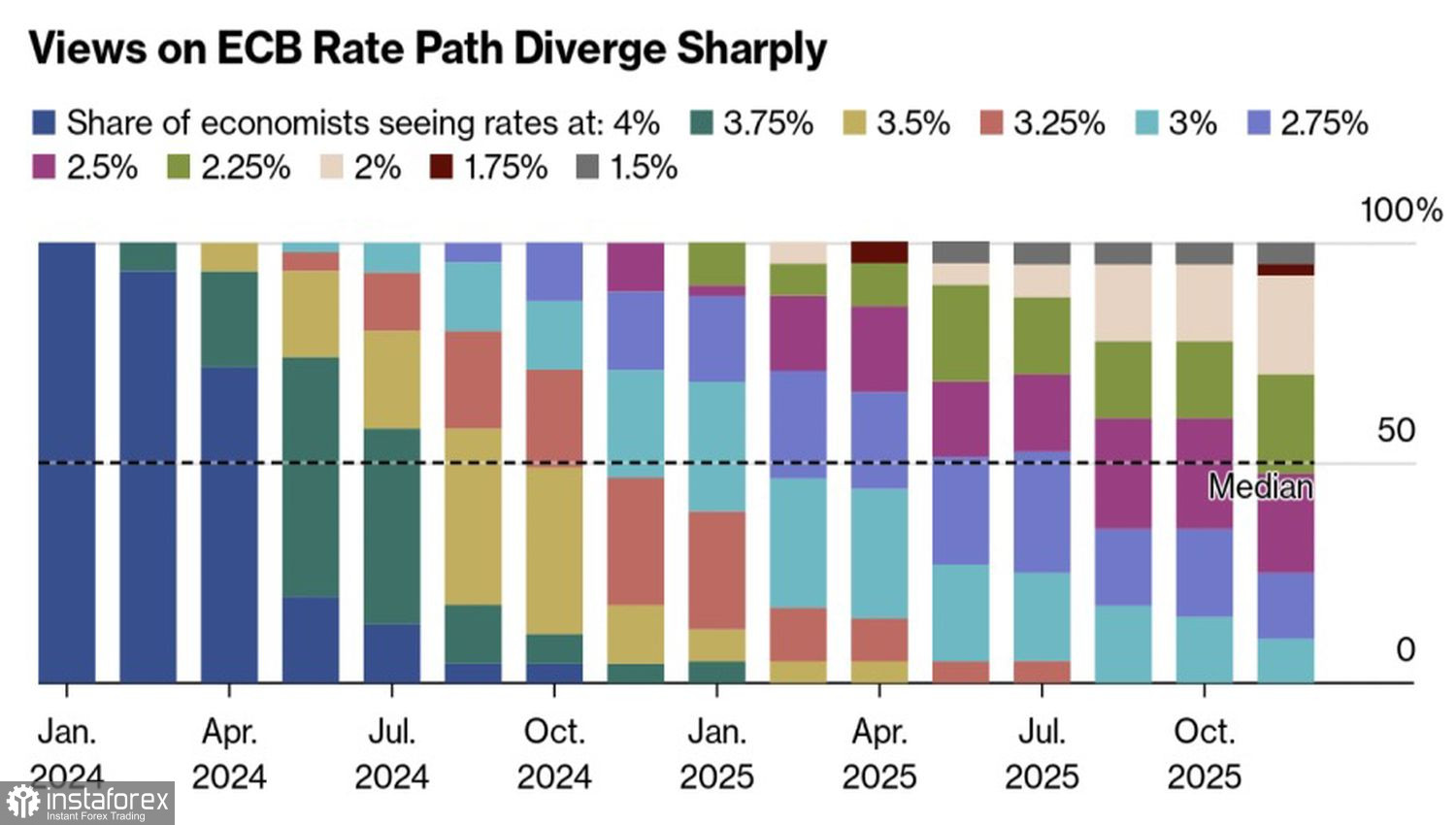

Cu începerea anului 2024, investitorii erau încrezători că atât BCE cât și Fed vor relaxa politica monetară cu 150 de puncte de bază. Se aștepta ca Washington să facă primul pas, având un impact pozitiv asupra EUR/USD. Cu toate acestea, prognoza de piață actuală prevede prima tăiere a ratei fondurilor federale în mai și tăierea ratelor depozitelor în aprilie. Experții Bloomberg cred că Frankfurt va începe expansiunea monetară fie în aprilie, fie în iunie. Prognoza de piață este mai "îmbătată", iar Credit Agricole este de acord cu ea.

Previziunile experților Bloomberg privind rata BCE

Cu cât economia este mai slabă, cu atât inflația va scădea mai rapid. Este probabil ca prețurile de consum din zona euro să continue să încetinească, în timp ce Statele Unite, solid ancorate, ar putea experimenta o nouă creștere a IPC și PCE. Aceasta este sugerată indirect de creșterea așteptărilor de accelerare a inflației din partea managerilor de achiziții în sectorul serviciilor.

Ca urmare, BCE ar putea fi tentată să acționeze mai repede. Consiliul de guvernare discută în prezent când să înceapă relaxarea politicii monetare. Cu toate acestea, ar fi înțelept să ne gândim cât de jos pot ajunge ratele dobânzilor. Valorile lor actuale cauzează în mod clar un prejudiciu semnificativ economiei zonei euro.

Dinamica așteptărilor managerilor de achiziții pentru inflație

Simultan cu reducerile de dobândă, Banca Centrală Europeană intenționează să lanseze un program de strângere cantitativă (QT). În loc să cumpere obligațiuni, va începe să le vândă. Rezultatul va fi o extindere a spreadurilor periferice pe obligațiunile datoriei din zona euro, ceea ce este perceput ca o creștere a riscurilor politice în blocul monetar. Aceasta reduce atractivitatea euro și contribuie la declinul EUR/USD.

În final, nu trebuie să uităm de numeroasele riscuri cu care se confruntă economia globală. Europa se află mai aproape de zonele de conflict din Ucraina și Orientul Mijlociu, ceea ce face economia zonei euro mai vulnerabilă. Între timp, cererea de active-refugiu, în primul rând dolarul american, este în creștere. Adăugați la aceasta riscul crescut al revenirii lui Donald Trump la putere cu politicile sale protecționiste, și interesul ridicat al investitorilor pentru "americanul" explică ușor vârful EUR/USD.

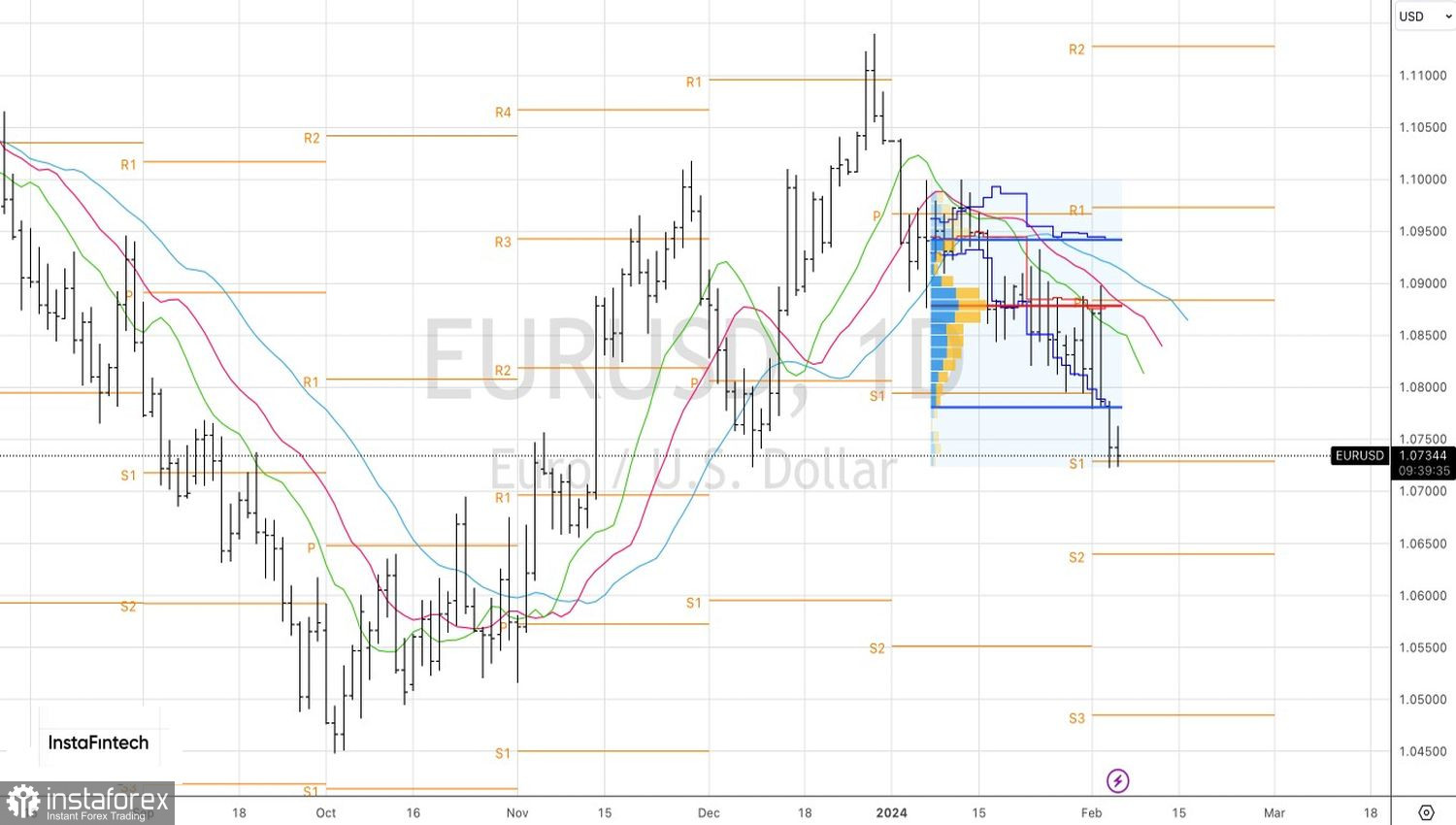

Tehnic, pe graficul zilnic, perechea îndeplinește prima orientare țintă la 1.073 pe baza shorts-urilor formate anterior. Atâta timp cât perechea se tranzacționează sub limita inferioară a intervalului de valoare corectă de 1.078–1.094, "urșii" sunt în control. În astfel de condiții, este recomandabil să se respecte strategia existentă de vânzare a EUR/USD, cel puțin către 1.064.

Română

Română

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська