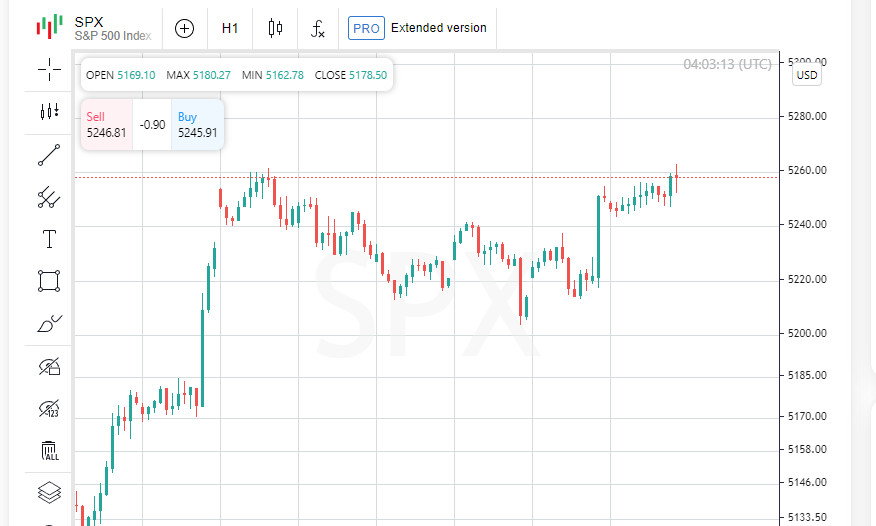

În contextul celor mai recente date economice, S&P 500 a încheiat săptămâna cu dinamică pozitivă, marcându-și cel mai bun rezultat trimestrial din ultimii cinci ani. Investitorii sunt optimiști în privința viitorului, așteptând cu interes informații noi despre inflație.

Ruperea indicilor principali

Pele S&P 500, alte două indici-cheie americane au înregistrat creșteri semnificative în acest trimestru. Creșterea cu 10,16% a S&P 500 a fost determinată de interesul tot mai mare pentru acțiunile din domeniul inteligenței artificiale și de speculații conform cărora Rezerva Federală va reduce ratele dobânzilor în acest an.

Dow Jones în pragul unei realizări istorice

Indicele Dow Jones se apropie de o bornă semnificativă de 40.000 de puncte, la mai puțin de 1% distanță de acest obiectiv.

Progres economic și sustenabilitate pe piața muncii

Datele recente arată că economia SUA a crescut mai rapid decât se estima în trimestrul patru, datorită unei cheltuieli puternice din partea consumatorilor. În plus, scăderea în cererile inițiale de șomaj subliniază stabilitatea de pe piața muncii.

Optimism în rândul experților

"Economia și consumatorii stau bine pe măsură ce continuă să cheltuie. Șomajul rămâne scăzut și există regiuni unde economia prosperă... Există fonduri care doresc să fie cheltuite în diferite moduri," împărtășește George Young, manager de portofoliu la Villere & Company.

Nasdaq atinge noi culmi

Indicele compozit Nasdaq orientat spre tehnologie a înregistrat, de asemenea, prima sa cotă maximă din noiembrie 2021, deschizând noi oportunități pentru investitori.

Încredere într-un "soft landing" al economiei

Un factor cheie în succesul din acest an a fost încrederea investitorilor în posibilitatea unei "atingeri ușoare" a economiei, care implică reducerea inflației fără a duce la o recesiune majoră.

Uitând către viitor: o atingere ușoară este o prioritate

Un sondaj realizat de BofA Global Research în martie arată că peste două treimi dintre managerii de active consideră că o aterizare ușoară este cea mai probabilă scenariu pentru economie în următoarele 12 luni, în timp ce doar 11% se așteaptă la o aterizare dură.

Fed menține optimismul

Ședința Federal Reserve din martie, care a confirmat așteptările privind trei reduceri de rată a dobânzii pe parcursul anului, îmbunătățind în același timp perspectiva economică, a adăugat încredere investitorilor.

Depășirea creșterii randamentelor obligațiunilor

Piața a reușit să facă față creșterii randamentelor trezoreriei care anterior influențaseră negativ prețurile acțiunilor în 2023. Randamentul obligațiunii Trezoreriei la 10 ani a ajuns la 4,2%, în creștere față de 3,86% la sfârșitul anului trecut.

Extinderea granițelor optimismului

Strategii de la BlackRock Investment Institute spun că optimismul privind riscul ar putea crește dincolo de sectorul tech datorită integrării inteligenței artificiale în diferite industrii, precum și datorită sprijinului din partea Federal Reserve și încetinirii inflației. Acest lucru împinge către mai multe investiții în acțiunile din SUA.

Creșterea cotațiilor reflectă încrederea

Raportul preț/câștig pentru viitorul S&P 500 a atins 21, un maxim de doi ani, reflectând crescuta încredere a investitorilor în piața de acțiuni, conform datelor LSEG Datastream.

Vânt de schimbare pe piața de acțiuni

Piața de acțiuni rămâne sub influența marilor companii care au stabilit tendințele în 2023. Cu toate acestea, anul curent a adus diversitate în dinamica creșterii, în special printre giganții tech cunoscuți sub numele de "Cei șapte magnifici".

Stelele inteligenței artificiale

Nvidia se evidențiază, înregistrând o creștere impresionantă de peste 80% datorită rolului său de lider în cipuri de inteligență artificială. Meta Platforms arată și ea succes remarcabil, crescându-și valoarea cu 37% și plătind dividende pentru prima dată în februarie.

Teste pentru titanii tehnologiei

În același timp, nu toți jucătorii importanți au noroc. Apple se confruntă cu o scădere de 11%, deoarece compania este sub presiune în China și din partea reglementatorilor. Tesla experimentează, de asemenea, o scădere de 29%, determinată de îngrijorările privind cererea pentru vehicule electrice.

Redistribuirea influenței

Potrivit S&P Dow Jones Indices, Cele Șapte Magnifice sunt responsabile pentru 40% din câștigul anului până în prezent al S&P 500, în scădere semnificativă față de anul trecut, când au contribuit cu peste 60%. Acest lucru sugerează că raliul se extinde către alte acțiuni, compensând scăderea curentă.

O privire asupra inflației înainte de sărbătoare

În contextul viitoarei sărbători de Vinerea Mare și a închiderii piețelor de acțiuni din SUA, analiștii așteaptă cu nedumerire publicarea indicelui PCE. Acest indice, măsura preferată a inflației de către Rezerva Federală, va oferi informații despre posibila temporalitate și amploarea viitoarelor reduceri ale dobânzilor.

Mici modificări în comparație cu așteptările

Indicele Dow Jones Industrial Average a câștigat teren, în creștere cu 0,12%, în timp ce S&P 500 a crescut și ea modest cu 0,11%. În schimb, Nasdaq Composite a scăzut ușor cu 0,12%, reflectând reacția mixtă a pieței la perspectiva economică actuală.

Realizări săptămânale și lunare

În ultima săptămână, Dow Jones a crescut cu 0,84%, S&P 500 a crescut cu 0,39%, iar Nasdaq a crescut cu 0,3%. Câștigurile din luna martie au fost remarcabile, cu Dow Jones în creștere cu 2,08%, S&P 500 cu 3,1% și Nasdaq cu 1,79%. Acest trimestru a fost marcat de câștiguri semnificative pentru toate cele trei indici: Dow cu 5,62%, S&P 500 cu 10,16%, iar Nasdaq cu 9,11%.

Comentariul Fed confirmă prudența

Președintele Rezervei Federale, Christopher Waller, a remarcat că, în ciuda datelor dezamăgitoare referitoare la inflație, Fed-ul ar trebui să arate reținere în reducerea ratelor dobânzilor pe termen scurt. Cu toate acestea, el nu a exclus posibilitatea unei reduceri a ratei mai târziu în acest an, subliniind disponibilitatea pentru acțiuni reglementatoare suplimentare în răspuns la situația economică.

Prognozele privind ratele dobânzilor ale Fed-ului

Analiștii de pe piață acordă o șansă de 64% ca Rezerva Federală să reducă ratele dobânzilor cu 25 de puncte de bază până în iunie, pe baza unei analize a datelor de la instrumentul FedWatch al CME.

Realizări și eșecuri sectoriale

Dintre sectoarele cheie, comunicațiile, energia și tehnologia s-au evidențiat ca fiind cele mai performante în trimestru, în timp ce sectorul imobiliar s-a confruntat cu pierderi. Această distribuție a indicatorilor reflectă schimbările priorităților și intereselor investitorilor de pe piață.

Extinderea orizonturilor de investiții

Potrivit lui Anthony Saglimbene, strategistul șef de pe piața de capital de la Ameriprise, tendințele observate sugerează că investitorii încep să exploreze oportunități în afara dominanței marilor companii de tehnologie, anticipând rate dobânzi mai scăzute mai târziu în an.

Concentrare pe câștigătorii erei AI

Investitorii sunt de asemenea cu optimism cu rezerve în ceea ce privește companiile care vor beneficia cel mai mult de pe urma creșterii utilizării inteligenței artificiale, ajustându-și strategiile de investiții la tendințele tehnologice viitoare.

Boom-ul AI atrage atenția

Nvidia continuă să conducă impulsul AI, dar entuziasmul în jurul tehnologiei s-a răspândit și către alți producători de cipuri precum Super Micro Computer și Arm Holdings. Astera Labs, un alt jucător în această arenă, a impresionat piața dublând prețul acțiunilor sale față de prețul ofertei publice inițiale în doar o săptămână.

Focus pe sănătate

Acțiunile Walgreens Boots au crescut semnificativ în urma raportului trimestrial privind veniturile, unde compania a menționat o scădere cu 3,19% a valorii investiției sale în operatorul de clinici medicale VillageMD.

Mutări strategice în retail

Acțiunile Home Depot au scăzut ușor după ce a anunțat cea mai mare achiziție din istoria companiei, achiziția furnizorului de materiale de construcții SRS Distribution pentru 18,25 miliarde de dolari. Această mutare evidențiază eforturile strategice ale retailerului de a-și extinde prezența pe piață.

Română

Română

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська