Marți, piața de valori din SUA a încheiat ziua mai jos, cu Nasdaq experimentând cea mai semnificativă scădere, în principal din cauza declinului acțiunilor producătorului de cipuri Nvidia înainte de raportul așteptat cu rezultatele financiare, în timp ce creșterea Walmart a contribuit la atenuarea pierderilor în indicele Dow Industrials.

Acțiunile Nvidia (NVDA.O) au înregistrat o scădere de 4,35%, marcând cea mai semnificativă pierdere procentuală zilnică de la 17 octombrie. A urmat o scădere de 1,56% în cazul indicelui mai larg Philadelphia Semiconductor Index (.SOX), trăgând în jos acțiunile altor producători de semiconductori.

Investitorii au exprimat îngrijorări cu privire la faptul dacă rezultatele trimestriale ale Nvidia, așteptate după închiderea pieței miercuri, ar putea justifica evaluarea sa ridicată, care se bazează pe un raport preț/câștiguri cu puțin peste 32, și dacă va continua să alimenteze hype-ul în jurul acțiunilor legate de inteligența artificială (AI).

Concentrarea Nvidia pe AI a făcut ca acesta să fie a treia cea mai valoroasă companie din SUA, recent depășind Tesla (TSLA.O) ca cea mai tranzacționată acțiune de pe Wall Street.

Acțiunile Super Micro Computer (SMCI.O), o altă companie considerată a beneficia de pe urma AI, au scăzut cu 1,96%, marcând a doua zi consecutivă de declin după o scădere de aproape 20% vineri, încheind o serie de nouă sesiuni de câștiguri.

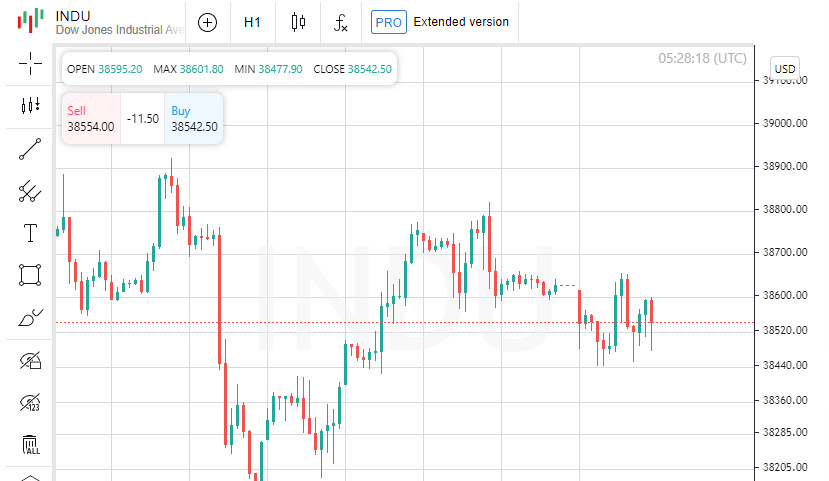

Indicele S&P 500 (.SPX) a pierdut 30,06 puncte, adică 0,60%, închizându-se la 4975,51, în timp ce Nasdaq Composite (.IXIC) a coborât cu 144,87 puncte, sau 0,92%, la 15630,78. Indicele Dow Jones Industrial Average (.DJI) a scăzut cu 64,19 puncte, sau 0,17%, la 38,56,80.

Walmart (WMT.N) a încheiat la un nivel record, conducând Dow Industrials după ce gigantul american de retail a prognozat vânzări pentru anul fiscal 2025 mult peste așteptările Wall Street-ului și a majorat dividende anuale cu 9%.

Sectorul Bunurilor de Consum S&P 500 (.SPLRCS), care include Walmart, a crescut cu 1,13%, devenind singurul sector printre cele 11 principale sectoare S&P care a înregistrat creștere, în timp ce Sectorul Tehnologiei Informației (.SPLRCT) a scăzut cu 1,27%, având cea mai slabă performanță.

Acțiunile Home Depot, parte a Dow Jones, au fluctuat pe parcursul zilei, dar au închis în creștere cu 0,06%, după ce retailerul de îmbunătățiri pentru casă a prognozat rezultate pentru întregul an sub estimările analiștilor.

Raliala de pe Wall Street din săptămâna anterioară a avut un impas, deoarece datele privind inflația din SUA mai mari decât se aștepta au amânat așteptările pieței cu privire la momentul reducerii ratei de dobândă de către Rezerva Federală. O ușoară majoritate a economiștilor chestionați de Reuters se așteaptă la o reducere a ratei în iunie, subliniind riscul unor întârzieri suplimentare ale primei reduceri.

Investitorii așteptau și publicarea procesului-verbal al ultimei întâlniri a politicii Federației și comentariile mai multor oficiali ai băncii centrale mai târziu în săptămână.

Acțiunile producătorului de televizoare inteligente Vizio (VZIO.N) au crescut cu 16,26% după ce Walmart a anunțat achiziționarea companiei pentru 2,3 miliarde de dolari.

Acțiunile Discover Financial Services (DFS.N) au înregistrat o creștere spectaculoasă de 12,61% în contextul planurilor băncii de consum sprijinite de Warren Buffett, Capital One, de a achiziționa emitentul american de carduri de credit pentru 35,3 miliarde de dolari. Acțiunile Capital One au crescut cu 0,12%.

La Bursa de Valori din New York, scăderile au depășit avansurile într-un raport de 1,4 la 1, în timp ce la Nasdaq, scăderile au depășit avansurile într-un raport de 1,9 la 1.

S&P 500 a stabilit 29 de noi maxime pe 52 de săptămâni și 3 noi minime, în timp ce Nasdaq a înregistrat 111 maxime noi și 95 minime noi.

Dolarul a slăbit, și bursele globale au scăzut marți, deoarece optimismul în scădere cu privire la scăderea iminentă a ratelor de dobândă ale băncilor centrale a lăsat principalele burse europene și japoneze la limita maximelor istorice.

Datele privind inflația din SUA, mai mari decât se aștepta săptămâna trecută, au diminuat așteptările pentru debutul iminent al ciclului de relaxare al Rezervei Federale, amânând așteptările de reducere a ratelor până în iunie, conform unei ușoare majorități de economiști întrebați de Reuters, care au remarcat, de asemenea, riscul unei întârzieri suplimentare în prima reducere.

În ciuda apelurilor pentru deflație bazate pe așteptările de creștere economică sub trend, imaginea reală a economiei SUA arată doar o ușoară încetinire, conform lui Philip Colmar, strategist global la MRB Partners din New York.

Indexul dolarului american, măsurând moneda față de alte șase, a scăzut cu 0.24%, în timp ce indicele global de acțiuni MSCI (.MIWD00000PUS) a pierdut 0.35%.

Indexul european STOXX 600 (.STOXX) a închis în scădere cu 0.10%, ignorând datele Băncii Centrale Europene care arată că creșterea anuală a salariilor contractuale în zona euro s-a încetinit la 4.5% în ultimul trimestru al anului precedent față de 4.7% în perioada anterioară.

BCE a identificat creșterea salarială drept cel mai semnificativ risc în cruciada de optsprezece luni împotriva inflației. Analiza acordurilor salariale ale BCE indică faptul că creșterea salariilor va rămâne ridicată în acest an, cu un număr din ce în ce mai mare de companii așteptând creșteri de prețuri, conform lui Marco Wagner, economist senior la Commerzbank.

Reacția la prognozele privind ratele dobânzilor din alte clase de active decât obligațiunile a fost până acum nesemnificativă, dar creșterea economică a SUA în comparație cu alte țări este probabil să schimbe așteptările puternice ale băncilor centrale, conform lui Marvin Lo, strategist global macro senior la State Street din Boston.

Din mijlocul lunii ianuarie, piața a redus așteptările pentru reduceri de rate cu 60 de puncte de bază pentru Fed, la fel și pentru Banca Canadei, 37 de puncte de bază pentru BCE și 57 de puncte de bază pentru Banca Angliei, a spus el.

Randamentul la certificatele Trezoreriei pe doi ani, reflectând așteptările privind ratele dobânzilor, a scăzut cu 4.8 puncte de bază la 4.608%, în timp ce randamentul la certificatele de trezorerie pe zece ani a scăzut cu 2.4 puncte de bază la 4.271%.

Dolarul s-a depreciat după ce China a redus ratele pentru a-și susține piața imobiliară aflată în dificultate, stârnind speranțe pentru stimulente suplimentare destinate să stimuleze creșterea globală.

Yenul s-a întărit, dar a rămas sub nivelul de 150,88 pentru un dolar atins luni trecute, cel mai scăzut în 11 săptămâni, în timp ce investitorii s-au concentrat pe posibilitatea ca reluarea slăbirii valutei japoneze să declanșeze intervenții.

Prețurile petrolului au scăzut cu peste 1% din cauza îngrijorărilor legate de cererea globală, compensând susținerea prețurilor provenită din conflictul dintre Israel și HAMAS.

Contractele futures la țiței Brent au scăzut cu 1,22 dolari la 82,34 dolari pe baril. Lichiditatea la șase luni a contractului Brent marți a fost cea mai ridicată de la în octombrie, indicând o piață mai restrânsă.

Prețurile la petrolul WTI pentru livrare în luna martie, care expiră marți, au scăzut cu 1,01 dolari la 78,18 dolari pe baril. Contractul pentru luna aprilie, tranzacționat în mod activ, a scăzut cu 1,30 dolari la 77,04 dolari pe baril.

Prețurile la aur au crescut la cel mai ridicat nivel în peste o săptămână în urma declinului dolarului, cu contractele futures la aur american în creștere cu 0,8% la 2039,80 dolari pe uncie.

Română

Română

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська