Perechea valutară EUR/USD a reluat în jos mișcarea bruscă și destul de neașteptată în timpul celei de-a doua zile de tranzacționare a săptămânii. Contextul macroeconomic de ieri a fost destul de slab, dar au existat câteva evenimente fundamentale care teoretic ar fi putut provoca o reacție a pieței. Ne referim la discursurile reprezentanților comitetului monetar al BCE. Informațiile nu sunt disponibile pentru toate interviurile, dar totuși se poate spune cu încredere că piața nu a așteptat o retorică "hawkish". Prin urmare, moneda europeană a fost sub presiune în întreaga zi de marți și continuă în general să se deplaseze în jos, ceea ce corespunde în totalitate așteptărilor noastre.

Reamintim că de mai multe luni preconizăm o scădere a euro până la nivelul minim de 5-6 cifre. În prezent, mai sunt doar de parcurs 130 de puncte până în această zonă. Și, având în vedere că nu s-au adăugat motive evidente de creștere a monedei euro în ultima perioadă, considerăm că trendul de scădere va continua. Să fim sinceri, săptămâna trecută, statistica macroeconomică dinspre ocean a fost dezamăgitoare. Așadar, euro a avut oportunitatea excelentă să urce cât mai sus. Cu toate acestea, joi și vineri a urmat o scădere destul de neașteptată, care nici măcar nu s-a inversat în ziua de luni, așa cum ne-am fi așteptat. Prin urmare, concluzia se impune de la sine: piața este într-o fază "bearish" și traderii nu sunt deloc obligați să se bazeze pe factori de scădere pentru a vinde.

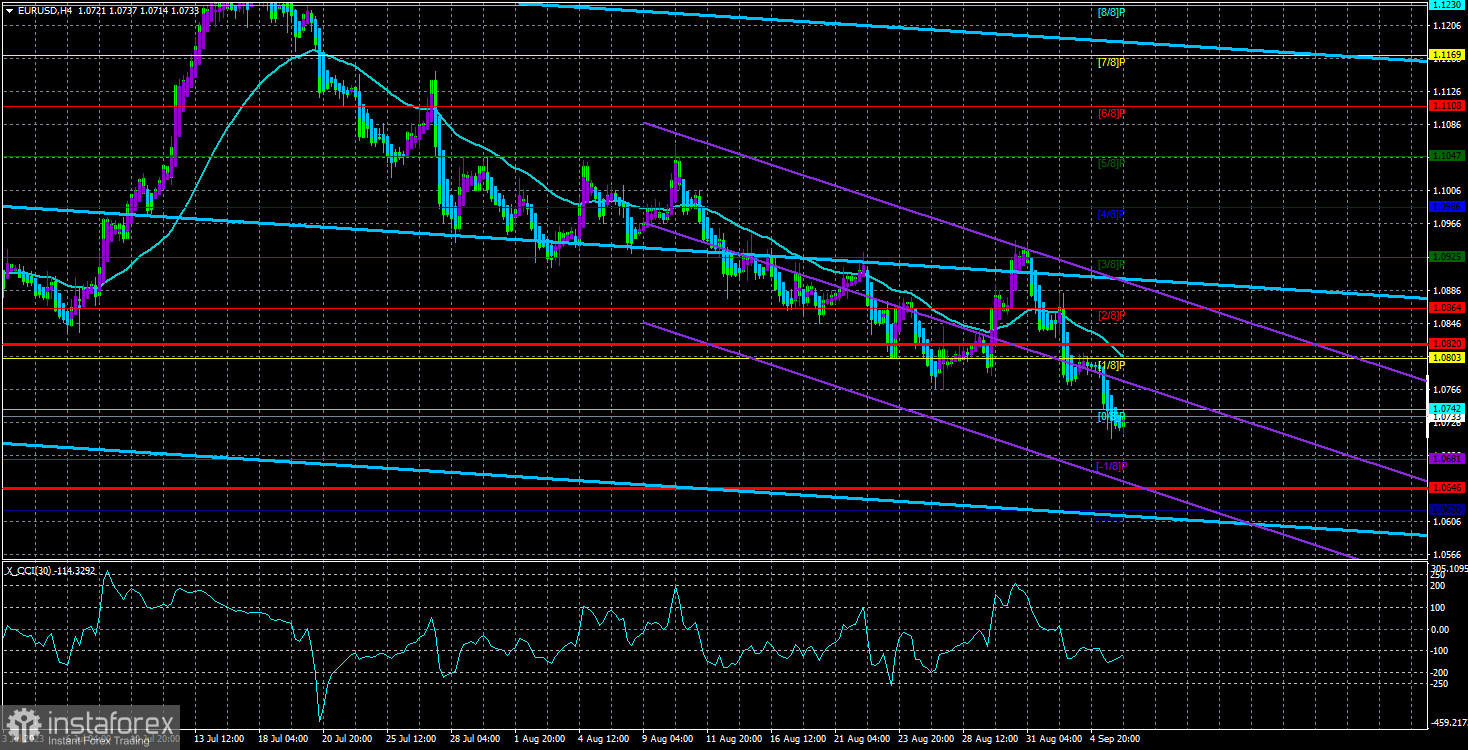

Pe intervalul de 24 de ore, imaginea este excelentă. Norul Ichimoku a fost depășit, așa că acum cuplul nu are nimic care să îi împiedice să se îndrepte către nivelul Fibonacci de 38,2% - 1,0609. Considerăm că acest nivel poate fi considerat doar ca un obiectiv minim. În 2023, moneda euro a crescut, dar creșterea s-a încetinit evident. Era vizibil faptul că piața nu înțelege pe baza căror factori ar trebui să cumpere acest cuplu valutar?

Chiar și luând în considerare statisticile slabe din SUA în săptămâna trecută, aceste statistici sunt mult mai puternice decât cele din Uniunea Europeană. Rata Federal Reserve este mult mai mare decât rata BCE. Produsul intern brut (PIB) al SUA a înregistrat o creștere de doar 2,1%. PIB-ul puternic din Uniunea Europeană este de 0,3%.

Christine Lagarde nu s-a obosit nici măcar să susțină moneda euro.

Ieri am discutat deja despre faptul că Christine Lagarde nu a răspuns la întrebarea unui jurnalist cu privire la decizia privind rata de la BCE la ședința din septembrie, ceea ce ar fi putut provoca marți un val de vânzări a monedei europene. Problema este că euro și lira s-au apreciat în acest an doar pe baza așteptărilor pieței privind o într-un Europei și Marea Britanie mai stricte decât în SUA. Dar, după cum vedem, BCE nu are intenția să ridice rata sa la 6% și a început deja să transmită semnale clare despre sfârșitul ciclului de strângere a politicii monetare, încă din vara acestui an.

Cu cât piața înțelege că încă 1-2 majorări ale ratei de dobândă este maximul Băncii Centrale Europene, cu atât mai puține factori de creștere mai rămân pentru euro. Dar care ar putea fi acum acești factori? Economia Zonei Euro este mai slabă, rata de dobândă este mai mică și perspectivele în ceea ce privește rata de dobândă sunt destul de modeste. Da, până la sfârșitul anului, dolarul american ar putea să fie supus presiunii, deoarece inflația în Statele Unite s-a încetinit la 3,2%, ceea ce înseamnă că în curând nu va mai fi necesar să menținem valoarea maximă a ratei de dobândă. Retorica "colăceii" a lui Powell și a altor membri ai FOMC ar putea declanșa un val de vânzări a monedei americane. Dar totuși credem că procesul de reducere a ratei de dobândă în America se va întinde pe o perioadă de cel puțin un an, dacă nu chiar mai mult. Acest proces nu va fi rapid și mai devreme sau mai târziu BCE va începe, de asemenea, să ia în considerare reducerea ratei de dobândă cheie.

Astfel, până la sfârșitul anului, euro poate obține un avantaj mic, dar acest lucru nu va duce cu siguranță la o recuperare a trendului global ascendent. Recesiunea în UE este de asemenea posibilă, iar lupta împotriva inflației ar putea continua încă 2,5 ani. Nici măcar nu vreau să îmi imaginez ce se va întâmpla în lume în acest interval, deoarece ultimii ani au fost pur și simplu nebuni.

Volatilitatea medie a perechii de valute euro/dolar pentru ultimele 5 zile de tranzacționare, la data de 6 septembrie, este de 87 de puncte și poate fi caracterizată ca "ridicată". Astfel, ne așteptăm la mișcări ale perechii între nivelurile de 1,0646 și 1,0820 în ziua de miercuri. O inversare a indicatorului Heiken Ashi în direcția crescătoare va indica începutul unei noi corecții ascendente.

Nivelele imediate de suport sunt:

S1 - 1,0681

S2 - 1,0620

Nivelele imediate de rezistență sunt:

R1 - 1,0742

R2 - 1,0803

R3 - 1,0864

Recomandări de tranzacționare:

Perechea EUR/USD a revenit sub medie mobilă și continuă să scadă. În prezent, este oportun să rămâneți în poziții scurte cu obiectivele de 1,0681 și 1,0646 până la inversarea indicatorului Heiken Ashi în direcția crescătoare. Pozițiile lungi pot fi considerate în cazul în care prețul se stabilizează deasupra liniei medii mobile, cu obiectivele de 1,0864 și 1,0925.

Vă recomandăm să citiți:

Recenzie pereche GBP/USD. 6 septembrie. Banca Angliei ar putea încheia strângerea politicii monetare în luna septembrie.

Prognoza și semnalele de tranzacționare pentru EUR/USD la data de 6 septembrie. Raportul COT. Analiza detaliată a mișcării perechii și tranzacțiilor comerciale.

Prognoza și semnalele de tranzacționare pentru GBP/USD la data de 6 septembrie. Raportul COT. Analiza detaliată a mișcării perechii și tranzacțiilor comerciale.

Explicații pentru ilustrații:

Canalele de regresie liniară - ajută la determinarea tendinței curente. Dacă ambele canale sunt direcționate în aceeași direcție, înseamnă că tendința este puternică în prezent.

Linia medie mobilă (setări 20,0, netezită) - determină tendința pe termen scurt și direcția în care ar trebui să fie realizate tranzacțiile în prezent.

Nivelele Murray - nivelele țintă pentru mișcări și corecții.

Nivelele de volatilitate (linii roșii) - canalul de preț probabil în care perechea va petrece următoarele 24 de ore, pe baza indicatorilor actuali de volatilitate.

Indicatorul CCI - intrarea sa în zona de supravânzare (sub -250) sau în zona de supracumpărare (deasupra +250) indică apropierea unei inversări a tendinței în direcția opusă.

Română

Română

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська