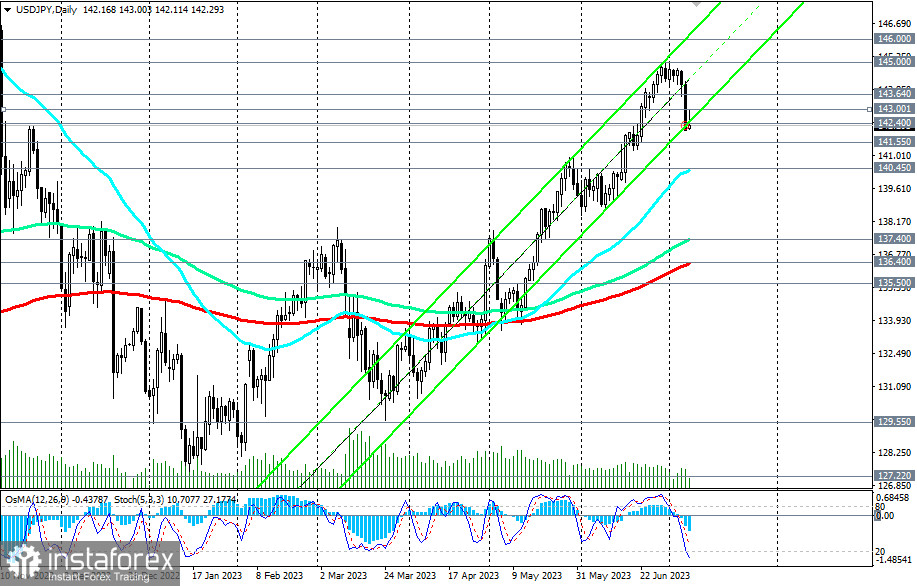

După o scădere semnificativă și în mare parte neașteptată la sfârșitul săptămânii trecute, USD/JPY încearcă să-și reia dinamică ascendentă multilună (de la începutul anului 2021) în ziua de luni.

În primul rând, scăderea perechii poate fi atribuită slăbiciunii bruște a dolarului, în special vineri după un raport ambiguu al Departamentului Muncii din SUA cu privire la datele din iunie.

Cum am menționat în revizuirea noastră de astăzi "Dolarul: rezumat și perspective imediate", raportul publicat vineri despre piața muncii din SUA contribuie la revizuirea previziunilor economiștilor în legătură cu o posibilă strângere mai strictă a politicii monetară a FRS.

În această săptămână, participanții de pe piață vor aștepta publicarea datelor actualizate privind inflația din SUA pentru a-și clarifica mai bine previziunile cu privire la următoarea sesiune a FRS, programată pentru 25 și 26 iulie (mai multe detalii despre evenimentele importante ale săptămânii puteți găsi în Principalele evenimente economice ale săptămânii 10.07.2023 - 16.07.2023).

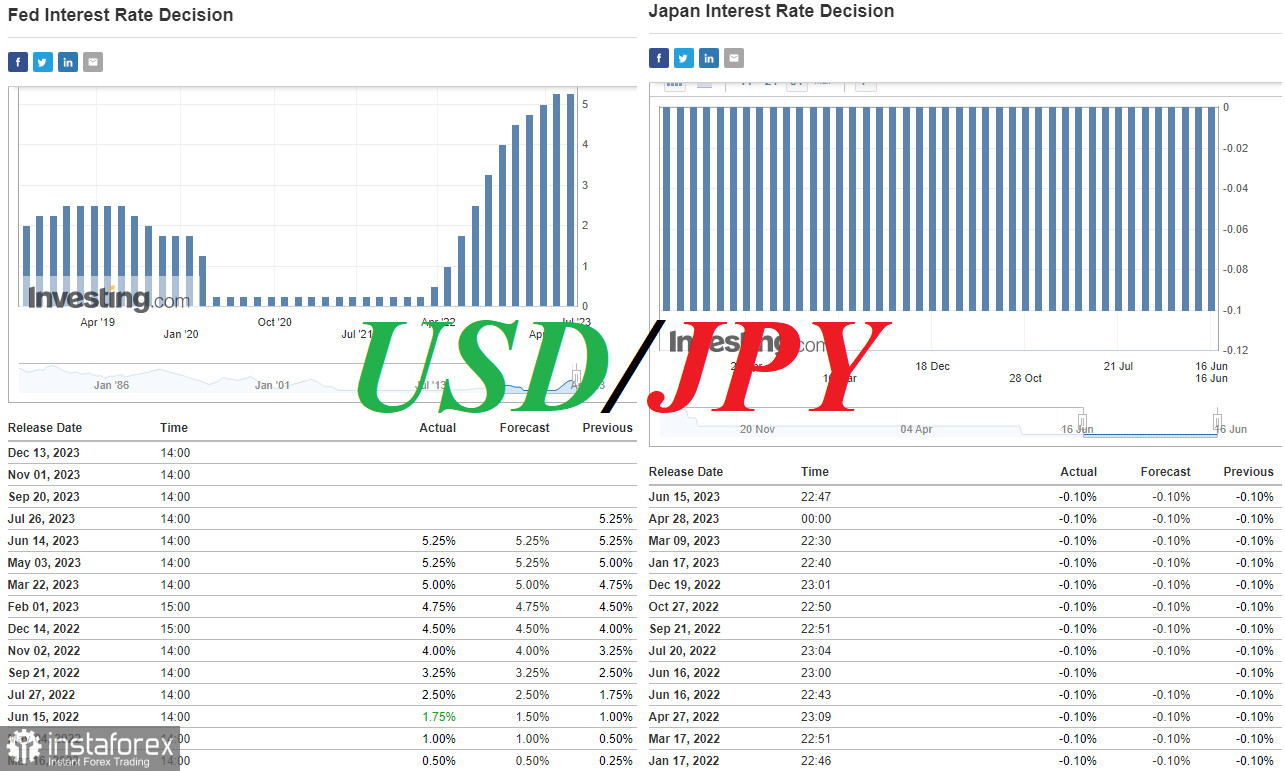

În ceea ce privește yenul japonez și USD/JPY, o scădere semnificativă a perechii este împiedicată de politica monetară extrem de ușoară implementată de Banca Japoniei. În prezent, Banca Japoniei este singura între cele mai mari bănci centrale mondiale care menține rata dobânzii în teritoriul negativ.

Un singur factor, acesta contribuie la cumpărarea dolarului în detrimentul yenului mai ieftin, în cadrul așa-numitei strategii carry-trade.

Conform declarațiilor făcute recent de viceguvernatorul Băncii Japoniei, Shinichi Uchida, mai este încă mult de parcurs până la încheierea politicii dobânzilor negative. Potrivit spuselor sale, riscul ca obiectivul de inflație de 2,0% să nu fie atins din cauza unei strângeri prematură a politicii monetare este mai mare decât riscul de a întârzia strângerea politicii și de a permite inflației să rămână peste 2%.

Luând în considerare datele macroeconomice slabe care provin din Japonia și presiunea inflaționistă relativ scăzută (indicele anual al prețurilor de consum CPI a depășit așteptările în luna mai, înregistrând o valoare de 3,2%, peste nivelul țintă de 2% al Băncii Japoniei, dar totuși mai mic decât în luna anterioară (3,5%), și semnificativ mai mic decât vârful de 40 de ani de 4,1% înregistrat mai devreme în acest an), nu este de așteptat să se schimbe politica monetară ultra-lejeră a Băncii Japoniei.

Cu toate acestea, Banca Japoniei nu exclude posibilitatea intervențiilor valutare pentru stabilizarea cursului monedei naționale în cazul unei depreciări excesive. Cu toate acestea, aceasta nu va avea o importanță fundamentală în ceea ce privește schimbarea sau întreruperea tendinței ascendente a perechii USD/JPY.

Cel mai probabil, aceasta va continua, fără a exclude perioadele scurte de corecție pe care le observăm în prezent.

Prin urmare, în opinia noastră, ar fi potrivită deschiderea de poziții lungi noi aproape de nivelul de suport de 142,40, precum și în cazul unei scăderi a prețului către nivelurile de suport de 141,55, 141,00, 140,45 (mai multe detalii și scenariul alternativ pot fi găsite în "USD/JPY scenarii de dinamică pe 10.07.2023").

Scenariul alternativ, legat de o consolidare mai serioasă a yenului, este construit pe fondul așteptărilor posibilelor modificări ale parametrilor politicii monetare a Băncii Japoniei în cadrul ședinței sale din 28 iulie referitoare la controlul curbei de randament YCC. În cadrul acestui program, Banca Japoniei își propune să mențină randamentul obligațiunilor guvernamentale japoneze (JGB) pe o perioadă de 10 ani aproape de nivelul de 0%, în scopul de a stimula economia. De fiecare dată când randamentul de pe piață al JGB depășește intervalul țintă, Banca Japoniei cumpără obligațiuni pentru a reduce randamentul (iar asupra yenului există o presiune negativă în cazul scăderii randamentului JGB).

Banca Japoniei a dublat dobânda maximă la obligațiunile guvernamentale japoneze pe termen de 10 ani în decembrie 2022, de la 0,25% la 0,5%, extinzând intervalul de la zero în ambele direcții cu 0,5% și accelerând achizițiile de obligațiuni pentru a proteja plafonul (randament). Aceasta a declanșat o întărire bruscă a yenului și o scădere a perechii USD/JPY.

Dacă Banca Japoniei va extinde din nou intervalul randamentului JGB în cadrul ședinței din 28 iulie, așa cum s-a întâmplat în decembrie, putem anticipa un nou val de întărire a yenului și scădere a perechii USD/JPY.

Aceasta, în principiu, stă la baza calculelor vânzătorilor perechii USD/JPY. Cu cât data se apropie mai mult, cu atât volatilitatea în pereche se va intensifica, în opinia noastră. În plus, unii economiști consideră că Banca Japoniei ar putea renunța complet la programul de control al randamentului încă în acest an. Este ușor de presupus că chiar și în condițiile unei rate de dobândă scăzute a Băncii Japoniei, acest lucru ar putea duce la o întărire semnificativă a yenului.

*) copierea semnalelor pe InstaForex -

https://www.ifxtrade.center/ro/forexcopy_system?x=PKEZZ

**) Sistemul PAMM în Instaforex -

https://www.ifxtrade.center/ro/pamm_system?x=PKEZZ

***) deschideți un cont de tranzacționare la Instaforex -

https://www.ifxtrade.center/ro/fast_open_live_account?x=PKEZZ

sau https://www.ifxinvestment.com/ro/deschide_cont_live?x=PKEZZ

Română

Română

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська