Perechea valutară EUR/USD a reluat marți mișcarea descendentă, ceea ce corespunde în totalitate așteptărilor noastre. Cu o zi înainte, perechea a încercat din nou să oprească scăderea, ceea ce a fost favorizat de indicele slab de activitate comercială în sectorul serviciilor din SUA ISM. Cu toate acestea, așa cum s-a constatat marți, piața nu a făcut din muscă armăsar. Indicele ISM este doar unul dintre multele indicatori macroeconomici ai stării unei economii. De exemplu, datele Nonfarm publicate vineri trecut sunt mult mai importante decât ISM în circumstanțele actuale. Economia americană încetinește, dar cine nu se aștepta la asta? Amintim că Fed continuă lupta împotriva inflației ridicate prin creșterea ratei cheie. Evident, economia va reacționa negativ la ceea ce se întâmplă!

Cum am discutat anterior, raportul dintre ratele BCE și FED este important pentru piață. Deoarece ambele bănci se apropie de momentul încheierii ciclului de strângere a politicii monetare, piața a inclus deja în prețuri anumite niveluri finale ale ratelor ambelor bănci centrale. Noi presupunem că pentru BCE - încă două creșteri, iar pentru FED - 0. Prin urmare, orice modificare "neplanificată" a oricărei rate poate provoca o creștere pe piața valutară. Și până acum, ciudat este că tocmai FED este aproape să surprindă piața. Amintim că acum două săptămâni, unii membri ai comitetului monetar al Rezervei Federale au început să vorbească despre o creștere a ratei în iunie, care poate fi considerată deja "neplanificată". Câțiva reprezentanți ai comitetului au declarat că rata poate fi continuată să fie strânsă o dată la două ședințe. Dar oricum, vorbim încă despre o creștere, nu o pauză.

Prin urmare, dolarul american, care inițial nu a fost prevăzut să se dezvolte în acest fel, poate continua să crească. Dacă adăugăm la aceasta supra-vânzarea generală a dolarului și căderea sa injustă în perioada 15 martie - 4 mai, am spune că probabilitatea unei mișcări ulterioare spre Sud rămâne ridicată. Poate prin corecție, dar mișcarea către paritatea prețurilor trebuie să continue.

Klaas Knot vorbește din nou despre strângerea monetară.

Marți, în Uniunea Europeană, a avut loc discursul reprezentantului BCE, Klaas Knot. El a declarat literalmente următoarele: "Regulatorul va continua să crească rata până când nu va vedea că inflația poate reveni în perspectiva apropiată la 2%". El a mai spus că inflația este prea mare și că va fi mult mai dificil să reducă inflația de bază decât cea principală. Potrivit lui Knot, economia începe să reacționeze la strângerea politicii monetare. Din aceste declarații se pot trage mai multe concluzii. În primul rând, retorica lui Knot pare prea "de șoim". Amintim că majoritatea participanților de pe piață presupune încă cel mult două creșteri de prețuri cu 0,25%, iar faptul în sine că ritmul de strângere a devenit minim indică apropierea momentului încheierii ciclului de strângere.

În al doilea rând, Uniunea Europeană are 27 de state și BCE este obligată să ia în considerare situația economică din fiecare dintre ele. Am mai scris anterior despre faptul că inflația în Spania a scăzut la 3%, astfel încât această țară nu mai are nevoie de o politică monetară mai strictă. Dar BCE nu poate crește rata pentru Germania și să nu o crească pentru Spania. Țările în care inflația scade rapid se pot confrunta cu o încetinire excesivă a acesteia. Și apoi va începe aceeași "căruță", ca și înainte de pandemie, când timp de o decadă indicele prețurilor de consum nu a putut fi crescut la 2%.

În al treilea rând, dacă economia începe să reacționeze la politica de strângere monetară, înseamnă că creșterea economică în viitorul apropiat poate deveni negativă. Mai ales dacă ratele de dobândă vor continua să crească. Și vor continua să crească! PIB-ul zonei euro a fost "la zero" timp de două trimestre consecutive. Prin urmare, reducerea economiei nu este din domeniul fanteziei, dacă acum jumătate de an toată lumea aștepta o recesiune completă. În același timp, economia americană crește, iar rata de dobândă a Rezervei Federale este mult mai mare. Considerăm că baza pentru consolidarea ulterioară a dolarului este incontestabilă.

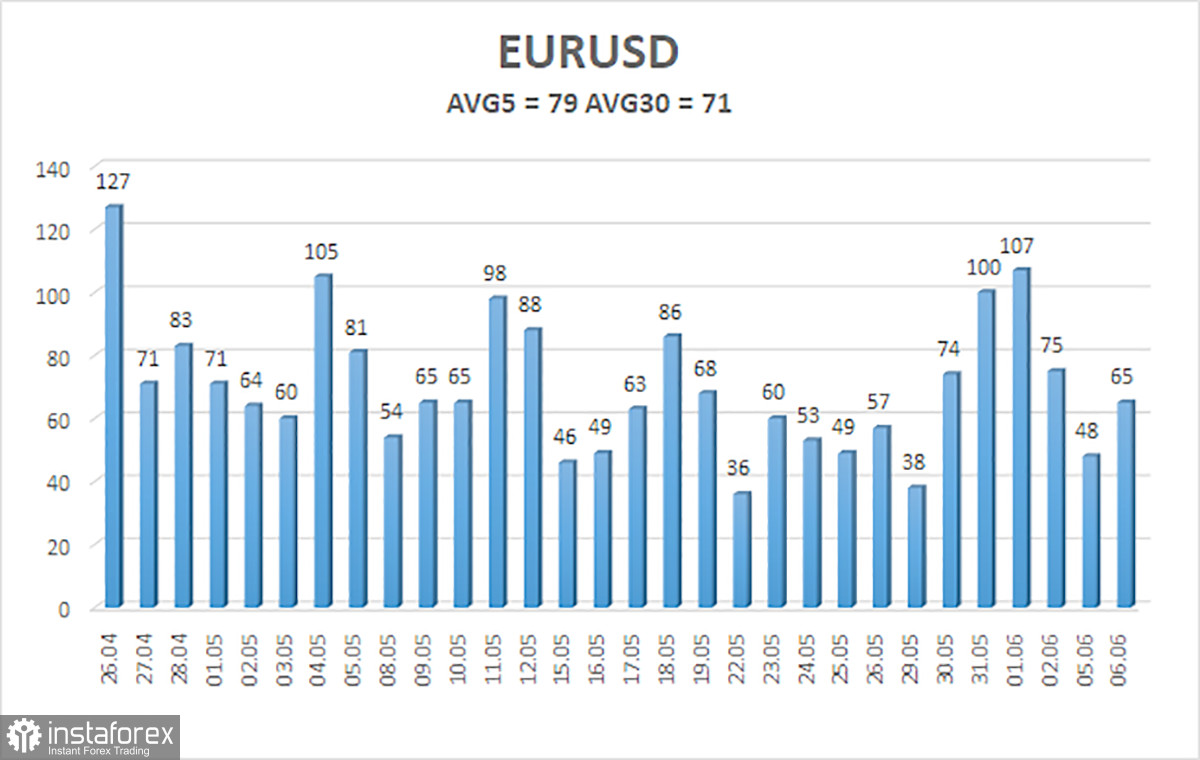

Volatilitatea medie a perechii valutare euro/dolar pentru ultimele 5 zile de tranzacționare, la data de 7 iunie, este de 79 de puncte și este caracterizată ca "medie". Prin urmare, ne așteptăm la o mișcare a perechii între nivelurile de 1,0605 și 1,0763 miercuri. O inversare a indicatorului Heiken Ashi înapoi în sus va indica posibila reluare a mișcării ascendente.

Nivelele de suport cele mai apropiate:

S1 - 1,0681

S2 - 1,0620

Nivelele de rezistență cele mai apropiate:

R1 - 1,0742

R2 - 1,0803

R3 - 1,0864

Recomandări de tranzacționare:

Perechea EUR/USD continuă să se afle sub linia medie mobilă. În prezent, ar trebui să rămânem în poziții scurte cu obiectivele de 1,0620 și 1,0605 până la inversarea indicatorului Heiken Ashi în sus, dar acum există și o probabilitate ridicată de plat. Pozițiile lungi vor deveni relevante numai după consolidarea prețului înapoi deasupra liniei medii mobile, cu obiectivele de 1,0763 și 1,0803.

Recomandăm să citiți:

Revizuirea perechii GBP/USD. 7 iunie. Lira sterlină desenează modelul "cap și umeri".

Prognoze și semnale de tranzacționare pentru EUR/USD la 7 iunie. Raport COT. Analiza detaliată a mișcării perechii și a tranzacțiilor comerciale.

Prognoze și semnale de tranzacționare pentru GBP/USD la 7 iunie. Raport COT. Analiza detaliată a mișcării perechii și a tranzacțiilor comerciale.

Explicații pentru ilustrații:

Canalele de regresie liniară - ajută la determinarea tendinței curente. Dacă ambele sunt îndreptate în aceeași direcție, înseamnă că tendința este puternică în prezent.

Linia medie mobilă (setări 20,0, netezită) - determină tendința pe termen scurt și direcția în care ar trebui să se desfășoare tranzacționarea în prezent.

Nivelele Murray - nivelele țintă pentru mișcările și corecțiile prețurilor.

Nivelele de volatilitate (liniile roșii) - canalul de preț probabil în care perechea va petrece următoarele 24 de ore, în funcție de volatilitatea curentă.

Indicatorul CCI - intrarea sa în zona de supravânzare (sub -250) sau în zona de supracumpărare (peste +250) indică faptul că o inversare a tendinței se apropie în direcția opusă.

Română

Română

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська