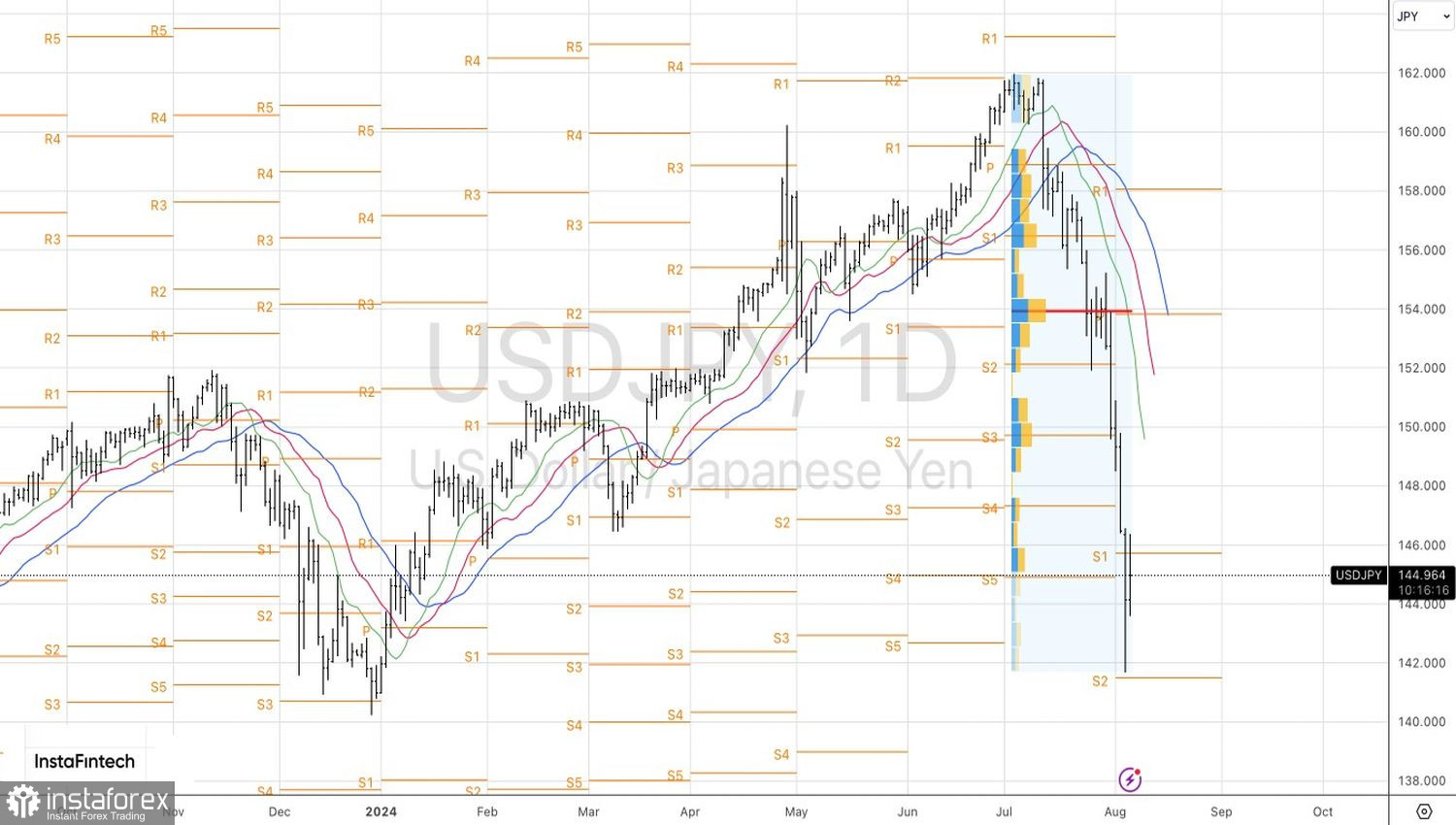

E os últimos serão os primeiros." De patinho feio ou principal azarão do mercado de divisas internacional, o iene japonês subitamente se transformou em um belo cisne, ou o principal favorito. A queda do USD/JPY a partir dos níveis mais altos de julho alcançou 13%, e apenas a retórica calma dos funcionários do Federal Reserve conseguiu esfriar o ardor dos ursos desenfreados. Mas por quanto tempo?

Se a ruptura na tendência ascendente foi devido às intervenções cambiais do governo japonês no momento certo, em meio à desaceleração da inflação nos EUA, outros eventos se tornaram os principais motores da queda do USD/JPY. No final de julho, o Banco do Japão apareceu perante os investidores com plumagem de falcão. Ele não apenas aumentou a taxa overnight para 0,25% e prometeu reduzir pela metade a escala do afrouxamento quantitativo até 2026, mas também falou longamente sobre os perigos de um iene fraco. Anteriormente, os chefes do banco central não vinculavam seus veredictos à taxa cambial.

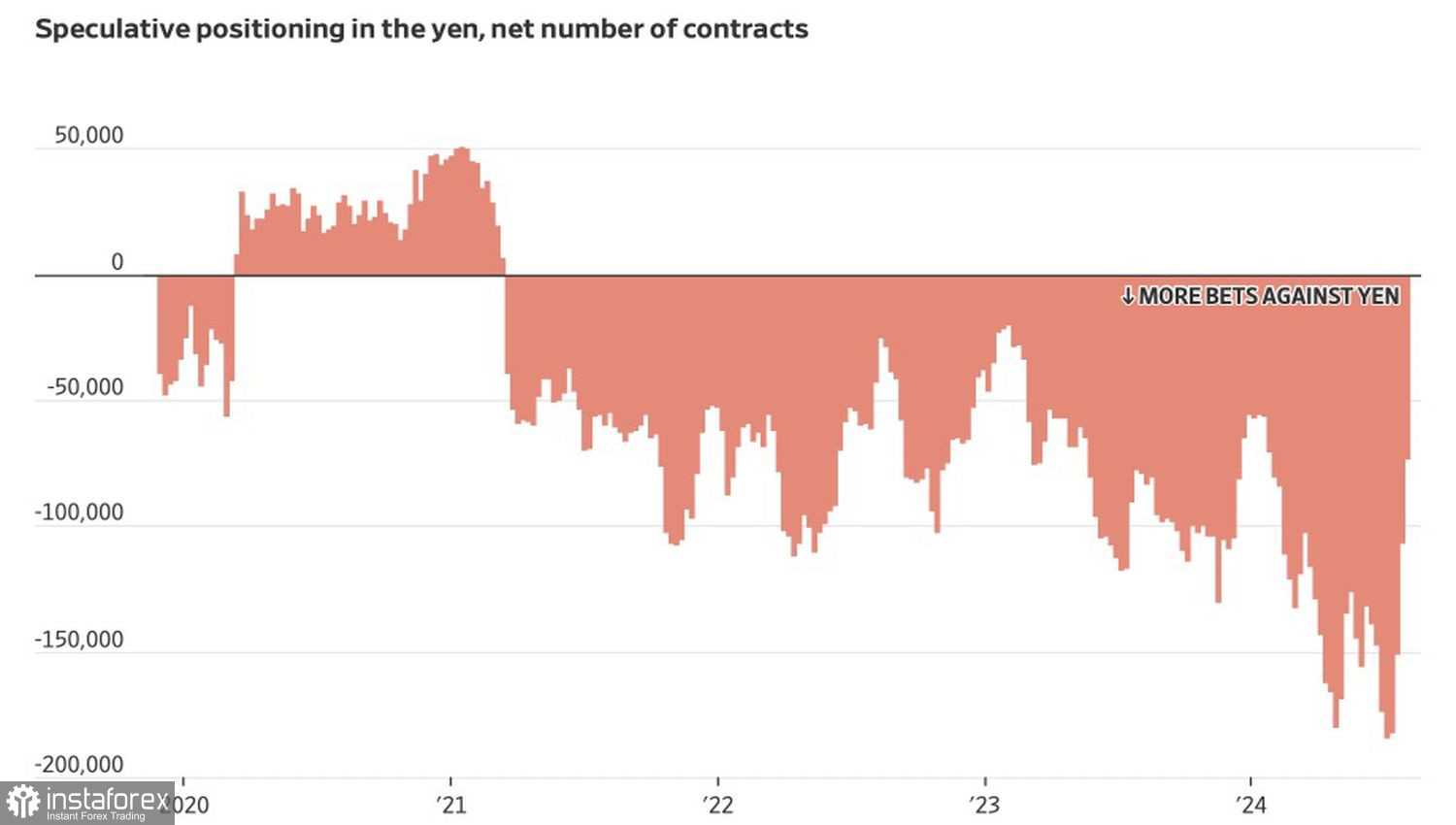

Os dados decepcionantes de julho sobre o emprego americano levaram a exigências para que o Fed reduzisse agressivamente a taxa dos fundos federais. O mercado de futuros estima a escala do afrouxamento monetário em 125 pontos-base em 2024, e a divergência na política monetária permite que hedge funds e gestores de ativos reduzam posições vendidas no iene. Há pouco tempo, essas posições alcançaram o nível mais alto desde 2007, mas no início de agosto, haviam diminuído significativamente.

Dinâmica das posições especulativas sobre o iene

O BOJ privou os investidores de recursos praticamente gratuitos ao direcioná-los para a normalização. Aliado aos temores de uma recessão americana e o aumento associado da volatilidade, isso levou ao fechamento de transações de carry-trade. O principal beneficiário foi o iene, como moeda de financiamento barata.

Os trunfos dos ursos para o USD/JPY continuarão funcionando? A Moody's observa que a fraqueza da economia global forçou o BOJ a reverter as taxas recentemente aumentadas em 2000 e 2006. É bem possível que o banco central faça isso agora, especialmente se os EUA realmente mergulharem em uma recessão. Além disso, o Banco do Japão está enfrentando críticas consideráveis. Como ele poderia ignorar os dados fracos do Japão se segue uma política dependente de dados?

Se o governador do BOJ, Kazuo Ueda, e seus colegas levarem em conta as taxas de câmbio, é improvável que eles apressem a continuação do ciclo de normalização. Também é improvável que os dados fracos do mercado de trabalho dos EUA em julho obriguem o Fed a cortar a taxa dos fundos federais de forma agressiva. Parece que a divergência na política monetária já está precificada nas cotações do USD/JPY, o que estabelece as bases para um recuo.

Por outro lado, a demanda pelo iene será alta devido ao retorno dos investidores japoneses para proteger os riscos cambiais e ao desmonte adicional das transações de carry-trade.

Tecnicamente, no gráfico diário do USD/JPY, a formação de um "salto do gato morto", uma breve recuperação após uma longa queda, não está descartada. Um retorno acima de 145.8 seria motivo para realizar lucros em posições de vendas formadas a partir de 153.8 e uma razão para abrir posições de compra no curto prazo. Enquanto o par negociar em níveis mais baixos, faz sentido manter as posições.

Português

Português

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română