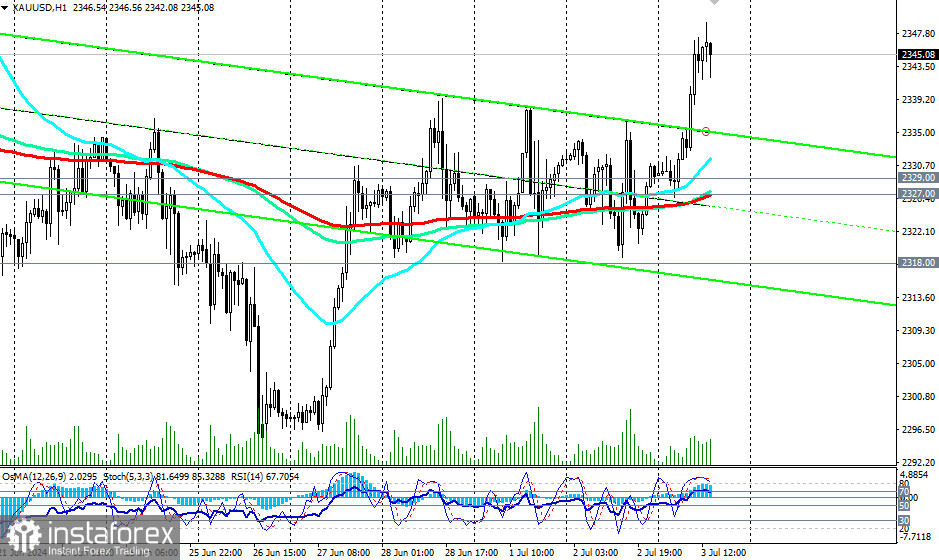

Em um cenário alternativo, se a marca de 2.318,00 for ultrapassada, a queda poderá continuar até o limite inferior da faixa e os níveis de suporte em 2.300,00 e 2.285,00. Uma recuperação e um crescimento subsequentes são mais prováveis a partir desses níveis.

O dólar continua sob pressão após publicações e eventos recentes.

Os participantes do mercado agora estão aguardando o relatório do mercado de trabalho de sexta-feira, que pode se tornar um novo estímulo para o movimento do dólar. As previsões sugerem que +190,0 mil novos empregos não agrícolas foram criados em junho, abaixo dos +272,0 mil anteriores, e o salário médio por hora diminuiu de +4,1% para +3,9% em relação ao ano anterior.

Ao discursar na terça-feira em Sintra, Portugal, no evento anual do banco central, o presidente do Fed, Jerome Powell disse que os dados recentes indicam uma desaceleração nas taxas de inflação e seu movimento em direção à meta de 2 %, que poderia ser alcançada até o final de 2025 ou em 2026.

Powell afirmou que a inflação estava indo na direção certa e que os riscos estavam equilibrados. Ele caracterizou o mercado de trabalho nacional como "esfriando", mencionando que se enfraquecesse inesperadamente, isso levaria o Fed a reagir. Seu discurso foi considerado neutro pelos investidores, mas foi recebido com cautela.

O discurso de Powell intensificou as discussões sobre a possibilidade do primeiro corte nas taxas do Fed em setembro. As expectativas dos mercados ainda são de que o Fed corte as taxas de juros duas vezes este ano, ignorando o cenário base dos dirigentes do Fed, que implica apenas um corte.

Se o crescimento do emprego desacelerar novamente e o desemprego aumentar, será mais um argumento para que em breve o Fed faça a transição para uma política monetária mais acomodatícia.

Hoje, os participantes do mercado estão aguardando uma série de eventos e publicações importantes.

Se eles decepcionarem os investidores, podemos esperar uma nova onda de enfraquecimento do dólar antes da divulgação dos dados do mercado de trabalho dos E.U.A. na sexta-feira e um aumento no par XAU/USD, já que as expectativas de flexibilização da política monetária do Fed afetam positivamente os preços do ouro e negativamente as cotações do dólar.

Uma quebra da alta de hoje, em 2349,00, poderia estimular um maior crescimento do XAU/USD, que não conseguiu romper o nível de suporte de 2318,00 (EMA50 no gráfico diário) no mês passado e desenvolver um movimento ascendente mais confiante.

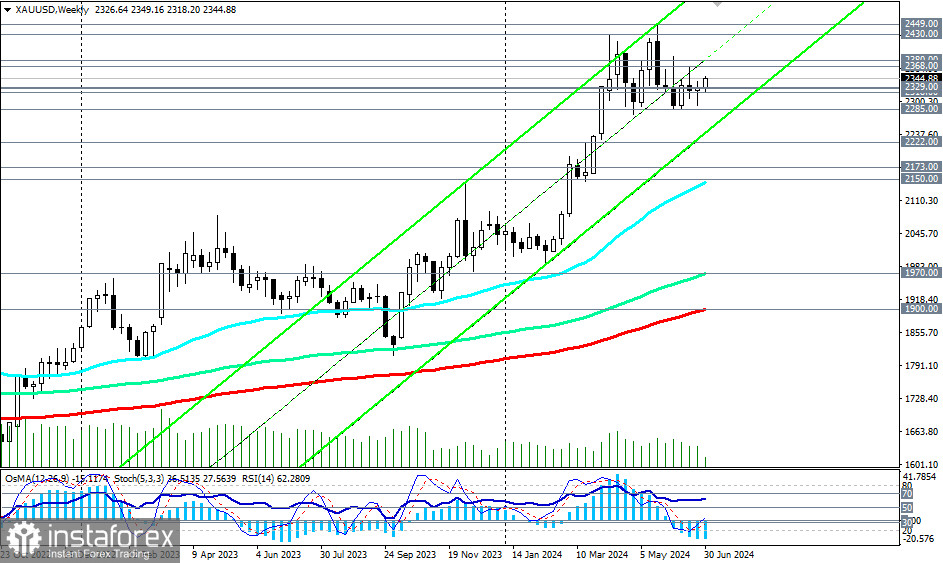

No geral, o par continua a ser negociado nos mercados de alta de médio e longo prazo, acima dos principais níveis de suporte de 2173,00 (EMA 200 no gráfico diário) e 1900,00 (EMA 200 no gráfico semanal).

Portanto, do ponto de vista técnico, as posições de longo e médio prazo continuam recomendadas.

Em um cenário alternativo, após ultrapassar a marca de 2.318,00, a queda poderia continuar até o limite inferior da faixa e os níveis de suporte de 2.300,00 e 2.285,00, a partir dos quais uma recuperação e um crescimento subsequentes são prováveis.

Somente uma quebra dos níveis de suporte chave em 2173,00 (EMA 200 no gráfico diário) e 2150,00 (EMA 50 no gráfico semanal) fará com que o XAU/USD entre na zona de mercado de baixa de médio prazo.

No geral, o impulso ascendente do par XAU/USD prevalece.

No cenário principal, esperamos a retomada do crescimento e um novo aumento no preço em direção ao limite superior da faixa e aos níveis de 2368,00 e 2380,00. Depois de ultrapassar esses níveis, o preço pode se mover para 2500,00 e 2600,00. Previsões mais ambiciosas sugerem que os preços do ouro podem subir para US$ 3.000,00 por onça este ano.

Níveis de suporte: 2330.00, 2329.00, 2327.00, 2318.00, 2300.00, 2285.00, 2222.00, 2173.00, 2150.00

Níveis de resistência: 2368.00, 2380.00, 2400.00, 2430.00, 2450.00, 2500.00, 2600.00

Cenários de negociação:

Cenário principal: Compra Stop 2351,00, Stop-Loss 2339,00.

Alvos: 2360.00, 2380.00, 2400.00, 2430.00, 2450.00, 2500.00, 2600.00

Cenário alternativo: Stop de venda 2339,00, Stop-Loss 2350,00

Alvos: 2330,00, 2329,00, 2327,00, 2318,00, 2300,00, 2285,00, 2222,00, 2173,00, 2150,00

Português

Português

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română