Aparentemente, as autoridades japonesas realizaram uma intervenção cambial em 29 de abril. O par USD/JPY chegou perto da marca de 160, após o que caiu rapidamente para 154,50.

Um iene fraco traz muitos problemas para a economia japonesa. A rápida desvalorização da moeda leva a custos de importação mais altos, o que, em meio à ameaça de inflação persistente, pode desencadear um aumento da inflação doméstica no Japão no segundo semestre do ano.

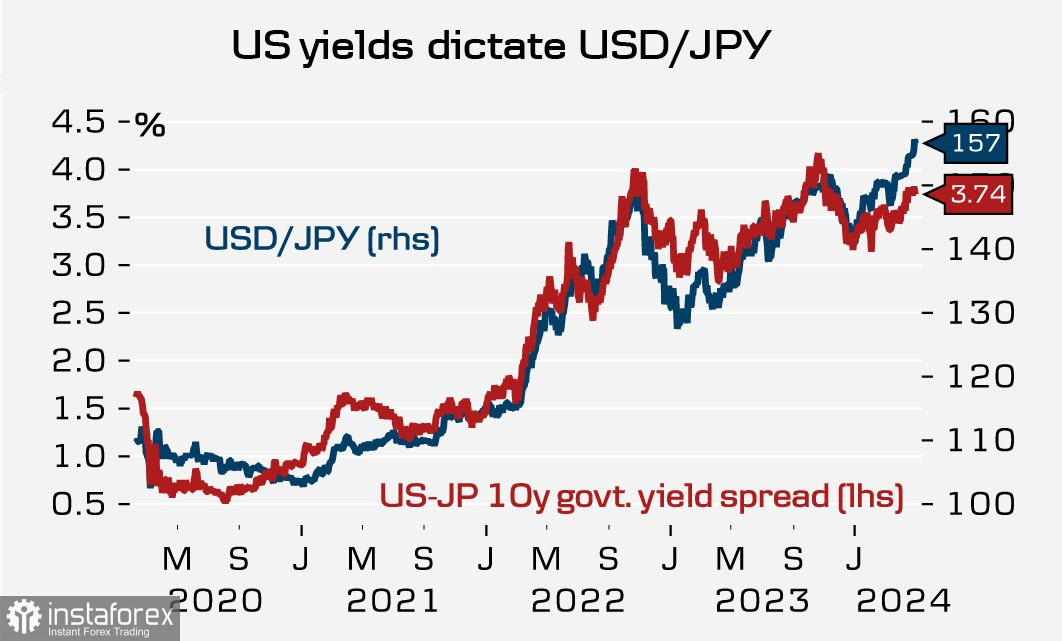

O principal impulsionador da fraqueza do iene é o spread de rendimento entre os títulos dos EUA e do Japão.

Como a expectativa de um corte nas taxas do Federal Reserve continua a se deslocar cada vez mais para 2025, e o Banco do Japão exibe uma cautela extrema, hesitando em aumentar as taxas, qualquer confirmação desse cenário impulsionará o USD/JPY, forçando as autoridades japonesas a intervir repetidamente. Isso persistirá até que o diferencial de rendimento comece a mudar na direção oposta.

No entanto, isso só poderá ocorrer após o primeiro corte nas taxas do Fed e, quanto mais as expectativas de taxas mudarem, mais intensa será a pressão sobre o iene.

Conforme esperado, o BOJ manteve sua política monetária inalterada. Ao contrário da reunião de março, na qual foi decidido aumentar as taxas e encerrar o programa de controle da curva de rendimentos, a decisão desta vez foi unânime, indicando que o BOJ fez uma pausa enquanto aguardava detalhes específicos do Fed. Também foram divulgadas novas previsões, com o Banco esperando que a inflação atinja 2,1% até o ano fiscal de 2026. Os mercados interpretam essa mudança de previsão como uma indicação de um aumento das taxas em 0,1% em um futuro próximo, mas é importante observar que não há datas claras na declaração final ou na coletiva de imprensa.

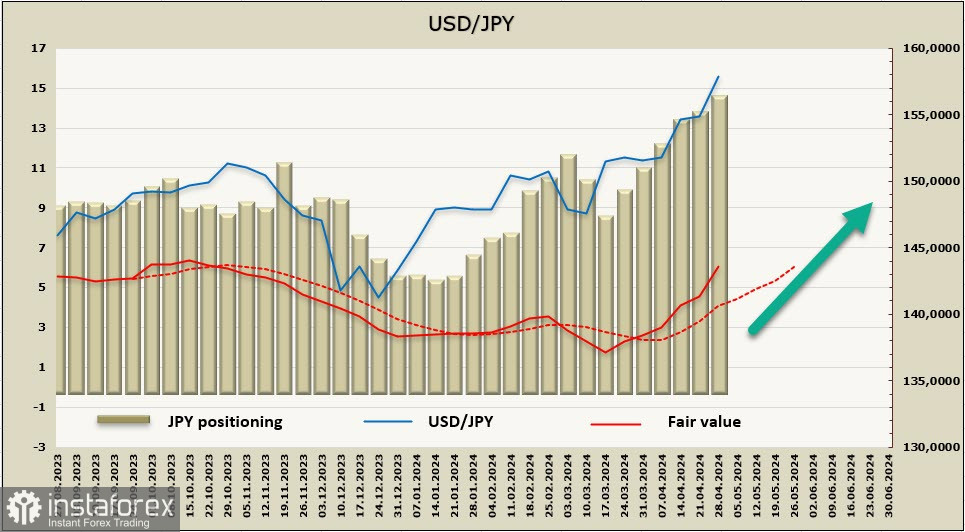

A posição líquida de venda do JPY aumentou em US$ 1,15 bilhão, atingindo -US$ 14,5 bilhões na semana do relatório. A tendência de baixa permanece intacta, sem sinais de reversão. O preço está subindo rapidamente.

A longo prazo, a situação do iene permanece inalterada. Um retrocesso após uma intervenção não é susceptível de ter um efeito de longo prazo. É provável que o par se dirija novamente para a marca de 160, seguido possivelmente por outra intervenção. Uma estratégia de negociação viável nestas condições é vender logo abaixo do nível de 160, antecipando uma intervenção. Embora seja arriscado, pode ser bem-sucedido, desde que o BOJ permaneça limitado pela situação atual.

Português

Português

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română