Wall Street fecha em queda enquanto investidores se preparam para novos desafios

Os mercados de ações dos EUA fecharam em queda nesta segunda-feira, com os principais índices caindo cerca de 1%, à medida que os rendimentos dos títulos do Tesouro subiram, impulsionados pelas revisões das previsões dos traders sobre a futura política do Federal Reserve e pelas preocupações com o impacto da instabilidade no Oriente Médio nos preços globais do petróleo. A escalada de tensões e a expectativa de novos dados também contribuíram para a cautela.

Os participantes do mercado continuam a analisar os indicadores econômicos e se preparar para o início da temporada de resultados das grandes empresas. Preocupações adicionais são causadas pela aproximação do furacão Milton, que deve atingir os Estados Unidos nos próximos dias. Vale lembrar que o furacão Helene, que recentemente varreu o país, deixou mais de 200 mortos e afetou seis estados, causando grandes danos e exigindo esforços de restauração em larga escala.

Notícias corporativas: um golpe nos gigantes

O sentimento dos investidores piorou após uma decisão judicial nos EUA contra a Alphabet, que precisará reconsiderar sua abordagem para aplicativos móveis. Isso se deve à necessidade de ampliar as funcionalidades para os usuários do Android, o que pode impactar a rentabilidade da empresa. Por sua vez, as previsões dos analistas causaram uma queda nas ações de gigantes da tecnologia, como Amazon e Apple.

Aumento dos rendimentos dos títulos: revisão da taxa do Fed

O relatório de emprego de sexta-feira foi mais otimista do que o esperado, o que levou os participantes do mercado a revisar suas expectativas em relação às futuras decisões do Federal Reserve. Os traders agora praticamente descartaram a possibilidade de um corte de 50 pontos-base na taxa de juros em novembro, com uma chance de 86% de um corte de 25 pontos-base. Além disso, há uma chance de 14% de que a Reserva Federal mantenha as taxas inalteradas, de acordo com a ferramenta CME FedWatch.

Rendimento recorde da nota de 10 anos

O ajuste nas expectativas de taxa de juros levou a um aumento acentuado nos rendimentos dos títulos do Tesouro dos EUA. Pela primeira vez em dois meses, o rendimento dos títulos do governo dos EUA de 10 anos ultrapassou 4%, o que se tornou um fator adicional de pressão sobre o mercado de ações.

Especialistas continuam monitorando a situação e preveem possíveis flutuações, dependendo de novos dados macroeconômicos e relatórios corporativos, que podem determinar a direção futura dos mercados.

Investidores aguardam sinais econômicos importantes

O mundo financeiro está ansiosamente se preparando para a divulgação do índice de preços ao consumidor de setembro e para o início da temporada de resultados do terceiro trimestre, que pode influenciar o rumo dos mercados nos próximos meses. A atenção também se volta para a próxima reunião do Federal Reserve, agendada para o próximo mês. Com os primeiros resultados trimestrais dos grandes bancos já sendo divulgados, os participantes do mercado monitorarão de perto o setor para avaliar a situação econômica e possíveis medidas regulatórias.

Geopolítica aumenta riscos no Oriente Médio

Paralelamente às expectativas econômicas, as tensões no Oriente Médio estão aumentando, causando preocupação entre os investidores. O grupo libanês Hezbollah lançou ataques com foguetes no norte de Israel, incluindo a importante cidade portuária de Haifa. Em resposta, o exército israelense está demonstrando sua prontidão para expandir as operações terrestres no sul do Líbano. As preocupações com uma possível escalada do conflito estão aumentando a turbulência nos mercados de ações e commodities.

Principais índices caem

Os principais índices dos EUA fecharam o pregão com perdas significativas na segunda-feira. O Dow Jones Industrial Average caiu 398,51 pontos (0,94%), fechando em 41.954,24. O amplo S&P 500 caiu 55,13 pontos, ou 0,96%, para 5.695,94, enquanto o Nasdaq Composite, fortemente focado em tecnologia, perdeu 213,94 pontos, ou 1,18%, terminando o dia em 17.923,90.

Índice do Medo dispara

O CBOE Volatility Index (VIX), muitas vezes visto como um indicador de incerteza e pânico no mercado, saltou 3,4 pontos para 22,64, seu maior ganho diário em um mês e meio e seu maior fechamento desde o início de agosto, sinalizando nervosismo elevado entre os participantes do mercado.

Ganhos no setor de energia com a alta no preço do petróleo

Dos 11 principais setores do S&P 500, apenas o setor de energia terminou o dia em alta, com um avanço de 0,4%. Os preços do petróleo continuaram a subir em meio a preocupações com possíveis interrupções no fornecimento devido à escalada de tensões no Oriente Médio, resultando no quinto dia consecutivo de ganhos para os futuros do petróleo bruto dos EUA, que subiram 3,7%.

Maiores perdas: Utilidades e comunicações

O setor de utilidades foi o pior desempenho entre todos os setores, com uma queda de 2,3%. O setor de comunicações também foi prejudicado pela queda significativa nas ações da Alphabet, com a gigante de tecnologia registrando uma queda de 2,5%, continuando uma sequência de notícias negativas para a empresa.

Analistas de ações continuam a monitorar de perto fatores macroeconômicos e geopolíticos que podem impactar a dinâmica do mercado nos próximos dias.

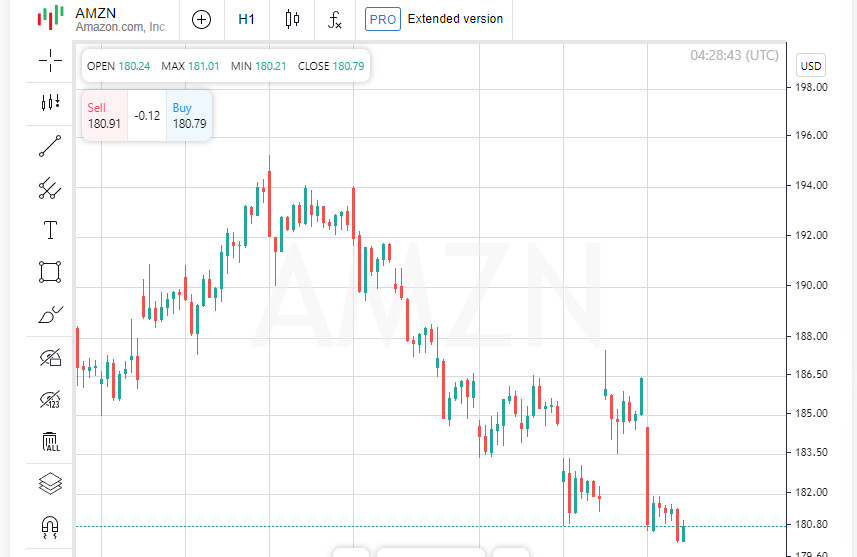

Gigantes em queda: Apple e Amazon sob pressão

Um dos movimentos mais notáveis no mercado foi a forte queda nas ações da Apple, após os analistas do Jefferies alterarem sua recomendação sobre o papel de "compra" para "manter". Como resultado, as ações da empresa caíram 2,3%, representando a maior queda entre os componentes do índice S&P 500 no dia. Na sequência, as ações da Amazon também foram pressionadas, encerrando o pregão com uma queda de 3%, em meio a uma rebaixamento de classificação pelo Wells Fargo, aumentando o pessimismo dos investidores em relação à gigante do comércio eletrônico.

Generac em destaque com a chegada do furacão

No extremo oposto do índice, a Generac Holdings foi a empresa cujas ações dispararam 8,52%. O crescimento foi impulsionado pela demanda crescente por geradores e sistemas de energia de backup, associada à expectativa de outro furacão se aproximando dos Estados Unidos. Os investidores estão apostando que a demanda pelos produtos da empresa aumentará significativamente em caso de grandes interrupções e quedas de energia.

Pfizer em alta com investidor ativista

As ações da gigante farmacêutica Pfizer subiram 2% após a notícia de que o fundo hedge Starboard Value adquiriu uma participação na empresa no valor de cerca de US$ 1 bilhão. A entrada de um grande acionista conhecido por sua influência ativa na gestão das empresas aumentou o otimismo entre os investidores, que esperam que essa nova participação estratégica impulsione o crescimento.

Air Products and Chemicals em ascensão: Aposta da Mantle Ridge

As ações da Air Products and Chemicals também tiveram um movimento forte, fechando com um impressionante ganho de 9,5% após a notícia de que o fundo hedge Mantle Ridge aumentou sua participação na empresa, elevando as expectativas de mudanças positivas na estratégia da companhia.

Sentimento Geral do Mercado: Predomínio de sentimento baixista

Apesar dos resultados positivos de algumas empresas, o sentimento geral do mercado permaneceu negativo. Na Bolsa de Valores de Nova York, o número de ações em queda superou o de ações em alta em uma proporção de 2,73 para 1. Foram registrados 222 novos máximos e 55 novos mínimos no dia, destacando a significativa volatilidade do mercado.

No Nasdaq, com forte presença de ações de tecnologia, o cenário foi ainda mais sombrio, com 2.988 ações fechando em baixa contra 1.292 em alta, refletindo uma proporção de 2,31 para 1. O S&P 500 registrou 34 novos máximos anuais e apenas dois novos mínimos, enquanto o Nasdaq relatou 83 máximos e 118 novos mínimos, evidenciando o sentimento baixista que prevalece entre os participantes do mercado.

Volumes de negociação caem

O volume de negociação nas bolsas dos EUA totalizou 11,39 bilhões de ações, abaixo da média das últimas 20 sessões, que era de 12,06 bilhões de ações. A queda na atividade aponta para incertezas entre os participantes do mercado, que provavelmente adotarão uma postura de espera antes dos próximos eventos econômicos e corporativos.

Mercados globais sob pressão: Rendimentos dos títulos dos EUA sobem

Os índices de ações globais começaram a nova semana em território negativo, enquanto os rendimentos dos títulos do Tesouro dos EUA continuaram a subir de forma constante. Os títulos de referência de 10 anos superaram 4%, sinalizando aos investidores que a Reserva Federal pode estar mudando sua política monetária. O aumento foi o mais alto desde o início de agosto, confirmando que os participantes do mercado estão se preparando para um corte de juros menos agressivo pelo Fed.

Rendimentos alcançam recorde após dados sólidos de emprego

O rendimento dos títulos de 10 anos do Tesouro dos EUA atingiu 4,033%, o maior nível desde 1º de agosto e a primeira vez acima de 4% desde 8 de agosto. O motivo foi o relatório de emprego da última sexta-feira, que superou as expectativas e alterou significativamente as projeções sobre os próximos passos do banco central. Os investidores acreditam que o Fed pode adotar uma postura mais cautelosa e evitar cortes acentuados nas taxas, o que levou a uma revisão das previsões do mercado.

Probabilidade de mudança nas taxas: O mercado ajustou as expectativas

A probabilidade de o Fed cortar as taxas em 25 pontos base em novembro agora é estimada em 84,6%, enquanto as chances de o regulador manter as taxas inalteradas aumentaram para 15,4%, de acordo com o CME FedWatch Tool. Apenas uma semana atrás, o mercado estava confiante de que um corte de 25 pontos base era iminente e até precificava outro corte maior de 50 pontos base em 34,7%.

Estratégias alertam para possível reversão

"O mercado mudou drasticamente sua perspectiva, de esperar um corte significativo nas taxas em novembro para esperar que as taxas permaneçam inalteradas", disse Gennady Goldberg, estrategista-chefe de taxas da TD Securities em Nova York. Ele explicou que a mudança nas expectativas ocorreu em apenas alguns dias, em meio a dados macroeconômicos positivos que forçaram os investidores a repensar suas posições.

"Seria surpreendente que o Fed desistisse de novos cortes tão rapidamente após o recente corte de 50 pontos base", acrescentou Goldberg. Ele destacou que o mercado ainda está em fluxo, e muito dependerá dos dados nas próximas semanas.

Perspectiva futura: Otimismo cauteloso ou pausa?

Os analistas financeiros concordam que o Federal Reserve provavelmente não tomará medidas drásticas, dado que os cortes recentes nas taxas já causaram uma volatilidade significativa nos mercados.

Em vez disso, o regulador pode preferir aguardar para ver como as decisões anteriores afetam a economia e a inflação. Ao mesmo tempo, alguns participantes do mercado alertam que as expectativas atuais podem mudar novamente se os próximos dados econômicos não forem tão otimistas quanto os últimos números de emprego.

A situação do mercado permanece tensa, e qualquer mudança nas expectativas pode impactar os rendimentos do Tesouro, o que, por sua vez, afetará o desempenho das ações e a volatilidade geral.

Mercados dos EUA fecham em baixa: apenas o setor de energia apresentou crescimento

As negociações em Wall Street na segunda-feira terminaram com uma queda nos índices, e apenas o setor de energia conseguiu se manter em território positivo. As ações das empresas de energia incluídas no índice S&P 500 registraram crescimento devido à contínua alta nos preços do petróleo. Esse aumento é causado por preocupações de que a intensificação da crise no Oriente Médio possa levar a interrupções no fornecimento de matérias-primas e restrições nas exportações.

Índices globais sob pressão: MSCI fecha em baixa

O índice mundial de ações MSCI perdeu 3,66 pontos (0,43%), caindo para 843,74. Essa foi a quinta queda nas últimas seis sessões de negociação. A situação tensa nos mercados globais reflete a crescente cautela dos investidores antes da divulgação de importantes dados econômicos. Ao mesmo tempo, o índice europeu STOXX 600 conseguiu alcançar território positivo, encerrando com um ganho de 0,18%. No entanto, a alta foi limitada pela pressão sobre setores sensíveis a mudanças nas taxas de juros, como imóveis e utilidades.

Rendimentos dos títulos do Tesouro voltam a subir

O rendimento dos títulos do Tesouro dos EUA de 10 anos subiu 4,3 pontos base, atingindo 4,024%. Isso ocorre após uma recente revisão nas expectativas para a trajetória das taxas da Reserva Federal. Os títulos de curto prazo de 2 anos, cujos rendimentos estão intimamente ligados às expectativas de taxas de juros, também subiram 5,7 pontos base, alcançando 3,989%. Mais cedo na sessão, o rendimento chegou a 4,027%, o nível mais alto desde 20 de agosto.

Curva de rendimentos sinaliza mudança de sentimento

Os investidores estão observando atentamente o comportamento da curva de rendimentos do Tesouro, considerada um importante indicador das expectativas econômicas. A diferença entre os rendimentos de 2 e 10 anos, que tem estado invertida por algum tempo, agora está positiva em 3,3 pontos base.

Essa é a primeira vez que a curva apresenta um aumento sustentado desde que caiu brevemente para território negativo em 18 de setembro. A inversão da curva de rendimentos é tradicionalmente vista como um sinal de recessão, e seu retorno ao território positivo pode sinalizar uma diminuição das preocupações com uma desaceleração econômica.

À espera de dados importantes: todos os olhos no CPI

A incerteza econômica permanece, já que os principais dados macroeconômicos dos EUA só serão divulgados na quinta-feira. Os investidores aguardam o Índice de Preços ao Consumidor (CPI), que pode fornecer pistas sobre os próximos passos da Reserva Federal.

Anteriormente, o presidente do Fed, Jerome Powell, e seus colegas afirmaram que o banco central está agora mudando o foco do combate à inflação para a estabilidade do mercado de trabalho. O anúncio provocou uma revisão nas expectativas do mercado, adicionando incerteza às projeções de curto prazo sobre as taxas de juros.

Os participantes do mercado estão adotando uma postura de espera, aguardando mais dados que possam ajudar a esclarecer o caminho que o Fed tomará na gestão da política monetária.

Principais autoridades do Fed devem discursar: mercados aguardam sinais

Os participantes do mercado estão ansiosos pelos discursos de vários membros importantes do Federal Reserve nesta semana. A governadora do Fed, Michelle Bowman, e o presidente do Fed de Atlanta, Raphael Bostic, estão programados para falar na segunda-feira, o que pode lançar luz sobre o sentimento atual do Fed e fornecer pistas adicionais sobre a futura gestão das taxas de juros.

Kashkari: Economia dos EUA mostra resiliência

O presidente do Fed de Minneapolis, Neel Kashkari, destacou que, apesar de sinais de desaceleração, o mercado de trabalho continua forte, sustentando a estabilidade econômica geral. Ele afirmou que o objetivo do Fed é manter as atuais condições do mercado de trabalho, mesmo com a redução das taxas de juros, o que deve apoiar um crescimento sustentável. As declarações confirmam que o Fed está preparado para agir com cautela a fim de evitar mudanças bruscas na economia.

Mercado de petróleo apresenta ganhos sólidos

Os preços do petróleo continuam subindo em meio a tensões geopolíticas e expectativas de novas interrupções no fornecimento. O petróleo bruto dos EUA subiu 3,71%, chegando a US$ 77,14 por barril. Enquanto isso, o Brent também subiu 3,69%, encerrando o dia a US$ 80,93 por barril. A demanda por energia está aumentando, com os traders atentos à situação no Oriente Médio, temendo mais interrupções nas cadeias de suprimentos.

Dólar em um ponto de inflexão: volatilidade cambial persiste

O índice do dólar, que mede sua força contra uma cesta de seis moedas principais, caiu 0,05%, para 102,48. O euro, por sua vez, também recuou ligeiramente, cotado a US$ 1,0973. Já o iene japonês se fortaleceu, subindo 0,42% frente ao dólar e fechando o dia em 148,09 ienes, após recentemente atingir uma máxima de sete semanas de 149,13. A libra esterlina também caiu, perdendo 0,22% e encerrando o dia a US$ 1,3083. Isso aponta para uma contínua volatilidade nos mercados de câmbio, onde os investidores estão avaliando os riscos e as perspectivas para a política monetária nas maiores economias do mundo.

BoJ se prepara para aumento de taxas: crescimento salarial será fator-chave

O Banco do Japão afirmou que o crescimento dos salários está se tornando mais sustentável, impulsionando a atividade dos consumidores. À medida que as empresas repassam os custos mais altos para os consumidores, a economia japonesa se aproxima de atender às condições necessárias para um possível aumento nas taxas de juros. Isso representaria um avanço significativo para o Banco do Japão, que há muito mantém uma política monetária ultra-flexível.

Analistas destacam que qualquer mudança na política dos principais bancos centrais pode ter um impacto substancial no sentimento dos mercados globais. Investidores estarão atentos aos discursos do Fed e às notícias vindas do Japão para avaliar o desenrolar dos eventos e prever quais ações os maiores bancos centrais do mundo poderão tomar nos próximos meses.

Português

Português

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română